Компенсация за использование личного автомобиля

Содержание:

- Договор на использование личного автомобиля служебных

- Когда можно приватно использовать коммерческий транспорт?

- Формы оплаты

- Оформление компенсации

- Возмещение расходов при использовании служебного авто

- Что делать работодателю, если служебное имущество используется в личных целях

- Документальное оформление

- Как правильно оформить

- Отражение удержания за ГСМ в 1С

- Бухгалтерский учет компенсации

- Как сделать личное использование служебной машины правомерным?

- Вопросы и ошибки по рассматриваемой теме

Договор на использование личного автомобиля служебных

Сегодня бизнес развивается все стремительнее. Время определяет деньги и наоборот. Чем более мобильны сотрудники фирмы, тем крепче ее позиция на рынке. Поэтому автомобиль стал не только средством передвижения, но и способом извлечения прибыли и достижения успеха. В настоящее время использование личного автомобиля в служебных целях применяется на многих предприятиях, где у персонала работа разъездного характера.

Руководители также используют личный транспорт в целях урегулирования различных рабочих вопросов на выезде. Способы оформления взаимоотношений с работником на использование транспорта В данной статье разберемся, как это документально обозначить. Оформляются взаимоотношения с работником, который использует свою машину для исполнения служебных обязательств, разными способами. Договор на использование личного автомобиля в служебных целях Локальный нормативный акт организации, согласно которому работодатель устанавливает разъездной характер работы для определенных должностей, критерии разъездного характера работы сотрудников, общие условия начисление компенсаций и возмещения расходов. Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы.

Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы. Например, расход топлива будет рассчитываться исходя из километража, подтвержденного документально, цены, указанной в чеках, и норм расхода топлива, утвержденных в Соглашении об использовании личного транспорта в служебных целях. Наличие документов, перечисленных выше, является необходимым и достаточным условием для начисления и выплаты работнику компенсации за использование личного транспорта в служебных целях. Кроме того, надлежащее документальное оформление позволит Вам избежать претензий со стороны налоговой инспекции и внебюджетных фондов. А о том, как облагается страховыми взносами и НДФЛ компенсация за использование личного транспорта работникам читайте в следующей статье.

Например, к таким документам могут относиться Положение о разъездном характере работы, Приказ руководителя об утверждении перечня должностей с разъездным характером работы. Поскольку законодательство не дает определения, что такое разъездной характер работы, то работодатель должен самостоятельно установить критерии разъездного характера работы. Так, в Положении можно прописать, что «разъездным считается характер работы, при котором сотрудник более 5 часов в течение рабочего дня проводит в поездках за пределами территории работодателя или «при разъездном характере работы сотрудник для исполнения своих служебных обязанностей регулярно (не реже 7 раз в течение рабочей недели) совершает поездки за пределы территории работодателя».

Возмещение расходов за использованные горючесмазочных материалов производится в соответствии с нормативно-технической документацией изготовителя в пределах следующих норм: бензин л/100 км пробега моторное масло согласно инструкции по эксплуатации; трансмиссионные масла согласно инструкции по эксплуатации; охлаждающие жидкости согласно инструкции по эксплуатации; прочие технические масла и жидкости согласно фактических затрат, но не более 5% стоимости горюче-смазочных материалов. 6. ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ 6. 1. Все изменения и дополнения к настоящему договору оформляются в виде дополнительных соглашений, подписываются сторонами и являются неотъемлемой частью настоящего договора. 7. ПРОЧИЕ УСЛОВИЯ 7. 1.

Настоящий договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из сторон. Во-первых, можно указать пункт об эксплуатации собственности в трудовом договоре и выплачивать компенсации, которые предусмотрены законодательством. Во-вторых, можно также составить и подписать с работником договор (который называется гражданско-правовым) с указанием аренды собственного транспорта с предоставлением помощи управления и технического использования. При этом соблюдая нормы использования личного автомобиля в служебных целях.

Когда можно приватно использовать коммерческий транспорт?

Только когда в коммерческой компании на этот счет действуют легальные правила (один из вариантов):

- транспорт должен быть под строгим контролем, использоваться только в служебных целях и только в рабочее время;

- сотрудникам разрешено использовать транспорт личных целях в нерабочее время (требуется соответствующая регламентирующая документация — инструкции, протоколы, узаконенные правила).

Первый вариант понятен и прозрачен — все затраты проводятся по бухгалтерской отчетности. Во втором случае компания должна четко определить «правила игры» и сформулировать в инструкциях основные вопросы: как компенсируется расход ГСМ, как контролируется пробег по спидометру, как ведется отчетность по использованию транспорта, и как используются автомобили.

Правила частного использования служебного автомобиля должно быть утверждены руководящими органами компании и согласованы с налоговыми органами в рамках действующего законодательства.

Какие нужны документы?

Чтобы сотрудник компании мог без последствий управлять служебным автомобилем в нерабочее время, у него на руках должны быть:

- приказ о закреплении автомобиля за определенным сотрудником;

- акт приема/передачи машины (с фиксацией показаний спидометра);

- договор аренды (субаренды) авто;

- приказ о предоставлении сотруднику выходного дня (если машина используется в рабочее время).

Любой из этих документов временно снимает транспортное средство с баланса компании и переносит ответственность за сохранность и целостность авто, а также затрат на ГСМ и амортизацию на водителя, сидящего за рулем. При этом, документы должны оформляться каждый раз, когда автомобиль выезжает из парка компании не по служебной надобности (то есть, по путевому листу). Именно по этой причине такой механизм использования машины не слишком практичен.

Путевой лист сотруднику, использующему авто в неслужебных целях не нужен. Однако, инспектор ГИБДД может его затребовать, и водителю придется самостоятельно решать вопрос его отсутствия.

Формы оплаты

Критерии разъездной работы фиксируются работодателем в Положении о разъездном характере труда или соответствующем приказе с перечнем таких работ. Для их выполнения работник может использовать и служебный, и личный транспорт. Применение последнего предполагает какую-то форму оплаты. Существует не менее 4 вариантов.

- Компенсационный механизм – использование личного автомобиля в служебных целях закрепляется соответствующим соглашением или трудовым или коллективным договором. Как правило, такое соглашение предполагает компенсацию за износ машины и возмещение расходов. Обычно компенсация оформляется как определенная сумма за месяц. Если какое-то время работник не использует авто – находится в отпуске, на больничном, то за этот период компенсацию не выплачивают. В возмещение входят расходы на бензин, на мойку, на ремонт. Они также могут быть подробно перечислены в трудовом соглашении. Такой вариант очень выгоден наемщику, так как позволяет создавать весьма гибкий график. Кроме того, компенсационные выплаты до определенной величины не облагаются налогом.

- А вот с точки зрения работника компенсационный механизм далеко не так выгоден, как кажется: очень сложно подсчитать фактические расходы на ремонт и замену деталей. При таком подходе сотрудник практически беззащитен и редко когда может отстоять свои требования в суде.

Нужно иметь в виду еще одно: ст. 264 НК РФ четко определяет максимальные размеры компенсации за использование личного авто с определенным объемом двигателя. Сумма за месяц не может превышать этой величины. Расходы, связанные с обслуживанием, ограничений не имеют.

- Аренда – в этом случае личный автомобиль работника предприятие берет в аренду без водителя. Сотрудник же пользуется как бы служебным транспортом. Договор аренды позволяет предусмотреть и оформить все возможные компенсационные выплаты, однако имеет и свои недостатки. Например, поездка на автомобиле вне служебного времени легко может расцениваться как использование служебного транспорта в личных целях, если в договоре аренды не указано особо на эту возможность. Кроме того, аренда предполагает выплату НДФЛ с выплат работнику, переоформление страхового полиса и заключение договора аренды.

- Ссуда – предполагается безвозмездная ссуда машины предприятию. Автомобиль в таком случае также оказывается на балансе предприятия, что облегает учет расходов и снижает налоговую нагрузку. Сотрудник прямого вознаграждения за использование его машины не получает.

- Договор гражданско-правового характера – такое соглашение является своего рода альтернативной полноценному трудовому договору. Работник выступает исполнителем, а наемщик – заказчиком. В этом случае установленные законом трудовые нормативы не действуют. При этом возможна аренда с водителем, без водителя, оформление подряда, транспортного обслуживания – все что угодно. Но и здесь есть нюанс: сотрудник должен иметь право на такую деятельность, то есть являться субъектом предпринимательства.

На практике чаще всего прибегают к первому механизму, так как он наиболее выгоден для работодателя.

Оформление компенсации

Контракт о возмещении издержек можно заключить такими способами:

- Трудовым договором, который оформляют при устройстве на работу.

- Отдельным документом. Этот вариант подходит, если нужна машина человека, который уже работает на нанимателя.

- Оформление договора аренды.

В рамках трудового договора

Соглашение о компенсации за использование личного автотранспорта прописывают отдельным пунктом при оформлении трудового договора с работником, где указывают:

- Порядок использования автомобиля. Задачи, для решения которых его будут применять, время эксплуатации машины для нужд нанимателя и сотрудника, другие положения.

- Размер компенсации.

При расчете суммы выплат учитывают:

- Остаточную стоимость автомобиля.

- Техническое состояние машины в момент заключения контракта.

- Интенсивность эксплуатации.

- Метод амортизации автомобиля, на который будут ориентироваться при расчете.

- Издержки на ремонт.

- Возмещение других затрат – ГСМ, страховки и т.д.

- Общий срок использования автомобиля.

Если потребность в машине возникла после того, как сотрудник был нанят на работу, новый трудовой договор заключать не нужно.

Служащий пишет заявление, наниматель издает приказ, где определяет порядок пользования автомобилем, размер выплат, другие моменты.

Заключение договора аренды

В этом случае документ должен иметь следующие пункты:

- Описание машины – марку, регистрационный знак, дату выпуска, объем мотора, срок полезного использования и т.д.

- Документы сотрудника, подтверждающие право на владение транспортом. К договору прикрепляют копию паспорта автомобиля, справку о госрегистрации.

- Срок аренды.

- Сумма, дата внесения платы.

Компания может арендовать машину с водителем или без него. Это тоже прописывают в договоре:

- С экипажем. Арендодатель предоставляет услуги по вождению, отвечает за техническую эксплуатацию транспорта. Он обязан поддерживать машину в рабочем состоянии, при необходимости ремонтировать. Договор прописывает должностные обязанности служащего, например, выезд на участки, доставка почты.

- Без экипажа. Арендодатель дает автомобиль временно за определенную плату без предоставления услуг. Наниматель отвечает за поддержание рабочего состояния транспорта, оплачивает текущий и капитальный ремонт.

При оформлении договора учитывают такие моменты:

- Арендная плата за эксплуатацию машины в служебных целях не облагается страховыми взносами (НК РФ, ст. 420.4).

- Прибыль служащего по договору – аренда и плата за услуги по вождению и технической эксплуатации автомобиля, если машина была нанята с водителем. Когда транспорт арендован без него, арендная плата облагается налогом на доходы физических лиц (НДФЛ). Этот момент оговаривают ст. 208.1.4/6; 209.1; 210 НК РФ.

- Заключая договор, нужно разграничить арендную плату, которая не облагается страховым взносом, и гонорар за вождение и техническую эксплуатацию (он обкладывается).

Автомобиль, полученный по договору аренды, закрепляют за сотрудником организации (владельцем транспорта или другими служащими), которые будут им пользоваться.

Арендатор оплачивает расходы, которые возникли во время коммерческой эксплуатации транспорта. Он выделяет деньги на топливо, другие расходные материалы, страховку, оплату сборов.

Возмещение расходов при использовании служебного авто

Вопросы возмещения затрат на используемый в личных целях служебный автомобиль — один из главных вопросов, которые компания должна сразу решить и узаконить документально, чтобы не нести убытки и не подвергнуться санкциям сотрудников налоговой инспекции.

Способов возмещения сотрудником денежных расходов при эксплуатации служебного транспорта несколько:

- в документах (инструкции, правила компании, договора) сразу указывается лимит количества топлива или стоимости ГСМ, и эту сумму в конце отчетного периода сотрудник возмещает компании;

- сотрудник, эксплуатирующий авто, получает на руки оговоренную сумму на расходы;

- сумма затрат прописывается в договоре аренды (любом из вариантов).

Руководство компании само выбирает форму начисления и погашения затрат, после чего схема прописывается в правилах фирмы и отражается в бухгалтерской документации.

Точно так же контроль неслужебной эксплуатации автомобиля может вестись по пробегу (разрешенное количество километров, которые можно проехать на коммерческом авто при личной эксплуатации), что позволяет ограничить и контролировать амортизацию машины и затраты на ее обслуживание и ремонт.

Схема такого контроля проста: руководство компании учитывает цифру пробега до и после поездки в оговоренные временные периоды, а затем отнимает от общего пробега пробег по служебным заданиям (высчитывается по путевым листам). Полученный остаток — и есть расстояние, которое машина проехала в личных целях сотрудников, и оно переводится в количество топлива по техническим характеристикам и амортизацию и диагностической карте автомобиля.

Что делать работодателю, если служебное имущество используется в личных целях

Нужно понимать, что эксплуатацию служебного имущества в личных целях не всегда возможно выявить. Наиболее умные сотрудники пытаются представлять, к примеру, личные поездки как служебные. То есть в документах значится служебная поездка, однако по факту это личные поездки. Этот небольшой обман упростился с отменой путевых листов для легковых авто. В этом случае возникающие расходы списываются в траты, сопутствующие хозяйственной деятельности. Разумеется, это не самый выгодный вариант для компании. Работодателю для обнаружения лукавства придется контролировать сотрудников, устанавливать разумность трат.

Учитываются ли в целях налогообложения расходы, связанные с использованием служебного автомобиля в личных целях?

Если никакие выговоры не помогают предупредить использование служебного имущества в личных целях, имеет смысл узаконить это. Целью узаконивания является контроль над возрастанием лишних трат, уменьшение расходов компании. Легализовать эксплуатацию служебного имущества можно в контексте трудовых взаимоотношений. Возможность использования служебного имущества в личных целях фиксируется в трудовом, а также коллективном соглашении. Там же можно оговорить, что все сопутствующие затраты должны быть оплачены сотрудником.

Рассмотрим на примере с той же машиной. Работнику разрешается использовать авто для своих потребностей. Однако его обязывают возмещать траты за заправку, техобслуживание. Объем бензина на начало рабочего дня должен быть таким же, как и при завершении прошлого дня. Авто на начало смены должно быть полностью исправно.

Этот вариант довольно выгоден для компании. Требование о возмещении трат оговорено трудовым договором, а потому в случае необходимости можно взыскать средства с сотрудника и применить к нему дисциплинарные меры, если он нарушает пункты соглашения.

К СВЕДЕНИЮ! Отсутствие легализации вряд ли поможет решить проблему. Служебное имущество все равно будет использоваться в личных целях, однако получить компенсацию за это не получится. В законах нет жесткой нормы, ограничивающей эксплуатацию служебного оборудования.

Документальное оформление

Любые расходы должны быть документально подтверждены, только тогда они смогут уменьшить налогооблагаемую базу. Это правило действует и в отношении возмещения расходов работника в связи с эксплуатацией личного автомобиля.

Для возмещения ГСМ необходимы следующие документы:

- Подтверждение права собственности работника на автомобиль (Свидетельство о регисорации ТС).

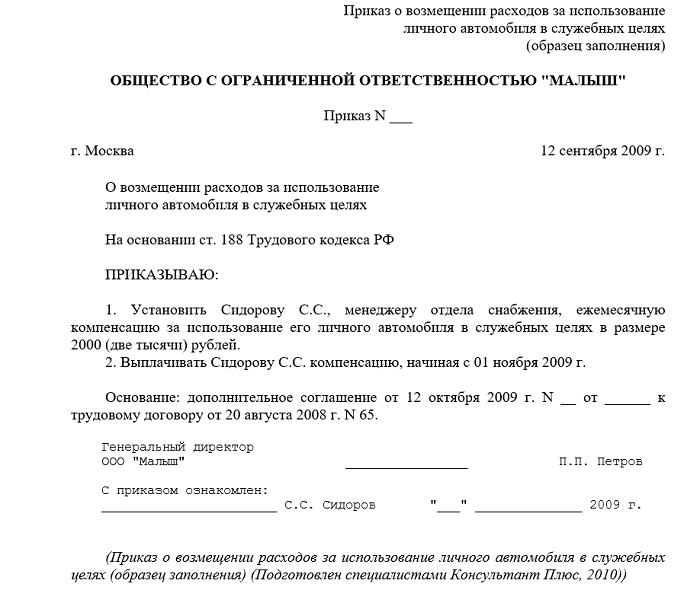

- Приказ о возмещении расходов.

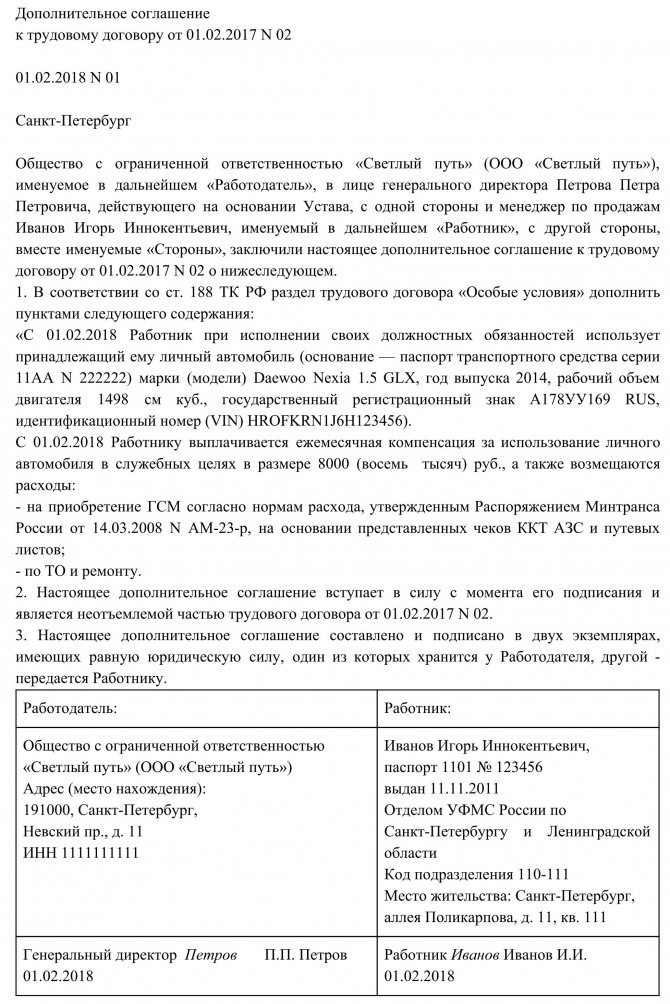

- Дополнительное соглашение к трудовому договору, устанавливающее размер возмещения.

- Подтверждение служебного характера поездок.

- Экономически обоснованный расчет возмещения за расход ГСМ.

- Документы, подтверждающие произведенные издержки (чеки, товарные и ККМ).

Образец дополнительного соглашения

Пункты 5 и 6 подтверждаются заполненным путевым листом, в котором указывается как маршрут поездки, так и показания спидометра, по которому можно рассчитать километраж и определить количество бензина, необходимое для поездки.

Если форма путевого листа, разработанная Госкомстатом, окажется сложной в заполнении, следует разработать и утвердить свой отчетный документ о поездках. В отчете должно быть указано время выезда и возвращения, дата и цель поездки, адрес места назначения.

Подробно о заполнении путевого листа рассказано в нашей статье на сайте.

Как правильно оформить

Компенсация сотруднику компании выплачивается на основании приказа руководителя. Для этого гражданин подает администрации заявление, в котором указывает следующие сведения:

- обстоятельства использования машины по служебной необходимости;

- периодичность применения авто.

К заявлению прилагаются документы:

- на автомобиль, включая техпаспорт и свидетельство о постановке на учет;

- путевой лист;

- чеки, другие документы, подтверждающие расходы сотрудника на машину.

Когда руководитель получает от сотрудника заявление, документы, он оформляет приказ. В документе указываются следующие сведения:

- номер технического паспорта авто;

- технические характеристики транспортного средства;

- сумма дотации;

- основание предоставления компенсации – ссылка документ, который был заключен с гражданином;

- обоснование размера выделяемой суммы.

В документе указывают срок выдачи денег. Обычно средства предоставляют до конца текущего месяца.

Приказ предоставляется работнику для ознакомления под роспись. Ставя подпись в документе, гражданин дает согласие на получение указанной суммы в установленные сроки.

Когда все формальности соблюдены, приказ передается в бухгалтерию. На его основании сотруднику предоставляют деньги.

В выдаче компенсации руководитель компании может отказать. Причины:

Материалы по теме

Пред. След. 1 из 71

- сотрудник не трудоустроен в организации;

- предоставление неполного пакета документов;

- гражданин отказывается предоставлять чеки, другие документы, подтверждающие наличие, размер расходов;

- был установлен факт применения машины в служебное время в личной цели.

Если работодатель отказывается возмещать расходы необоснованно, вопрос решается через суд.

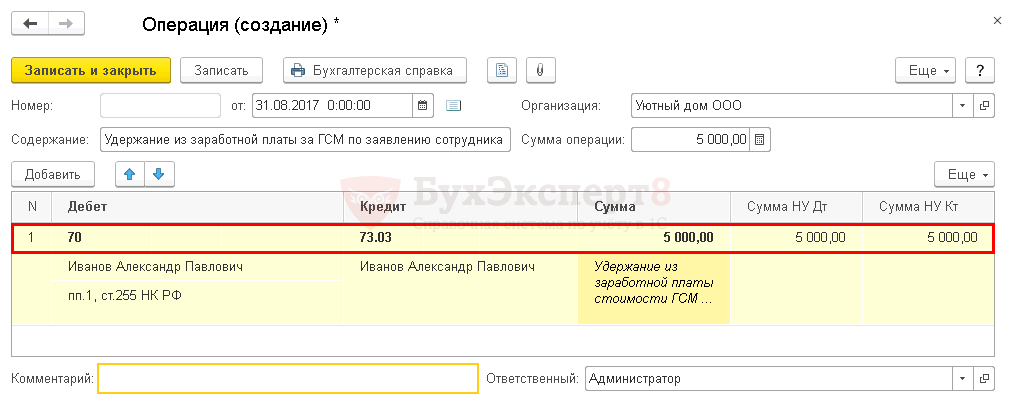

Отражение удержания за ГСМ в 1С

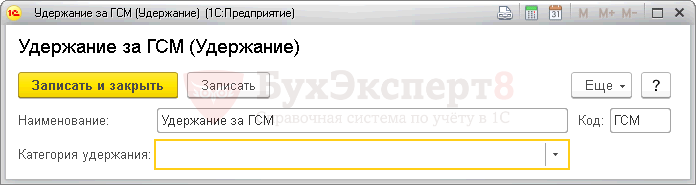

Настройка нового вида удержания

Настройка нового вида удержания производится из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты – Удержания.

Поле Категория удержания не заполняется, так как для вида удержания Удержание за ГСМ в списке отсутствует подходящая категория.

Удержание за ГСМ из заработной платы

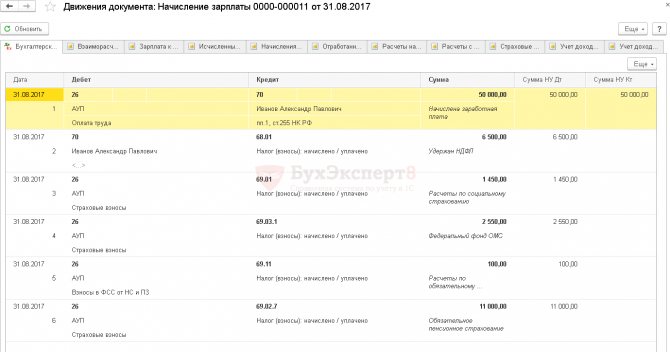

Для отражения удержания из заработной платы необходимо в документе Начисление зарплаты, раздел Зарплата и кадры – Зарплата – Все начисления на вкладке Удержания выбрать сотрудника, указать вид удержания и сумму, подлежащую удержанию.

Проводки по документу:

Как видим, при проведении документа данный вид удержания проводок не формирует. Для отражения суммы, удержанной за ГСМ, в бухгалтерском учете необходимо создать документ Операция, введенная вручную. Раздел Операции — Бухгалтерский учет — Операции, введенные вручную.

Формирование Расчетного листка

Сумма, удержанная за ГСМ, уменьшает сумму к выплате сотруднику и отражается в Расчетном листке. Раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Расчетный листок.

Похожие публикации

- Удержание из зарплаты сотрудника за использованное им топлива в личных целях в 1С Платформа: 1С:Предприятие 8.3 (8.3.16.1063) ОСНО Конфигурация: 1С:Комплексная автоматизация 2 (2.4.12.77)…

- Проводки при аренде авто у работника, компенсацияза ГСМ Добрый день, в ЗУПе провела разовой начисление- аренда авто у…

- Автомобиль предпринимателя, используемый в личных целях, оплачен с расчетного счета в 1С Добрый день! Индивидуальный предприниматель на ОСНО приобрел автомобиль для личного…

- Расчеты по ГСМ при использовании личного транспорта Добрый день! В комментариях по вопросу об использовании личного автотранспорта…

Бухгалтерский учет компенсации

Возмещение денежных средств отображается в статье затрат на дату перевода компенсации. Расходы списываются на те же счета, что и зарплата сотрудника. (Счет 44 — Расходы на продажу, счет 20 — Основное производство, счет 26 — Общехозяйственные расходы).

Когда дата перевода денежных средств не совпадает с ее фактической выплатой, возникает разница во времени. Рекомендуется осуществлять выплаты сотруднику в месяце их начисления. Если в налоговом и бухучете фигурируют разные суммы, то организации, регулярно имеющей разницу в отчете, начисляются увеличенные платежи по налогу на прибыль в текущем периоде, согласно Приказу Минфина РФ №114, ред. 24.12.2010.

Пример. Компенсация сотруднику предприятия

ООО «Ибис» перечислило 23.07.2017 г. на зарплатную карту работника компенсацию за пользование собственным авто в размере 4000 рублей за июль 2017 г. Для отражения налога на прибыль выплата предоставлена по нормативу — 1500 рублей, т.к. объем двигателя личного транспорта выше 2000 куб.см. В бухучете будут отражены проводки:

| Наименование операции | Дебет | Кредит | Сумма, руб. |

|---|---|---|---|

| Начислена выплата служащему | 73 | 51 | 4000 |

| Компенсация отражена в расходах | 44 | 73 | 4000 |

| Налоговое обязательство: (4000 — 1500) х 20% | 99 | 68 | 500 |

Недостатки компенсации по фиксированной ставке

Единый размер выплат целесообразно устанавливать для служащих, чья деятельность связана с регулярными служебными поездками. Если сотрудник пользуется автомобилем несколько дней в месяц, а его компенсация неизменна, то могут возникнуть недопонимания с контролирующими органами.

Если для сотрудника утверждено фиксированное возмещение затрат — 3000 рублей в месяц, а из 21 рабочего дня маршрутные листы составлены лишь на 17, то сумма выплаты, не облагаемая НДФЛ, рассчитывается:

3000 руб. / 20 х 17 = 2550 рублей. Так считают одни представители контролирующих органов. Однако другая сторона утверждает, что сумму компенсации необходимо выплачивать независимо от фактического количества дней пользования автомобилем.

Поэтому возмещение затрат по фиксированной ставке рекомендуется предоставлять сотрудникам, использующим автотранспорт в должностных целях регулярно. В иных ситуациях лучше оформлять выплаты с помощью путевых листов и иных документов.

Как сделать личное использование служебной машины правомерным?

В случае с правовым оформлением возможности личного использования, работодатель стоит перед вопросом о том, как правильно и эффективно оформить ее документально, чтобы это не отразилось негативно на налоговом и бухгалтерском учете.

Самыми популярными нюансами, которые должны учитываться юридическим лицом, следующие:

- порядок компенсирования топливных расходов и их оплаты сотрудником;

- мониторинг пробега машины;

- аспекты возможностей для использования машины в свободное от работы время;

- порядок предоставление отчетов о результатах эксплуатации автомобиля.

Данные вопросы регулируются индивидуальными для каждой компании правилами и принципами использования корпоративных авто. Удобнее всего оформить данный процесс договором безвозмездного пользования или аренды транспортного средства без экипажа.

Договор безвозмездного пользования

Если эксплуатация корпоративного автомобиля в личных целях происходит без материальной выгоды для юридического лица, такие правоотношения квалифицируются как безвозмездные. Они регулируются гражданско-правовыми договорами безвозмездного характера.

Согласно Гражданскому кодексу РФ договор может быть признан безвозмездным, если одна сторона обязуется передать что-либо другой без необходимости получения оплаты либо любой другой встречной компенсации. В таком случае сторонами договора считают участники безвозмездной сделки.

При оформлении такого типа договора, служебный автомобиль предоставляется во временную эксплуатацию, а плата за эту услугу не взимается. Все личные поездки сотрудника не заносятся в путевой лист.

Однако каждый раз, когда служебный автомобиль будет временно переходить в личное использование, следует:

- подписывать акт приема-передачи транспортного средства;

- фиксировать фактические показатели спидометра;

- заносить в документы информацию о техническом состоянии автомобиля и количестве топлива в нем;

- закреплять обязанность следить за выполнением вышеприведенных пунктов за отдельным лицом.

- Основанием для подготовки акта приема-передачи будет договор безвозмездного пользования автомобилем.

Договор аренды транспортного средства без экипажа

По договору сотрудник должен поддерживать состояние служебного автомобиля, осуществлять текущий и капитальный ремонт. По ст.642 ГК РФ для оформления таких правоотношений также может быть заключен договор аренды транспортного средства без экипажа за плату, которая распространяется на непосредственное пользование и не подразумевает оказание дополнительных услуг по его управлению и техническому сервису.

Договор аренды должен быть обязательно заключен в письменной форме вне зависимости от срока его действия. В документе прописываются все права и обязанности участников договора, где, например, сотрудник обязуется поддерживать надлежащее состояние машины, включая текущий и капитальный ремонт.

Вопросы и ошибки по рассматриваемой теме

Вопрос 1

Подлежат ли компенсации расходы на автомобиль, если управление им осуществляется по доверенности?

Даже если сотрудник управляет автомобилем по доверенности, то расходы, понесенные при использовании машины в служебных целях, подлежат компенсации. Загвоздка в такой ситуации только в вопросе перечисления страховых взносов. Есть две позиции. Минтруд и ФСС считают, что величина компенсации должна облагаться страховыми взносами, а решение Верховного суда №309-КГ15-8423 и высшего арбитражного суда №ВАС-4/14 говорят об обратном. Какой вариант выбрать, решает сама организация.

Вопрос 2

Как определить размер компенсации за ГСМ?

Сделать это можно несколькими способами.

Можно прописать в трудовом договоре или соглашении к нему, что возмещение производится на сумму предоставленных чеков. При этом велика вероятность, что работник предоставит «лишние» чеки.

Вариант определения суммы компенсации за 1 километр пробега тоже достаточно удобен. Например, закрепить, что с каждого километра положена компенсация 6 рублей. Соответственно, если работник проедет 1000км, то получит за это 6000 рублей.

Еще один вариант – установить конкретную твердую сумму компенсации. Но это не очень удобно, поскольку ситуации бывают разные.

В любом случае каждый из вариантов обсуждается с работником.

Ошибка

Работник использует личный автомобиль для выполнения служебных заданий на основании договора аренды с организацией. Бухгалтер не рассчитывает и не перечисляет НДФЛ с суммы компенсации. Это является ошибкой, поскольку в данном случае сумма возмещения не облагается страховыми взносами, а НДФЛ начислить и заплатить необходимо.

Использование личных транспортных средств сотрудников в работе достаточно выгодный вариант для работодателя. Очень многие фирмы практикуют такую систему. Для работника этот вариант тоже достаточно удобен. Самое главное разобраться в нюансах начисления компенсации и корректно учесть все расходы.