Переход из нпф в нпф

Содержание:

- Дождаться решения ПФР по вашему заявлению

- Порядок формирования в НПФ или УК

- Перевод накопительной пенсии в страховую: процедура и документы

- Возможные трудности

- Накопления умершего: особенности выплат

- НПФ или ПФР

- Что предлагает НПФ Сбербанка

- Недостатки НПФ

- Варианты проявления выбора работника относительно пенсионных накоплений

- Особенности получения пенсии через НПФ

- Как перевести

Дождаться решения ПФР по вашему заявлению

При подаче заявления после 31 декабря текущего года ПФР имеет право не принимать на рассмотрение эти заявления (п. 4 ст. 36.8 Закона № 75-ФЗ).

Согласно п. 2 ст. 36.10 Закона №75-ФЗ, при подаче в ПФР нескольких заявлений, которые поступили до 31 декабря текущего года, рассматриваться будет то заявление, которое поступило позже всех остальных.

Срок рассмотрения заявления, поданного до 31 декабря, устанавливается до 1 марта того года, который следует за годом истечения пятилетнего срока с момента подачи заявления о переходе в ПФР.

Если подано заявление о досрочном переходе, срок его рассмотрения истекает 1 марта года, который следует за годом подачи заявления. До этого крайнего срока ПФР должен принять свое решение об удовлетворении заявления или об отказе (см. п. п. 6 и 7 Порядка и Закон № 75-ФЗ (п. п. 1 и 3 ст. 36.10).

Если решение ПФР положительное, то, согласно п. п. 1, 5 ст. 36.10 Закона № 75-ФЗ ПФР должен:

- Внести в тот же срок, то есть до 1 марта года, следующего за годом подачи заявления (при досрочном переходе) или до 1 марта года, наступающего после прохождения пяти лет с года подачи заявления о переходе, все изменения в единый реестр застрахованных лиц.

- До 31 марта года, в который вносятся изменения в реестр застрахованных лиц, уведомить НПФ о внесении изменений, и направить уведомление заявителю.

Как только изменения в единый реестр застрахованных лиц внесены, с этого момента договор с НПФ об обязательном пенсионном страховании прекращает свое действие, и пенсионные средства, накопленные на вашем счету, передаются в ПФР.

Срок для передачи средств – не позднее 31 марта года, в который внесены изменения в реестр — см. Закон № 75-ФЗ (абз. 3 п. 2, п. 4 ст. 36.5, п. 4 ст. 36.6, п. п. 2, 4 ст. 36.12).

Современные интернет-технологии позволяют осуществлять переход из негосударственного пенсионного фонда в государственный пенсионный фонд и обратно, переходить из одного НПФ в другой, менять инвестиционный портфель и управляющую компанию, не выходя из дома.

Все, что для этого требуется – это иметь регистрацию на сайте государственных услуг и квалифицированную цифровую подпись. Регистрация на портале государственных услуг дает доступ в личный кабинет на сайте ПФР, через который можно оперировать всеми этими данными (см. Информацию ПФР от 29 августа 2016 г.).

По каким причинам ПФР может отказать в переходе из НПФ в ПФР?

Эти случаи перечислены в п. 3 ст. 36.10 Закона № 75-ФЗ:

- Если в оформлении заявления допущены отклонения от утвержденной формы документа.

- Если порядок подачи заявления был нарушен.

- Если в заявлении не указана конкретная УК или инвестиционный портфель УК.

- Если в заявлении выбрана УК из числа тех, с кем в настоящее время договора о доверительном управлении средствами накоплений у ПФР не имеется (был расторгнут).

- Если в заявлении выбрана УК, которая к моменту подачи заявления подала заявление о прекращении или приостановлении приема в доверительное управление средств пенсионных накоплений для вновь застрахованных лиц.

- Если рассматриваемому гражданину к моменту рассмотрения его заявления установлена срочная пенсионная выплата, единовременная выплата из средств пенсионных накоплений или накопительная пенсия.

- Наконец, если на момент рассмотрения заявления о переходе гражданин также подал заявление о срочной пенсионной выплате, о единовременной выплате средств пенсионных накоплений или об установлении накопительной пенсии.

Если ПФР принял решение отказать вам в переходе, то реестр застрахованных лиц остается без изменений, а ваш договор с НПФ продолжает свое действие. Уведомление об отказе с указанием причин для отказа направляется в адрес НПФ и в ваш адрес в срок до 31 марта года, который наступил после года подачи заявления о досрочном переходе или который наступил после окончания пятилетнего срока после подачи заявления о переходе (см. п. 5 ст. 36.10 Закона № 75-ФЗ).

Порядок формирования в НПФ или УК

Порядок формирования в НПФ или УК

Итак, когда человек переводит свои средства в УК или НПФ, с его деньгами происходит следующее:

- Они страхуются агентством по страхованию вкладов (АСВ).

- В течение финансового года переводятся на счет выбранного страховщика.

- За каждый год содержания средств они будут увеличиваться на определенное количество процентов, которые дает фонд.

Важно помнить, что если человек в течение пяти лет решил сменить фонд, то все проценты, которые он накопил за время пребывания в фонде, сгорают – переводится только та сумма, которая была изначально переведена страховщику. Если же человек решится на перевод в другой фонд или ПФР по истечении пяти лет – проценты останутся

Перевод накопительной пенсии в страховую: процедура и документы

Рассмотрим более подробно каждую из процедур перехода из НПФ в ПФР.

Переход в ПФР в общем порядке

Шаг 1. Составление заявления. Основным документом, необходимым для перевода пенсии из негосударственного фонда в ПФР, выступает заявление. Документ заполняется по форме, утвержденного Правлением ПФР (№158п от 12.05.15). В тексте заявления необходимо заполнить:

- данные о заявителе (ФИО, дата рождения, пол);

- номер свидетельства обязательного пенсионного страхования;

- наименование НПФ;

- отметку о лице, передающем документы (лично или через представителя);

- информацию о доверенном лице (если заявление подается через представителя).

По своему выбору, заявитель вправе выбрать переход по одному из вариантов:

- перевод 6% накопительной пенсии на обязательное пенсионное страхование;

- отказ от накопительной пенсии и ее перевод в страховую.

В случае, если заявитель останавливается на первом варианте, то в заявлении необходимо сделать отметки:

- об управляющей компании, которая будет осуществлять формирования накопительной пенсии;

- о наименовании выбранного инвестиционного портфеля.

Шаг 2. Передача заявления в ПФР. Подготовленное заявление гражданину следует подать в орган ПФР по месту регистрации. По своему усмотрению заявитель вправе передать документ наиболее удобным для него способом:

- лично отправиться на ПФР и отдать заявление представителю фонда «в руки». В таком случае заявление лучше составлять в 2-х экземплярах: один экземпляр следует передать специалисту ПФР, второй (с отметкой о получении и дате принятия заявления) – оставить у себя в качестве подтверждения подачи бумаги;

- передать заявление через представителя. Если у заявителя нет возможности посетить ПФР лично, он может передать документ через законного представителя, предварительно оформив доверенность и заверив ее нотариально. При этом в тексте заявления также следует указать о том, что документ передается представителем (отметка в соответствующей графе, данные о доверенном лице, номер и дата доверенности);

- воспользоваться услугами «Почты России». Заявитель может отправиться на ближайшее отделение почты и отправить документ письмом с уведомлением и описью вложений. Получив письмо, специалист ПФР поставит свою подпись, а заявителю будет отправлен «корешок» письма в качестве подтверждения получения заявления адресатом;

- оформить электронную заявку. Подать заявление о переходе из НПФ в ПФР можно, не выходя из дома. Это можно сделать, воспользовавшись интернет – ресурсами на официальном сайте ПФР (через личный кабинет) или на сайте Госуслуг. Срок подачи – до 31 декабря текущего года.

Шаг 3. Получение ответа от ПФР. После получения заявления орган ПФР принимает документ в обработку, в результате которого выносит решение об удовлетворении требования или отказе в переходе. При стандартной процедуре срок рассмотрения заявления устанавливается до 1 марта года, следующим за истечением 5-летнего срока. То есть, подав заявление 28.08.17, ответ на него заявитель получит до 01.03.23.

В случае положительного ответа:

- ПФР вносит соответствующие изменения о данных плательщика в ЕРЗЛ (единый реестр застрахованных лиц);

- договор в НПФ считается прекратившим свое действие.

Досрочная процедура перехода в ПФР

Заявитель вправе перейти в ПФР по ускоренной процедуре, а именно подать заявление в текущем году для перехода в государственный фонд в следующий. Особенностью данной схемы является то, что при переходе в ПФР переводят только основную часть накоплений, без начисленных процентов.

Алгоритм перехода по ускоренной процедуре аналогичен инструкции, приведенной выше. Разница состоит лишь в сроках обработки документов. В данном случае заявитель также обязан подать документ до 31 декабря текущего года, однако обрабатывать заявление ПФР вправе только до 1 марта следующего года.

Возможные трудности

Не у всех граждан с первого раза получается зайти в свой личный кабинет ПФР. С чем это может быть связано? Самыми распространенными факторами являются:

- нет регистрации на портале Госуслуг, а без нее вход в ЛК ПФР невозможен;

- пользователь вводит некорректные данные (неправильный логин или пароль);

- на сайте могут проводиться технические или профилактические работы (в таком случае необходимо подождать несколько часов).

Если отсутствует регистрация, пользователю надо немедленно зарегистрироваться на портале Госуслуг. Если пользователь давно не заходил на портал и не помнит пароль, можно попробовать восстановить его.

Бывают ситуации, когда есть регистрация, данные введены корректно, а система упорно не хочет переходить в личный кабинет пользователя. Возможны неполадки в самом компьютере или мобильном устройстве пользователя, неполадки с сетью интернет. Можно попробовать перезагрузить компьютер или устройство. Проверить работает ли интернет можно перейдя на другие сторонние сайты.

Важно! Если же проблема в интернете, необходимо его переподключить или обратиться в техподдержку. Также можно попробовать зайти на сайт с другого браузера.

Накопления умершего: особенности выплат

Если владелец счёта умирает, его ближайшие родственники могут обратиться за получением оставшейся суммы средств. Необходимо посетить отделение Пенсионного фонда по месту регистрации. Пакет документации при обращении в этом случае состоит из таких позиций:

- Информация о банковских реквизитах правопреемника.

- СНИЛС.

- Свидетельство о смерти родственника, участвовавшего в страховании.

- Документ, подтверждающий степень родства между участниками процедуры.

- Удостоверение личности.

Важно! Если правопреемники пропускают установленные законом сроки – они должны обратиться в суд. Здесь важно доказать, что для этого существовала уважительная причина

Итоговое решение учреждения передаётся пенсионному фонду.

Сотрудники фонда помогут составить заявление, чтобы не было ошибок. Решение должны принять на седьмой месяц, прошедший после смерти гражданина. Выплаты производят на 8 месяц, если после подачи документов решение оказалось положительным.

Лишь в ряде случаев частные и государственные компании могут отказаться от рассмотрения. Тогда деньги остаются в качестве резерва у Пенсионного фонда.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Что предлагает НПФ Сбербанка

Индивидуальные планы НПФ

НПФ Сбербанка предлагает своим клиентам варианты индивидуальных планов. Они обладают следующими преимуществами:

- гражданин получает возможность вычислить величину вносимых вкладов и периодичность их поступления;

- надбавка к пенсии;

- клиент может самостоятельно контролировать инвестиции в режиме «онлайн»;

- клиенту не нужно платить налоги за собранные денежные средства;

- эффективность вложений растёт благодаря социальному налоговому вычету;

- клиент может получить 13-процентный налоговый вычет от размера сделанных взносов (не более 15 600 рублей в год).

Каждый из индивидуальных планов требует соблюдения таких правил, как:

- первый взнос не может быть меньше 1 500 рублей;

- дополнительное вложение не может быть меньше 500 рублей;

- получить денежные средства можно только после официального оформления пенсии.

Итак, для начала вопрос «Как перевести накопления в НПФ Сбербанка?» подразумевает выбор одного из трёх предлагаемых тарифов: универсального, гарантированного и комплексного планов. Внимательно рассмотрите каждый из них:

- Универсальный план предполагает, что клиент может делать взносы по удобному ему графику. Размер первой платы не должен быть ниже 1 500 рублей, а последующей – не меньше 500 рублей. В результате клиенту начисляется негосударственная пенсия, денежная величина которой зависит от накоплений и растёт по мере получения положительного финансового итога от инвестиций. Пенсия выплачивается не меньше 5 лет.

- Гарантированный план предлагает клиенту такой размер взносов и периодичности платежей, которые исчисляются согласно денежной величине желаемой пенсии (этот пункт отдельно оговаривается в договоре). Первый взнос точно такой же, как и все последующие. В результате клиенту начисляется негосударственная пенсия сроком от 10 лет.

- Комплексный план по размеру и графику взносов похож на универсальный план. Однако, помимо негосударственной пенсии, клиенту будет начисляться также накопительная её часть. Денежная величина пенсии всё так же зависит от накоплений и растёт по мере получения положительного финансового итога от инвестиций. Пенсия выплачивается не меньше 5 лет.

Примите к сведению, какой бы план вы для себя ни выбрали, накопленные вами сбережения никуда не пропадут, а достанутся вашим правопреемникам. При этом сторонние лица не имеют право воспользоваться ими, и при разводе деньги достаются одной стороне.

В ситуации, когда средства забираются из НПФ досрочно, клиенту через 2 года выплачивается 100% взносов и 50% финансового итога от инвестиций.

Также НПФ Сбербанка создал для своих клиентов программы «Наше наследие», «Я наставник», «Ваше будущее», «Большой старт», «Паритет».

Пенсионный счёт под контролем

Узнайте, сколько средств на вашем пенсионном счёте в Сбербанке, воспользовавшись одним из следующих вариантов:

- посетите основной офис НПФ;

- зайдите в отделение Сбербанка;

- откройте личный кабинет на официальном сайте НПФ Сбербанка. Для этого перейдите на сайт и кликните на зелёную кнопку в правом верхнем углу экрана. Если вы впервые пользуетесь данным личным кабинетом, нажмите на надпись «Зарегистрироваться». В ином случае – на надпись «Войти в личный кабинет». Введите данные, запрашиваемые у вас сайтом. Прочитайте искомую информацию, которую вам выдаст система.

Какой бы вариант вы ни выбрали, не забудьте взять с собой паспорт и СНИЛС.

Недостатки НПФ

Естественно, у негосударственных фондов имеются и недостатки:

- Часто невозможно досрочно снять средства . НПФ обычно предоставляют возможность досрочного снятия накоплений только в исключительных случаях: смерть застрахованного лица (снимают наследники), перевод в государственный ПФ.

- Только национальная валюта. Частные пенсионные фонды РФ могут хранить средства только в валюте РФ. Это существенный минус для тех, кто не доверяет рублю и предпочитает обеспечивать сохранность накоплений, переводя их в международные валюты.

- Нет гарантии доходности. Доходность накоплений в НПФ не гарантируется, поэтому есть вероятность потерять часть накоплений за счет инфляции, кризиса и так далее.

- Комиссии.За управление средствами вкладчиков частные пенсионные фонды взимают комиссии. Иногда они могут быть крайне невыгодными для будущих пенсионеров.

- Невозможность влиять на направления инвестиций. Негосударственные ПФ самостоятельно формируют инвестиционный портфель и выбирают направления инвестирования. Вкладчик же может только либо согласиться с условиями и перевести накопления, либо отказаться и выбрать другой фонд.

Варианты проявления выбора работника относительно пенсионных накоплений

Если сотрудник не относится к категории «молчунов» и намерен осуществить сознательный выбор для вложения своих 6%, у него есть несколько вариантов возможного проявления воли:

- продолжать отчислять их в ПФР, но сменить расширенный портфель инвестиций на базовый;

- сохранив ПФР в качестве фонда, поменять управляющую компанию, которая будет распоряжаться денежными средствами, выбрав, по его мнению, одну из более доходных, имеющих договорные отношения с ПФР;

- перевести средства из накопительной части в негосударственный пенсионный фонд (это возможно на протяжении 5 лет, начиная с 2016 года);

- средства, ранее отданные на попечение НПФ, вернуть обратно в государственный Пенсионный фонд.

Рассмотрим каждый вариант подробнее.

Не расширенный, а базовый портфель инвестиций

Работник вправе думать о надежности и доходности своих инвестиций, при этом выбирая, куда именно их инвестировать. Точнее, выбирать будет управляющая компания Внешэкономбанка, если накопительная доля пенсии направляется именно туда. Работающий человек вправе выбрать, будет ли использоваться расширенный инвестиционный портфель, как это производится по умолчанию, или же лучше ограничиться более надежными, с его точки зрения, объектами инвестирования, предоставляемыми базовым портфелем.

Поменять портфель инвестиций можно только до 31 декабря каждого текущего года, написав соответствующее заявление, согласно которому УК ВЭБа будет вкладывать средства только в ценные бумаги государства и эмитентов РФ.

Меняем управляющую компанию

ПФР заключил договора не только с УК ВЭБа, его партнерами являются около 12 других управляющих компаний, и для распоряжения своими средствами граждане могут выбрать любую из них. Информация обо всех «дочерних» УК содержится на официальном сайте ПФР. Принять решение помогут данные о ежегодной доходности УК, также публикуемые на сайте. К сожалению, в некоторые годы они показывали и убытки. Тем не менее данный выбор у трудящихся есть.

ВАЖНАЯ ИНФОРМАЦИЯ! Если УК не получила прибыли, а вошла в состояние убытка, это не значит, что пенсии потеряны для граждан. Свои накопительные взносы, внесенные в ПФР, они смогут получить при любых раскладах под гарантию государства. А вот инфляционные процессы частично компенсируются только для страховой части пенсии.

Плюсы и минусы ПФР и НПФ

Если нужно принять решение о том, в государственный или негосударственный пенсионный фонд отдать свои «кровные», следует предварительно изучить положительные стороны и «подводные камни» и того, и другого варианта. Хорошая новость в том, что данное решение не будет необратимым – свои средства всегда можно будет перевести из одного фонда в другой.

Доводы за ПФР:

- надежность вкладов гарантируется государством;

- невозможна потеря лицензии или банкротство;

- частично компенсируется инфляция за счет индексации средств;

- накопления в ПФР не облагаются налогами.

Минусы ПФР:

- низкая процентная ставка, отсюда и невысокая доходность – 7% годовых в рублевом эквиваленте;

- ограничения по инвестированию (можно вкладывать средства лишь в дозволенные государством активы).

Мнения в пользу НПФ:

- относительно свободная инвестиционная активность;

- возможность выбора более доходных объектов для инвестиций;

- средний доход выше, чем в ПФР (примерно 10% годовых в рублях и валюте и выше);

- предоставляемые дополнительные гарантии (например, выплата средств наследником умершего вкладчика и др.);

- право распределения средств во времени и единовременного их получения по первому требованию.

Возможные недостатки НПФ:

- высокие процентные ставки могут обернуться «плавающими»;

- доходность нестабильна, может меняться с течением времени и ситуации на рынке;

- НПФ может обанкротиться или утратить лицензию, в этом случае вкладчик получит обратно только вложенные деньги, без процентов и индексации;

- необходимость для вкладчика постоянно мониторить фондовый рынок и быть готовым менять фонд при экстренных ситуациях.

Оценив плюсы и минусы государственной и негосударственных структур, занимающихся пенсионным учетом, страхованием, накоплением, инвестициями и выплатой, каждый работающий гражданин РФ может принять ответственное и взвешенное решение.

Особенности получения пенсии через НПФ

Если накопительная часть пенсии гражданина переводится на счета НПФ, то таковой фонд получает право распоряжения средствами по своему усмотрению и направления их на инвестирование. За счёт активного использования средств граждан, накопительная часть пенсии в таком случае позволяет пенсионному фонду получать дополнительный доход, и, соответственно, начислять вкладчикам дополнительные проценты. За счёт подобной инвестиционной деятельности обеспечивается повышенная доходность от накопительной пенсии.

Если накопительная часть пенсии гражданина переводится на счета НПФ, то таковой фонд получает право распоряжения средствами по своему усмотрению и направления их на инвестирование. За счёт активного использования средств граждан, накопительная часть пенсии в таком случае позволяет пенсионному фонду получать дополнительный доход, и, соответственно, начислять вкладчикам дополнительные проценты. За счёт подобной инвестиционной деятельности обеспечивается повышенная доходность от накопительной пенсии.

Важный факт

Даже если гражданином не был выбран негосударственный пенсионный фонд, его накопительная часть пенсии всё равно будет использоваться контрагентом ПФР. На данный момент, инвестиционное управление накопительными частями пенсий лиц, не заключавших договора с НПФ, занимается государственное предприятие «Внешэкономбанк».

Следует отметить, что до 2019 года действует мораторий на накопительную часть пенсии – все средства, должные быть направленными на неё, изымаются государством, но фиксируются на счетах НПФ в качестве пенсионных прав их клиентов. Таким образом, на формирование будущих пенсионных выплат действующий мораторий повлиять не должен, однако фактически он влияет на реальный уровень доходов НПФ и обеспечивает значительное снижение доходности накоплений, а также невозможность получения выплат по накопительным частям пенсии.

Как перевести

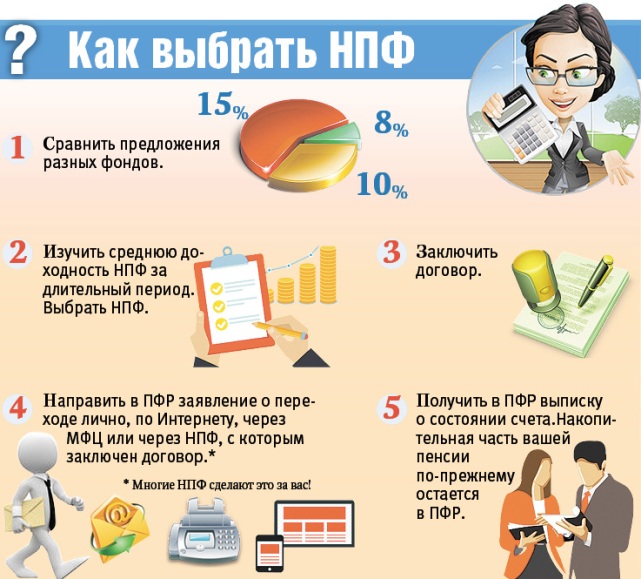

Решение о переводе накопленных средств гражданин принимает самостоятельно, исходя из рейтинга и надежности по данным рейтинговых компаний, доходности негосударственного фонда за последние 4-5 лет. Компании, осуществляющие свою деятельность уже продолжительное время, имеют большой опыт, надежность.

Важно ознакомиться с учредителями организации и изучить отзывы клиентов фонда. Стабильные компании имеют хорошую деловую репутацию, работают открыто

ТОП 10 НПФ по доходности инвестиций

Безопасность вложений гарантируется прозрачной работой фонда. Он должен иметь сайт с открытой информацией по вопросам:

- инвестиционной деятельности,

- лицензии и сроке ее действия,

- количестве членов фонда,

- финансовой отчетности,

- условиях вступления и выхода из членства в фонде.

Для перехода в фонд необходимо до конца текущего года подать заявление соответствующему отделению ПФР и заключить договор с выбранным фондом. Переход обратно в ПФР осуществляется также по заявлению в любое время. При написании заявления обязательно иметь номер СНИЛС.

Для тех, кто не выразил желания в формировании накоплений, 22% с з/п изначально идут на формирование страховой части

Заключение договора

Для перевода накоплений в выбранный фонд необходимо заключить с ним договор. Предварительно уточняют: имеет ли фонд соглашение с ПФР о взаимном удовлетворении подписей. При наличии такого соглашения заявитель может подписать в офисе фонда договор обязательного пенсионного страхования при наличии паспорта и СНИЛС.

В договоре с фондом обязательно определяется схема выплат накоплений. Содержание договоров различных НПФ практически идентичны. Копию подписанного документа заявитель представляет органу ПРФ с приложением заявления о переходе, где указывается решение о переводе накоплений в выбранный фонд и перечислении поступающих средств на его лицевой счет.

ВЦИОМ – это Всероссийский центр изучения общественного мнения

Сроки подачи заявления в ПФР

Законодательно определен период рассмотрения обращений заявителей о переводе их накоплений негосударственным фондам. Он начинается с января и заканчивается 1 марта. В этот период ПФР рассматривает все заявления, поступившие от застрахованных граждан до 31 декабря предыдущего года. По результатам рассмотрения подготавливаются изменения в реестр застрахованных граждан.

После утверждения реестра накопления заявителя переводятся на управление НПФ. Начало управления накоплениями нового участника негосударственным фондом начинается с 1 апреля следующего года. Далее участник получает информацию о своих накоплениях из ежегодных публичных отчетов, информации получаемой лично из фонда.

Частая смена НПФ может привести к потери инвестиционного дохода