Учет расчетов с подотчетными лицами

Содержание:

- Практический пример: выдано под отчет при командировочных расходах

- Нарушение сроков предоставления авансового отчета

- Проводки по авансовому отчету по командировке

- Первичные документы и проводки при выдаче под отчет

- Какую сумму можно выдавать под отчет в 2020-2021 годах

- Документальное оформление выдачи денег в подотчет на карточку сотрудника

- На какие хозяйственные расходы выдаются средства в подотчет

- Что нужно написать в платежном поручении на перечисление подотчетных денег?

- Операции по расчетам с подотчетными лицами

- Код дохода в платежном поручении на подотчет

- Расчеты, совершаемые нотариусами через подотчетников

- Выданы деньги в подотчет: проводка и основные правила

- Должностная инструкция бухгалтера по подотчетным лицам

Практический пример: выдано под отчет при командировочных расходах

Например, ООО «Ветер севера» отправило своего менеджера в командировку в Москву для участия в конференции на три рабочих дня со вторника по пятницу. Сотрудник решил вылететь в Москву самолетом в понедельник вечером, а вернуться обратно в пятницу вечером. Кроме того, был забронирован номер в гостинице стоимостью 2 700 руб. в сутки.

Кассир рассчитал расходы для выдачи под отчет авансом для оплаты проезда и проживания:

- билеты на самолет туда и обратно — 12 000 рублей;

- страховой сбор — 1 000 рублей;

- проживание в гостинице с вечера понедельника до утра пятницы — 4 суток * 2 700 = 10 800 рублей;

суточные, согласно установленным нормам, 4 суток * 700 = 2 800 рублей (время в пути считается временем нахождения в командировке, согласно Положения об особенностях направления работников в служебные командировки № 749 от 13.10.2008).

Таким образом, аванс составил:

- 12 000 + 1 000 + 10 800 + 2 800 = 26 600 рублей;

- Дт 71 Кт 50 — 26 600 рублей выдано под отчет на оплату командировочных расходов.

По возвращении из командировки менеджер в течение трех дней отчитался по выданным средствам. В результате сотрудник предъявил дополнительные расходы на проезд в сумме 3 330 рублей:

- от аэропорта к гостинице и обратно — 1 000 рублей;

- из дома в аэропорт и обратно — 2 000 рублей;

- проезд в метро из гостиницы к месту назначения и обратно в течение 3 дней — 330 рублей.

Менеджер написал заявление руководителю о компенсации своих транспортных расходов, которое было утверждено. По итогам бухгалтерия общества сделала записи в программе:

- Дт 71 Кт 50 — оплачен перерасход по авансовому отчету на сумму 3 330 руб.;

- Дт 26 (субконто «Командировочные расходы») Кт 71 — 29 930 рублей.

Нарушение сроков предоставления авансового отчета

Если работнику, направленному в командировку, были выданы или перечислены под отчет денежные средства, то после возвращения из командировки, он обязан в течение 3 рабочих дней предоставить главному бухгалтеру авансовый отчет.

Аналогичная ситуация по срокам предоставления отчета по денежным средствам, выданным на определенный срок. К отчету должны быть приложены подтверждающие расходы документы (за проживание в гостинице, на оплату билетов на проезд и т.д.).

Если работник не предоставил в установленный срок авансовый отчет, у него возникает задолженность перед работодателем в сумме полученного аванса, то есть для работника наступает материальная ответственность, и соответствующие суммы могут быть удержаны из заработной платы работника в порядке, установленном законодательством.

Работодатель имеет право обратиться в суд с исковым заявлением о взыскании выданных подотчетных сумм с работника. В рамках направления по защиты прав работодателя мы не раз инициировали и успешно проводили данные судебные процессы.

Проводки по авансовому отчету по командировке

Счета списания затрат по командировке зависят от области деятельности фирмы и цели поездки. При этом кредитуется сч. 71 в корреспонденции со сч. 20 (если расходы относятся к основной деятельности), сч. 26 (по затратам общехозяйственного характера, включая почтовые расходы в авансовом отчете), сч. 44 (по расходам, связанным со сбытом продукции).

Кроме того, необходимо учесть и то, что в составе поименованных в авансовом отчете затрат (например, в стоимости проездных билетов или гостиничного номера) присутствует НДС, который необходимо выделить.

Целью составления отчета является упорядочение затрат и определение их фактической суммы. Если она совпадает с размером выданного аванса, то 71 счет закрывается, остаток средств по авансовому отчету свидетельствует о необходимости внести его в кассу компании, а перерасход – о понесенных сотрудником расходах собственных средств, которые после утверждения авансового отчета ему возвращают из кассы предприятия или перечислением на карту. Отражается перерасход по авансовому отчету проводкой: Д/т 71 – К/т 50, 51.

Сопровождающие принятие затрат по авансовому отчету бухгалтерские проводки:

| Операции | Д/т | К/т |

| Утвержден авансовый отчет, проводками списаны затраты по командировке: | ||

| — в торговой компании (если целью ее являлось продвижение товара) | 44 | 71 |

| — в производственном предприятии (поездки рабочего характера) | 20 | 71 |

| — общехозяйственного толка, например почтовые расходы | 26 | 71 |

| В поездке приобретены активы или материалы | 08,10

60 |

60

71 |

| Из суммы затрат выделен НДС | 19 | 71 |

| НДС принят к вычету | 68 | 19 |

| Остаток неиспользованных командировочных расходов возвращен в кассу, на расчетный счет или удержан из заплаты по согласию сотрудника | 50, 51, 70 | 71 |

| Перерасход средств выплачен сотруднику | 71 | 50 |

Проиллюстрируем учет затрат по командировкам на примерах.

Пример 1:

К авансовому отчету инженер приложил все подтверждающие расходы документы. В итоговой строке отчета сумма расходов – 166 100 руб., т. е. произошел перерасход выданных средств. Бухгалтер проверил отчет, утвердил произведенные затраты. Согласно авансовому отчету, проводки в бухгалтерском учете сделаны следующие:

| Дата | Операции | Д/т | К/т | Сумма |

| 15.04 | На карту сотрудника перечислен аванс по командировке | 71 | 51 | 160 000 |

| 23.04 | Принят авансовый отчет, проводки утверждения и списания затраты: | |||

| — суточные | 20 | 71 | 3500 | |

| — за проживание в отеле | 20 | 71 | 18 000 | |

| НДС по сч-ф отеля | 19 | 71 | 3600 | |

| — за проезд (авиабилет) | 20 | 71 | 15 000 | |

| НДС по авиабилету | 19 | 71 | 3000 | |

| Консультация по использованию оборудования | 08 | 60 | 15 000 | |

| Стоимость установки | 08 | 60 | 90 000 | |

| НДС со стоимости установки | 19 | 71 | 18 000 | |

| Расходы по приобретению установки списаны с подотчетных сумм | 60 | 71 | 105 000 | |

| Принят к вычету НДС (3600 + 3000 + 18 000) | 68 | 19 | 24 600 | |

| Дерябину А. Ю. выдан перерасход по авансовому отчету (166 100 – 160 000) | 71 | 50 | 6100 |

В примере выдана сумма перерасхода по авансовому отчету (проводка Д/т 71 – К/т 50) из кассы. В зависимости от принятой в компании системы расчетов с персоналом, деньги ему могли быть перечислены на карту проводкой Д/т 71 К/т 51. В результате сч. 71 по выданной подотчетной сумме Дерябину А.Ю. закрылся.

Пример 2:

Проводки:

| Дата | Операции | Д/т | К/т | Сумма |

| 15.04 | Из кассы фирмы выдан аванс по командировке | 71 | 50 | 13 400 |

| В кассу поступили билеты на проезд Мининой И.И. | 50/3 | 76 | 6000 | |

| Проездные документы выданы Мининой И.И. | 71 | 50/3 | 6000 | |

| 17.04 | Утвержден авансовый отчет по командировке, проводки списания затрат: | |||

| — суточные | 20 | 71 | 1400 | |

| — за проживание | 20 | 71 | 2800 | |

| НДС по сч-ф отеля | 19 | 71 | 560 | |

| — за проезд | 20 | 71 | 6000 | |

| — за участие в семинаре | 20 | 71 | 5000 | |

| Остаток неиспользованного аванса 3640 руб. (13 400 + 6000 – 1400 – 3360 — 6000 – 5000) возвращен в кассу | 50 | 71 | 3640 |

Первичные документы и проводки при выдаче под отчет

Получив финансы на руки, подотчетное лицо должно использовать их по назначению согласно цели, указанной в заявлении. Не допускается тратить деньги предприятия на собственные нужды. Чтобы проконтролировать целевое расходование, компания обязывает подотчетных лиц представить подтверждающие первичные документы в оригиналах:

- товарные и кассовые чеки;

- платежные поручения;

- накладные и счета-фактуры;

- акты оказанных услуг и выполненных работ;

- договора и сметные расчеты;

- проездные билеты и почтовые квитанции;

- прочая документация.

71 счет закрывается в зависимости от выполненных работ или купленных товаров:

- Дт 10 «Материалы» (44 «Расходы на продажу») Кт 71 — куплены запчасти, канцтовары, хозяйственные и другие товары;

- Дт 26 «Общехозяйственные расходы» Кт 71 — оплачены услуги связи, отправка писем и посылок, командировочные и транспортные расходы и так далее;

- Дт 23 «Вспомогательные производства» Кт 71 — деньги истрачены на производственные нужды (совершен мелкий ремонт);

- Дт 07 (08) Кт 71 — совершена покупка оборудования или других объектов капитальных вложений.

Вся первичная документация должна быть приложена к заполненному авансовому отчету по форме АО-1.

Примечание от автора! По новым правилам фирма может разработать собственные отчетные формы, если ее не устраивают унифицированные бланки.

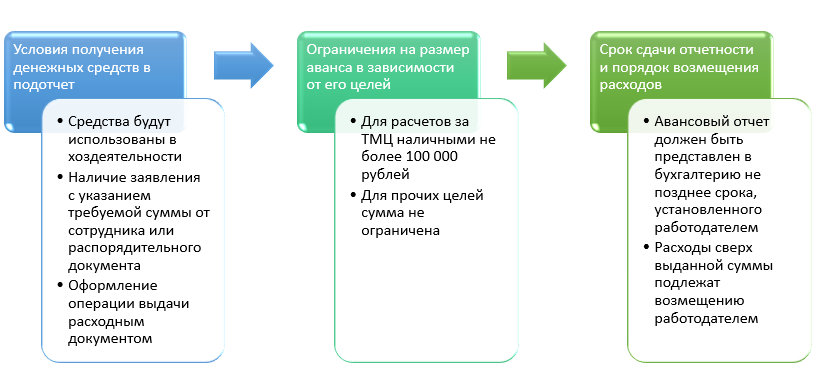

Какую сумму можно выдавать под отчет в 2020-2021 годах

- Деньги выдаются сотруднику-подотчетнику только в целях осуществления расходов, связанных с хоздеятельностью фирмы (или ИП).

- Основание для выдачи — заявление сотрудника, содержащее указание на размер запрашиваемой суммы, а также срок, на который она берется, дату и визу руководителя, или распоряжение руководителя юрлица (или ИП).

- Выдача подотчетнику наличных средств сопровождается оформлением расходного документа — ордера по форме ОКУД 0310002.

Возможность выдачи следующих сумм под отчет не зависит от отсутствия или наличия у физлица задолженности по ранее выданным ему средствам.

Отчитаться по израсходованным суммам (авансовым отчетом с приложением подтверждающих документов) сотрудник обязан в срок, установленный работодателем, исчисляемый со дня окончания срока выдачи подотчетных средств. При этом после утверждения авансового отчета он имеет право на получение излишне израсходованных им при покупках собственных денежных средств.

ВНИМАНИЕ! Эксперты КонсультантПлюс предупреждают. С 30.11.2020 года изменились некоторые правила ведения кассовой дисциплины

В т.ч. исключено требование о 3-х дневном сроке для сдачи авансового отчета. Теперь этот срок утверждает работодатель самостоятельно.

ВАЖНО! Правило о сроке сдачи авансового отчета распространяется абсолютно на всех сотрудников фирмы, в т. ч

на руководителя. Даже если руководитель — единственный сотрудник.

Правильно заполнить авансовый отчет вам поможет этот материал.

А о том, как отразить авансовый отчет в бухучете, читайте в статье «Особенности авансовых отчетов в бухгалтерском учете».

Как видим, приведенные правила не содержат указания на то, какую сумму можно выдать в подотчет в 2020-2021 годах (ее предельные значения). Впрочем, нет подобных ограничений и в других нормативных актах, а это значит, что размер выдаваемых в подотчет сумм (в т. ч. и в безналичной форме) компании и предприниматели могут определять на свое усмотрение.

ВАЖНО! Не установлен законодательно и максимальный срок, на который могут быть выданы деньги подотчетникам. Его, как и сумму подотчетных средств, хозсубъекты определяют самостоятельно

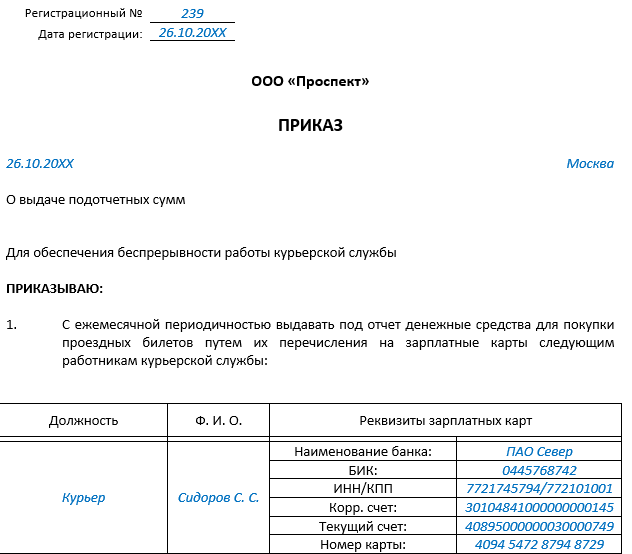

Документальное оформление выдачи денег в подотчет на карточку сотрудника

Перечисленные на карту сотрудника подотчетные денежные средства проверяющие инспекторы из ФНС, ПФР и ФСС могут легко отнести к его заработной плате. Итогом станет доначисление зарплатных налогов, страховых сборов и штрафных санкций. Чтобы избежать этих неприятностей, необходимо изначально зафиксировать в документальной форме обоснованность выдачи подотчета на карту сотрудника.

В первую очередь в учетную политику или в инструкцию по использованию подотчетных сумм надо внести следующие положения:

«Выдача денежных средств под отчет может производиться как в наличной, так и в безналичной форме.

При безналичной форме расчетов с подотчетными лицами денежные средства перечисляются на их зарплатные или личные карты с расчетного счета организации.

Возврат неиспользованных подотчетных средств может быть осуществлен в безналичной форме — в виде перевода с карты подотчетного лица на расчетный счет организации — или в наличной форме — в виде передачи наличных денежных средств в кассу организации».

Затем нужно ввести в действие приказ о подотчетных лицах и зафиксировать в нем список должностных лиц, которые могут получить денежные средства в подотчет. При небольшом рабочем штате удобнее будет указать просто перечень должностей без личных данных сотрудников. В таком случае не придется переделывать приказ при смене сотрудников.

С образцом приказа можно ознакомиться в нашей статье «Составляем приказ о подотчетных лицах — образец».

Следующим документальным обоснованием предоставления подотчетных средств на карту будет личное заявление сотрудника или приказ руководителя о выдаче денежных средств под отчет. Законодательство разрешает оформлять только один из этих документов.

К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

- цель получения подотчетных денег;

- сумма запрашиваемого подотчета;

- банковские реквизиты карты, на которую производится выдача подотчета;

- период, на который предоставляются подотчетные деньги;

- разрешительная подпись руководителя (или лица, которое может подписывать подобные документы по доверенности от руководителя);

- подпись подотчетного лица;

- дата составления.

Ниже представлены готовые образцы заявления и приказа на выдачу подотчета на карту. Вы можете скачать их бесплатно:

Срок представления авансового отчета по подотчету, выданному на карту сотрудника, в отличие от подотчета, выданного наличными, законодательством РФ не установлен. Чтобы сотрудники, получившие безналичный подотчет, своевременно сдавали авансовые отчеты, в приказе на выдачу подотчета или инструкции для подотчетных лиц добавьте положение:

«По денежным средствам, полученным под отчет безналичным способом, авансовый отчет предоставляется в срок не позднее __ рабочих дней после окончания периода, на который выданы подотчетные средства».

ВНИМАНИЕ! Требование об обязательном сроке сдачи авансового отчета в течение 3-х дней с 30.11.2020 отменено указанием Банка России от 05.10.2020 № 5587-У. О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс

Если у вас нет доступа к К+, получите его бесплатно и переходите к разъяснениям и образцам

О том, как должен быть заполнен авансовый отчет и какие документы должны быть к нему приложены, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к К+, получите его бесплатно и переходите к разъяснениям и образцам.

Для доказательства того, что произведенные расходы были оплачены за счет полученных на карту подотчетных сумм, к авансовому отчету нужно приложить чеки с информацией по карте. Это могут быть как чеки, выданные продавцом при оплате картой товаров или услуг, так и чеки, распечатанные банкоматом при получении с карты наличных денег.

На какие хозяйственные расходы выдаются средства в подотчет

Что именно включают в себя административно-хозяйственные расходы, изложено в письме Госстроя РФ «О Порядке определения стоимости строительства и свободных (договорных) цен на строительную продукцию в условиях рыночных отношений» от 29.12.1993 № 12-349. Несмотря на то что письмо имеет отношение к ценообразованию в строительстве, в нем довольно полно раскрыт смысл понятия «административно-хозяйственные расходы».

На практике деньги в подотчет чаще всего выдаются на следующие нужды:

- почтовые расходы и затраты на связь;

- ТМЦ для аппарата управления, включая канцтовары;

- представительские нужды;

- командировочные расходы и пр.

Выше мы привели следующее правило: в заявлении о выдаче денег в подотчет или соответствующем приказе руководителя необходимо указать нужды, на которые выдаются деньги. И хотя формально это напрямую законом не установлено, в п. 6.3. указания № 3210-У отмечается, что деньги выдаются «на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя». Поэтому в заявлении или приказе о выдаче денег на подотчет лучше указать конкретную цель получения средств.

Если из кассы выданы деньги подотчетному лицу на хознужды, проводки могут иметь следующий вид:

|

Дата операции |

Дт |

Кт |

Сумма |

Описание операции |

|

15.08.2017 |

71 |

50 |

10 000 |

Выданы деньги подотчетному лицу на приобретение канцтоваров до 25.08.2017 включительно (это пятница) |

|

28.08.2017 |

26 |

71 |

7 500 |

Получен авансовый отчет от подотчетного лица |

|

28.08.2017 |

50 |

71 |

2 500 |

В кассу подотчетником возвращен остаток неистраченных денежных средств |

Что нужно написать в платежном поручении на перечисление подотчетных денег?

Для того чтобы исключить возможные проблемы с банком, при перечислении подотчетных сумм на карточку работника в платежном поручении необходимо в поле 24 «Назначение платежа» указать «Перечисление средств под отчет на оплату хозяйственных расходов».

Такая формулировка позволить исключить налоговые риски, ведь при налоговых проверках, денежные средства, перечисленные как подотчетные, на банковские карты сотрудников, налоговые органы могут квалифицировать как заработную плату. Соответственно на эти суммы, по мнению налоговых органов, могут быть начислены НДФЛ и страховые взносы.

Операции по расчетам с подотчетными лицами

В расчеты между работодателем и подотчетным лицом входят следующие основные операции:

- выдача денежных средств работнику на расходы для нужд предприятия;

- признание расходов, совершенных работником;

- последующие расчеты с работником.

Рассмотрим каждую из них подробнее.

Выдача денег под отчет

Первый возможный вариант выдачи подотчетных сумм — безналичный. Во многих случаях российские работодатели оформляют подотчет именно по безналу, открывая специальные карточные счета, на которых размещаются подотчетные денежные средства.

Для отражения таких операций, как правило, задействуется отдельный субсчет на счете 55. Как только работник снимает со специального счета положенную сумму, данный факт отражается в бухучете проводкой: Дт 71 Кт 55. Если же используется обычный расчетный счет (с привязанной к нему корпоративной картой), проводка будет следующей: Дт 71 Кт 51.

Второй вариант — это выдача денег наличными. Данная операция показывается другой проводкой: Дт 71 Кт 50.

Во многих случаях работодатель выдает работнику не денежные средства, а денежные документы: к примеру, билеты на поезд или самолет. Такая операция учитывается на специальном субсчете по кассовому счету 50: Дт 71 Кт 50.3.

Признание расходов подотчетника

Купленные подотчетным лицом на нужды компании товарно-материальные ценности, внеоборотные активы, работы, услуги ставятся на учет. При этом их стоимость дебетуется по тем или иным подходящим счетам для учета активов, например:

- 08 — если совершены расходы, связанные с приобретением основных средств;

- 10 — если приобретены материальные запасы;

- 41 — если приобретены товары.

Операция оприходования этих активов отразится проводкой Дт 08 (10, 41 или по иному активному счету) Кт 71.

Возможны и более сложные случаи, при которых к корреспонденциям со счетом 71 добавляются дополнительные проводки. Например — по счету 60, по которому показываются расчеты с поставщиками, а также по налоговым счетам — 19, 68.

Пример

Работнику поручено рассчитаться наличными деньгами с контрагентом организации-работодателя за ранее поставленные товары. Условимся, что контрагент и работодатель платят НДС.

В учете бухгалтер отразит следующие записи:

- Дт 41 Кт 60 (отражена стоимость поставленных товаров без НДС);

- Дт 19 Кт 60 (отражен НДС со стоимости товаров);

- Дт 68 (субсчет «НДС») Кт 19 (принят НДС к вычету);

- Дт 71 Кт 50 (работник получил наличные для оплаты товаров поставщику);

- Дт 60 Кт 71 (товары оплачены работником, представлен авансовый отчет).

Если подотчетник ничего на нужды фирмы не купил, но совершил те или иные обоснованные расходы (например, пообедал, находясь в командировке), такие затраты на основании авансового отчета и прилагаемых к нему чеков списываются на производственные расходы: Дт 20 (26, 44 или иной производственный счет) Кт 71.

Код дохода в платежном поручении на подотчет

Напомним, что согласно изменениям Закона об исполнительном производстве, с 1-го июля 2021 года для работодателей введена новая обязанность по указанию кода вида дохода в платежных документах на перечисление средств физлицам. Характер взаимодействия с гражданином значения не имеет. Это могут быть как трудовые отношения, так и гражданско-правовые.

При заполнении платежки указывается одно из установленных Банком России значений. Но как быть с подотчетными суммами? Разъяснения даны Центробанком в Письме от 10.07.2020 № 45-1-2-ОЭ/10700. Регулятор уточняет, что в отношении сумм, не являющихся доходом физлица, на который можно обратить взыскание, проставлять код не требуется.

К примеру, не нужно заполнять код при перечислении работнику средств под отчет или для возмещения перерасхода денег по авансовому отчету. Исключение – ситуации, когда перечисляется компенсация, установленная трудовым законодательством РФ, по которой действуют ограничения на взыскание по п. 1 стат. 101 № 229-ФЗ от 02.10.07 г. В том числе это расходы сотрудника по служебной командировке. В отношении таких сумм в платежном поручении в подотчет с 01.06.2020 года указывается код дохода «2». Это означает, что взыскания не допускаются. По подотчету прочего характера (на хозрасходы) показатель не заполняется, поскольку указанные средства не относятся к доходам физлица.

Расчеты, совершаемые нотариусами через подотчетников

Рассмотрим ситуацию. Работодатель-нотариус планирует выдать наличные средства в подотчет работнику для приобретения компьютера стоимостью более 110 000 руб. Вправе ли он это сделать и может ли продавец отказать сотруднику нотариальной конторы в принятии полной суммы наличными?

В данном случае никаких ограничений по размеру сумм не будет — ни по выдаваемой в подотчет (поскольку таких ограничений нет в принципе), ни по уплачиваемой. Дело в том, что нотариальная деятельность признается юридической деятельностью, совершаемой от имени государства и не признающейся предпринимательской, поскольку не сопровождается извлечением прибыли (постановление Конституционного суда РФ от 19.05.1998 № 15-П).

Средства, выданные в подотчет, всегда вызывают повышенное внимание со стороны налоговиков

Именно поэтому очень важно правильно оформить все документы и взаиморасчеты с подотчетными лицами. Как это сделать, в деталях разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель

Выданы деньги в подотчет: проводка и основные правила

Правило 2. Выдача денег подотчетному лицу оформляется на основании приказа или иного распорядительного документа руководства фирмы либо письменного заявления работника. В заявлении должна быть указана сумма к выдаче и срок, на который выдаются деньги. Кроме этого, необходимо описать цель, на которую необходимы подотчетные средства, чтобы было понятно, что потребность в них вызвана производственной необходимостью и связана с деятельностью предприятия (п. 6.3 указания № 3210-У). При этом если в течение дня суммы выдаются разным сотрудникам, то достаточно оформить один приказ руководящего лица с указанием Ф. И. О. и должностей всех подотчетников, суммы, целей и срока выдачи. Приказ должен быть подписан руководителем и содержать дату и регномер (письмо ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064).

ОБРАТИТЕ ВНИМАНИЕ! С 19.08.2017 заявление на выдачу денег под отчет не является обязательной процедурой. Достаточно приказа руководителя

Правило 3. Срок выдачи подотчетных средств устанавливается локальным актом предприятия. Но срок возврата средств — это установленная законом норма, он составляет 3 дня (абз. 2 п. 6.3 указания № 3210-У). По истечении срока, на который выдавались средства, в течение 3 дней подотчетник обязан отчитаться и/или вернуть остаток денег предприятию.

Правило 4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет могут выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

О переводе подотчетных сумм на банковскую карту сотрудника и их возврате читайте здесь.

Правило 5. Лимит сумм, которые можно выдать в подотчет, не установлен. Поэтому предприятие вправе выдать подотчетному лицу деньги в любой сумме. Однако если подотчетное лицо будет рассчитываться наличными по договорам от имени своего предприятия, то лимит расчетов (100 000 руб. по одному договору) необходимо учитывать.

Правило 6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

О том, какую максимальную сумму можно выдать в подотчет, как и когда это сделать, можно узнать из статьи «Какую максимальную сумму можно выдать в подотчет в 2016 году?».

Правило 7. С 2014 года предприятия и индивидуальные предприниматели могут выдавать денежные средства в подотчет работникам, под которыми понимаются не только сотрудники, работающие на основе постоянного трудового договора, но и те, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

Выдано из кассы в подотчет — как данная хозоперация отразится на счетах бухучета? Проводка будет иметь следующий вид: Дт 71 Кт 50. Напомним, что аналитический учет подотчетных сумм ведется в разрезе подотчетных лиц. Это позволяет быстро проверить, имеется ли у подотчетного лица незакрытая задолженность по выданным средствам.

Должностная инструкция бухгалтера по подотчетным лицам

Вы спросите, что такое должностная инструкция (ДИ)? Это лишь свод внутренних правил фирмы по какой-то конкретной должности.

Казалось бы, нет ничего сложного — ее составить. Но многие руководители игнорируют это, считая, что такой документ необходим только на крупных предприятиях. Они пренебрегают составлением этого внутреннего административного документа.

Рассмотрим простую ситуацию. Устраивается бухгалтер на работу в небольшую фирму, и ввиду того, что для этого работника нет ДИ, все его обязанности объясняют ему в устном порядке.

Скорее всего, новый сотрудник будет работать хорошо и никаких проблем не возникнет. А возможно, он изначально неправильно поймет круг своих обязанностей. И как результат — совершенные ошибки, штрафы во время налоговых проверок.

Чтобы избежать ошибок и недопонимания, на фирме обязательно должны быть ДИ.

И конечно, такая инструкция должна быть на бухгалтера, работающего с подотчетными лицами (бухгалтера-кассира).

В ДИ бухгалтера по работе с подотчетниками рекомендуем указать:

- То, что в работе он подчиняется главному бухгалтеру.

- Все должностные обязанности, связанные с его работой (примерный перечень обязанностей приведен выше).

- Нормативные и другие документы, которыми бухгалтер должен руководствоваться в работе:

- указание Банка РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- указание Банка РФ «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У;

- закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказ Минфина РФ «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» от 31.10.2000 № 94н;

- Трудовой кодекс РФ;

- Налоговый кодекс РФ;

- ПБУ;

- КоАП РФ;

- закон «О персональных данных» от 27.07.2006 № 152-ФЗ;

- иные законодательные акты, постановления, распоряжения, приказы, руководящие, методические и нормативные материалы по организации бухучета;

- устав компании;

- правила внутреннего трудового распорядка;

- локальные нормативные и организационно-распорядительные документы, касающиеся основной деятельности работника.

Подробнее о нормативных актах, регулирующих работу с подотчетниками, читайте в статье «Расчет с подотчетными лицами — нормативные документы».

Как провести аудит расчетов с подотчетными лицами, узнайте в аналитическом материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- То, что с ним будет заключен договор о полной материальной ответственности.

Типовая форма договора о полной индивидуальной материальной ответственности приведена в приложении № 2 к постановлению Минтруда РФ «Об утверждении перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности» от 31.12.2002 № 85.

- Права работника.

- Ответственность за ненадлежащее исполнение своих должностных обязанностей (ДО):

6.1. Работник несет дисциплинарную ответственность:

- за невыполнение, недобросовестное выполнение своих ДО;

- за искаженную информацию о ходе выполнения работ;

- за недобросовестное выполнение приказов, распоряжений и поручений руководителя;

- за несоблюдение трудовой дисциплины;

- за несоблюдение закона о защите персональных данных.

6.2. Работник несет материальную ответственность:

- за причинение материального ущерба — в пределах, определенных действующим трудовым и гражданским законодательством РФ;

- за несоблюдение кассовой дисциплины.

Подробнее о нарушении кассовой дисциплины читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Кто проверяет кассовую дисциплину и как проходит проверка, узнайте в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

6.3. Работник несет ответственность за разглашение информации, представляющей собой коммерческую тайну компании, ставшей известной в связи с исполнением должностных обязанностей, в порядке, определенном действующим законодательством и соответствующими локальными актами компании.

7. Условия работы.

После составления ДИ руководитель издает приказ о ее утверждении.

Как его правильно составить, смотрите в статье «Приказ об утверждении должностных инструкций — образец».

Сотрудник знакомится с ДИ и подписывает ее. Копия инструкции остается у него.