Камеральная налоговая проверка по ндс в 2020–2021 годах

Содержание:

- Переход на «Зарплату и управление персоналом 3.1»

- Как посчитать налог на прибыль пример по оборотке

- Как проверить декларацию по НДС в 1С

- Расчет НДС по оборотно-сальдовой ведомости

- Сложные разрывы

- Ндс по оборотке

- Выявление противоречий в представленной отчетности

- Проверка НДС по ОСВ и выявление ошибок

- Как проверить декларацию по налогу на прибыль

- Общее понятие

- Как прикинуть ндс к уплате по осв

- Как проверить НДС — по оборотно-сальдовой ведомости, расчет, правильность

- Как рассчитать сумму НДС к уплате по ОСВ

Переход на «Зарплату и управление персоналом 3.1»

Сменила я тут работу и уже после того, как я приступила к исполнению обязанностей, мой новый начальник мне призналась, что выбор пал на меня только из-за того, что я знаю программу. Справедливости ради, эта уверенность была основана только на том, что я прошла тестирование, включающее только основные операции кадрового делопроизводства. Так или иначе, а работодатель попал в точку, нанимая меня в надежде, что я решу проблему: нужно перейти «с 8.2 на 8.3». Ничего сложного, скажет большинство, я тоже так говорю, но ситуация осложнялась некоторым количеством предшественников, которые уже «нафеячили» в программах до меня. Взять и сделать все заново мне не разрешили, так что пришлось исходить из того, что есть, и именно это дало пищу для размышлений и, в конце концов, привело к написанию этих рекомендаций.

Если перед Вами стоит задача перехода с ЗУП 2.5 на ЗУП 3.1, я попробую облегчить Вам жизнь этой статьей.

Как посчитать налог на прибыль пример по оборотке

Но прежде чем приступить к делу не лишним будет выяснить, как обязана компания осуществлять платеж поквартально или каждый месяц. Как произвести расчет?

- Исчислить налоговую базу, из совокупных итогов каждого из четырех последних кварталов.

- Вывести средний квартальный показатель. Для этого необходимо приплюсовать все показатели и разделить на четыре. Если налоговая база окажется выше 15 млн.

Как правило заполняется строка 010 – это выручка организации по основной деятельности без НДС. В ОСВ берем оборот по Кредиту 90.01 отнимаем оборот по дебету 90.03 Строка 011 это выручка от продажи покупных товаров без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 41). Можно сформировать анализ счета 41 и посмотреть корреспонденцию с 90.02.

25 Июл 2019

jurist7sib

154

Как проверить декларацию по НДС в 1С

Опубликовано 18.10.2016 11:28 Просмотров: 39085

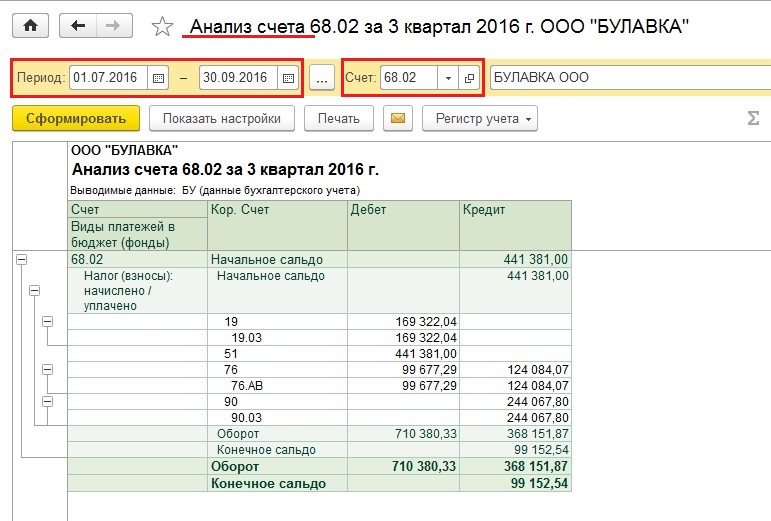

В этой статье я хочу немного рассказать вам о проверке декларации по НДС. Конечно, это сложный и многогранный процесс, который во многом зависит от специфики деятельности организации и состава производимых операций. Но, тем не менее, есть некоторые базовые приемы, без знания которых не получится понять логику заполнения и проверки данного отчета. Сейчас речь пойдет об одном из таких приемов, а именно о сверке декларации по НДС с информацией по счету 68.02. Мы будем рассматривать пример на базе 1С: Бухгалтерии предприятия 8 редакции 3.0, но приведенная информация актуальна и для других программ 1С версии 8.

Итак, для того, чтобы начать проверку, нам необходимо открыть заполненную декларацию по НДС и сформировать отчет «Анализ счета» по счету 68.02 за налоговый период.

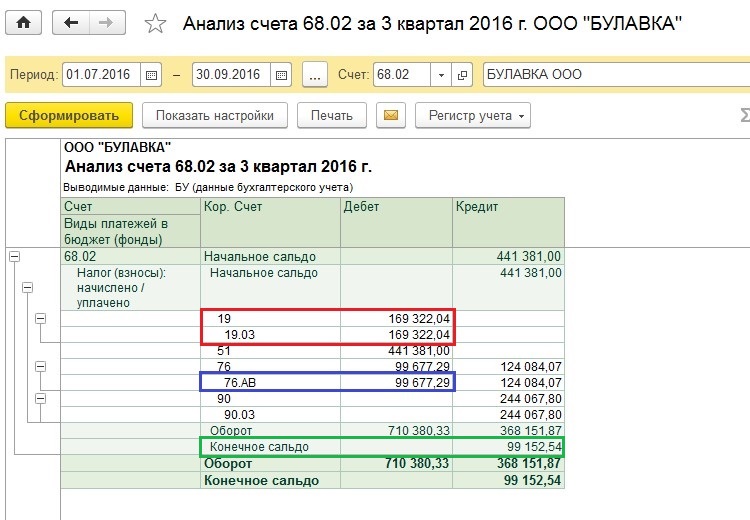

В колонке «Кредит» данного отчета отражаются суммы исчисленного НДС, а в колонке «Дебет» — суммы НДС, предъявленного к вычету, и перечисленного в бюджет. «Анализ счета» мы будем сверять с разделом 3 декларации по НДС.В строке 010 раздела 3 декларации по НДС отражаются суммы налоговой базы и налога, исчисленного при реализации товаров, работ, услуг по ставке 18%. В нашем случае организация осуществляла реализацию только по данной ставке, поэтому сумма в строке 010, в общем случае, должна совпадать с оборотом счета 68.02 и счета 90.03.

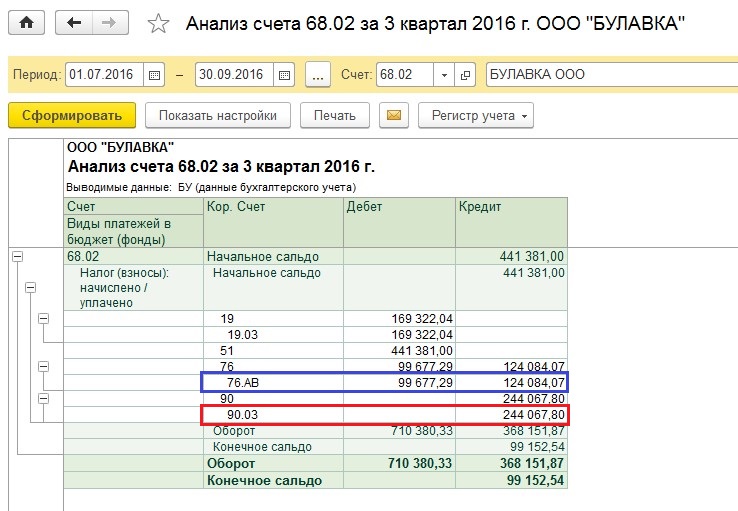

Также в колонке «Кредит» отчета «Анализ счета» мы видим обороты по счету 76.АВ, т.е. НДС, исчисленный с сумм полученных авансов от покупателей. Соответственно, эту же сумму мы должны увидеть в декларации по строке 070. Теперь сверяем налоговые вычеты. Сумма НДС, предъявленная нашей организации при приобретении товаров, работ, услуг, отражается на счете 68.02 в корреспонденции с 19 счетом, а в декларации попадает в строку 120.

Сумма НДС с зачтенных авансов от покупателей отображается в колонке «Дебет» в корреспонденции со счетом 76.АВ и в строке 170 раздела 3 декларации по НДС.

Хочу обратить ваше внимание на несколько важных моментов:— в том случае, если в налоговом периоде были возвраты авансов покупателям, то необходимо помнить, что суммы таких возвратов будут отражаться по строке 120 раздела 3 декларации по НДС, т.е. вместе с НДС по приобретенным ценностям

Соответственно, при сверке декларации и анализа счета 68.02 будут расхождения на одну и ту же сумму по оборотам со счетами 19 и 76.АВ (суммы возврата будут отражены в корреспонденции со счетом 76.АВ, но в декларацию попадут в строку, которую мы сверяем со счетом 19).— если вы хотите сверить общие обороты по дебету и кредиту счета 68.02 с общими суммами исчисленного НДС и НДС к вычету по декларации, то нужно помнить, что в анализе счета в колонке «Дебет» отражены еще и суммы уплаченного НДС, которые не отражаются в декларации (оборот со счетом 51).— конечное сальдо по счету 68.02 будет совпадать с суммой налога к уплате по данным декларации в том случае, если отсутствует задолженность или переплата за предыдущие налоговые периоды.Конечно, ситуация, которую мы рассмотрели, является достаточно простой и иллюстрирует лишь базовые принципы проверки НДС. В том случае, если добавляются операции восстановления НДС, учет по разным налоговым ставкам или различные возвраты, то сверка становится сложнее и интереснее. Но проверять декларацию с анализом счета 68.02 я крайне рекомендую по одной простой причине: декларация заполняется по информации из налоговых регистров НДС, а анализ счета выполняется по данным бухгалтерских проводок. К сожалению, на практике я очень часто встречаюсь с расхождением в этих суммах, к которым приводят ошибки в ведении учета, ручные проводки и корректировки. В этом случае, простая сверка поможет вам найти недочеты, разобраться с их причинами и сдать корректный отчет по НДС. Если вы хотите больше полезной информации о работе с НДС, о заполнении и проверке декларации в программе 1С: Бухгалтерия предприятия 8, а также вам не помешали бы наши письменные консультации по данной теме, то очень советуем наш видеокурс «НДС: от понятия до декларации», который уже помог большому количеству бухгалтеров разобраться с расчетом этого запутанного налога.Желаю вам легкого отчетного периода и успешной работы в программах 1С!

Наши обучающие курсы и вебинары

Отзывы наших клиентов

>

Расчет НДС по оборотно-сальдовой ведомости

Перед тем, как проверить НДС, следует рассчитать совокупные обороты организации по операциям, на которые начислен НДС. В сравнении данных ведомости с информацией из бухучета, должно быть понятно, что все товары приняты в расчет.

Чтобы проверить корректность оборотов, применяются такие документы, как выписки по счету, кассовые ордера, данные по расчетам с контрагентами и счета, которые выставлялись заказчикам и покупателям.

Перед тем как посчитать НДС и правильность его исчисления, нужно воспользоваться информацией из главной книги. Нужно проверить, правильно ли отображены номера первичной документации, если были допущены помарки в сальдовой ведомости, нужно их поправить. Лучше, если поправки внесены до сдачи декларации, иначе может потребоваться отправка объяснений в налоговую.

Формирование ОСВ происходит по счетам 60 и 62. Проверяется, насколько правильно составлены проводки. Так, 60.2 и 62.1 могут быть только дебетовыми, 62.2 и 60.1 – кредитными. Если это правило нарушено, рекомендуется провести тщательную проверку и выявить, где была допущена помарка. Можно также проверить ведомость по 19 счету. На конец периода не допускается наличие остатка. Если он имеется, в квартале были сделаны некорректные проводки.

Проверка корректности исчисления сбора является одной из основных задач бухгалтера. Анализ данных учета и сверка с первичной документацией позволяет вовремя распознать недочеты. Если они будут обнаружены после подачи декларации, есть риск появления проблем с налоговиками.

Сложные разрывы

На практике чаще встречаются сложные разрывы по НДС. Они появляются в том случае, когда в сделке принимают участие более двух субъектов. При совершении ряда последовательных сделок могут быть выявлены расхождения в начислениях налогов. В этом случае налоговые органы полностью восстанавливают всю цепочку, проверяя каждого из участников.

При выявлении сложного разрыва по НДС под проверку попадают все участники. Нередко налоговики требуют предъявления первичных документов по сделке. После их получения ведется контроль всей цепочки, чтобы выявить то звено, на котором была допущена ошибка.

Простая схема образования сложного разрыва по НДС:

- Фирма-продавец продает товар посреднику. Продавец не отчитывается по сделке налоговым органам.

- Посредник продает товар покупателю. По итогам сделки начисляет НДС, отражает в документах вычет и оплачивает начисленный налог, то есть действует по закону.

- Покупатель по сделке с посредником предъявляет налог к вычету.

- При проверке обнаруживаются расхождения между данными продавца и посредника.

В результате налоговые органы обнаруживают разрыв и проводят проверку всех трех участников сделки.

Ндс по оборотке

Одна из задач, которую должны выполнять бухгалтера – проверка НДС, отражение в учете операций, которые происходят в организации. Чтобы своевременно провести контроль, рекомендуется установить, как правильно проверить сбор. Даже небольшие ошибки могут привести к длительным разбирательствам с фискальными органами, наложению санкций.

Чтобы установить, насколько корректно определен сбор, нужно выявить совокупные обороты организации по разным процедурам, которые считаются налогооблагаемыми. При сравнении их с информацией в бухучете, будет известно, приняты ли все позиции в расчет. Для установления оборотов применяются кассовые ордера, счета и выписки из банка.

Проверка НДС

Задача бухгалтерских сотрудников – полно и корректно отражать в учете все хозяйственные операции, происходящие на предприятии. Практика не всегда соответствует теории, поэтому никто не застрахован от различных ошибок и неточностей.

Чтобы своевременно проконтролировать свою работу, полезно знать, как проверить НДС.

Впоследствии даже небольшие оплошности могут стать фатальными для организации – привести к длительным разбирательствам с налоговыми службами, в том числе и судебным, к наложению штрафов.

Проверяем налог самостоятельно

Чтобы проверить правильность начисления налога, следует определить совокупные обороты организации по операциям, облагаемым НДС. Если сравнить их с данными бухгалтерского учета, станет ясно, все ли товары приняты в расчет.

Чтобы определить обороты, связанные с продажей продукции, используются следующие типы источников информации:

банковские выписки по расчетному счету компании;

приходные и расходные кассовые ордера;

ведомости расчетов с контрагентами;

счета, выставляемые заказчикам и покупателям.

При рассмотрении ведомости продаж становится очевидно, какие суммы поступали в виде аванса, какие – в форме фактической оплаты. Ошибки, допущенные в ходе расчета налога, делаются явными. Сверяйте все строчки документа и поверяйте каждый расчет, чтобы ничего не упустить. Впоследствии этим же алгоритмом будут пользоваться представители ИФНС.

Выявив допущенные недочеты, бухгалтер может подать уточнения в налоговую. Это необходимо сделать не позднее положенного срока, иначе на организацию будут наложены штрафы. Если неточности выявят в ходе камеральной проверки, недоплаченные суммы налога будут обложены пенями.

Выявление противоречий в представленной отчетности

Камеральная проверка позволяет выявить ошибки налогоплательщиков, которые они допустили при составлении отчетности.

Рассмотрим варианты развития событий при получении сообщения от проверяющих о выявленных несоответствиях (ст. 88 НК РФ).

Если налогоплательщик обнаруживает ошибки и противоречия, которые ведут к занижению суммы налога к уплате, необходимо внести поправки и предоставить уточненную декларацию (отчет) не позднее 5 рабочих дней (п. 1 ст. 81, ст. 88 НК РФ). Предоставление корректировки допускается и при выявлении каких-либо иных ошибок (ст. 81 НК РФ).

Как правило, налогоплательщики дополнительно с уточненкой предоставляют пояснения. Данное право предоставляется ст. 21, 24 НК РФ. Пояснения необходимы также в том случае, когда налогоплательщик согласен с налоговиками лишь частично.

При предоставлении уточненной декларации по ней начинается новая камеральная проверка. Камеральная проверка по предыдущей отчетности считается законченной (п. 9. 1 ст. 88 НК РФ).

Несмотря на то что камеральная проверка считается законченной, предоставленные по ней документы могут быть использованы сотрудниками налоговых служб при проведении других камеральных проверок или осуществлении каких-либо налоговых процедур (ст. 88 НК РФ).

Налогоплательщики не всегда соглашаются с ошибками, выявленными проверяющими во время камеральной проверки. В таком случае будет достаточно предоставления пояснений по данному вопросу и оправдательных документов (ст. 88 НК РФ). Сотрудники налоговых органов обязаны их принять и рассмотреть (п. 5 ст. 88 НК РФ).

Налоговики на основании предоставленных пояснений производят сопоставление показателей с уже имеющимися в их информационной базе сведениями (пп. 1, 5 ст. 88 НК РФ).

Если проверяющие сочтут предоставленные пояснения и доказательства неудовлетворительными, они вправе вызвать налогоплательщика в налоговую инспекции для дачи дополнительных пояснений (ст. 31 НК РФ).

Камеральная налоговая проверка — это контроль соблюдения законодательства, посредством изучения отчетности и иных документов, которые организации сдают в ИФНС.

- Как проходит

- Сколько длится

- Оформление результата, акты

- Что такое камеральная налоговая проверка физического лица

- Как проверить камеральную проверку налоговой отчетности

- Срок возврата налогового вычета после проверки

- Как подготовиться к камеральной проверке налогов? Советы эксперта

Проверка НДС по ОСВ и выявление ошибок

Популярен вопрос, как проверить НДС по ОСВ и выявить ошибки. Оборотно-сальдовая ведомость представляет собой регистр по бухучету, где отображены данные по всем счетам за период. В ведомости можно найти данные о сальдо, НДС по оборотным операциям, обороты по каждому из счетов по всем строкам.

Если ведомость составлена правильно, в ней можно найти подробные данные о состоянии компании, ее балансе. ОСВ применяется для решения разных задач – составления отчетности, для принятия управленческих решений.

После того, как ведомость составлена, следует ее проверить. В рамках ее изучения можно выявить несколько основных видов ошибок. Чтобы установить наличие технических погрешностей, проверяется соответствие остатка по счету на начало периода и конец прошлого промежутка. Проверяется соответствие сведений регистрам учета по каждому из счетов.

Выявить наличие методологических проблем можно с использованием нескольких показателей. Проверяется равенство значений по активам и пассивам на начало и конец периода, а также минусовые остатки по счетам. Устанавливается, есть ли остатки по счетам 90,91,99. В конце финансового года они должны быть закрыты.

Можно сказать, что ОСВ является одним из наиболее важных отчетов, где есть данные со всех регистров. Этот отчет важен при подготовке отчетности по финансам. В нем отображаются подробные данные из бухучета. ОСВ может быть сформирована при помощи специальных программ.

Как проверить декларацию по налогу на прибыль

Декларация по налогу на прибыль тоже требует внутреннего контроля. В ней мы отражаем все наши доходы и расходы, выводим итоговый по периоду результат налогового учета, исчисляем налог и распределяем его между бюджетами и подразделениями. Для этого заполняется достаточно большое количество листов, производится масса вычислений. Из одной строки мы вычитаем другую, затем прибавляем третью, результат умножаем на ставку и т. д. Поскольку расчеты ведутся нарастающим итогом, для декларации текущего периода мы использует данные из уже сданного отчета за предыдущий. Так недолго и запутаться.

В подспорье вам мы предлагаем не только материалы по заполнению прибыльной декларации (см. одноименную рубрику), но и рассказываем, как подготовиться к камералке по этому налогу.

Подробнее об этом — в данной статье.

А если вдруг вы обнаружили ошибку, не торопитесь с уточненкой, возможно, в вашем случае она не понадобится.

Все об уточненной декларации читайте в этом материале.

И помните, что уточненка по прибыли всегда подается в полном составе.

Завершая тему прибыли, отметим, что не всегда результатом деятельности является именно она. Убыток — отнюдь не редкость. Особенно сейчас, в таких непростых экономических условиях. Такой итог невыгоден компании-налогоплательщику не только с точки зрения ее финансового благополучия. Убыток в отчетности не любят и налоговики. Если он сопровождает вас достаточно продолжительное время, ждите вызова на так называемую убыточную комиссию.

О том, что это за комиссия и как себя на ней вести, расскажет этот материал.

Общее понятие

Если говорить простыми словами, то налоговая служба назначает камеральную проверку после того, когда организация, ИП или физическое лицо сдало в ИФНС декларацию о доходах за указанный период времени. Для контроля соответствия деятельности компании необязательно присутствие инспектора у налогоплательщика. Все действия по камеральной проверке проводятся в инспекции по месту регистрации предпринимателя и физлица. Частота назначения аудитов зависит от периодичности сдачи отчетности в ФНС.

Важно помнить, что существуют строго определенные сроки сдачи для каждого налогового сбора. Нарушение сроков подачи заявления более чем на 10 дней может привести к тому, что ФНС направит постановление о блокировке банковских счетов компании

Восстановление активов возможно только на следующий день после предоставления в налоговую инспекцию заполненной декларации и отчетности.

Цели и сроки камеральной проверки

Основное направление налогового контроля — проверка правильности заполнения декларации. Также во время аудита сверяются данные предыдущих и текущих расчетов для установления факта переплат или недоимки. В рамках камеральной проверки могут проводить комплекс работ по другим статьям налогового контроля, запрашивать документы и информацию у третьих лиц.

Согласно общему положению аудит может длиться до 3 месяцев со дня подачи отчетности в ФНС. Декларация по НДС проверяется в течение 2 месяцев. При обнаружении признаков нарушений со стороны компании или физического лица налоговая служба вправе продлить период контроля. По истечению срока камеральной проверки инспекторы должны прекратить любые внешние действия, но могут продолжать составлять внутренние акты ФНС.

Этапы проведения

Все мероприятия, входящие в камеральную проверку, можно условно поделить на два этапа:

- Автоматизированный контроль. Он проходит без участия налоговых инспекторов. После загрузки данных декларации в информационную систему ФНС компьютер проверяет правильность заполнения отчета. Кроме того, полученные сведения «прогоняют» через базы автоматического контроля для перекрестного анализа. В ходе подобных действий могут обнаружить ситуации отсутствия перечислений в бюджет или другие нарушения.

- Углубленный анализ. Он проводится при наличии несоответствии данных в ходе камеральной проверки. Также расширенный контроль назначается, если в отчетности указаны льготы и сумма НДС к возмещению, при проведении ревизии по налогам на природные ресурсы.

В рамках углубленного анализа сотрудник ФНС может направить уведомление о выявленных нарушениях, потребовать пояснение или запросить уточненную налоговую декларацию.

Что такое камеральная проверка 3-НДФЛ

Индивидуальные предприниматели, нотариусы, частные адвокаты, физические лица, которые хотят получить социальный и имущественный вычет по налогу, должны предоставить декларацию. В форме 3-НДФЛ указывают все доходы, которые были получены в течение отчетного года. Камеральная проверка проходит на тех же основаниях и условиях, как и для юридических лиц. Срок выполнения – 3 месяца со дня получения декларации в ФНС. В это время анализируют:

- полноту и правильность заполнения документов;

- корректность применения налоговых ставок и льгот;

- соответствие текущих данных показателям других отчетов (например, справке 2-НДФЛ);

- обоснованность применения вычетов.

При проведении камеральной проверки инспекторы ФНС могут запросить у физического лица дополнительные данные. При обнаружении противоречий и ошибок в отчете у гражданина потребуют предоставить пояснения или исправить декларацию 3-НДФЛ в течение 5 рабочих дней. В таком случае отсчет нового срока камеральной проверки начнется с момента выполнения физлицом требований налоговой инспекции.

Результаты аудита

Если при проведении камеральной проверки инспекторы ФНС не нашли ошибки, то официально она завершается без отправления уведомлении. При выявлении нарушения в течение 10 рабочих дней оставляется акт, где подробно описываются выявленные неточности. Не позднее пятого дня отчет вручается налогоплательщику. Если он согласен с ошибками, то придется выплатить дополнительные начисления. Если подается уточненная налоговая декларация, то начинается новая камеральная проверка. При возникновении несогласий с недочетами, зафиксированными в отчете, в ФНС направляется возражение и документы, на рассмотрение которых дается еще один месяц.

Как прикинуть ндс к уплате по осв

1. Специально для новичков :-))). Если Вас интересует вопрос, относящийся скорее не к бухучету, а к работе программы (в частности, 1с), то наверху-справа есть раздел Другие форумы, кнопка Компьютерный.

2. Сделайте анализ счета 68.2 (лучше с галочкой по корр.субсчетам и субконто). Кредитовый оборот должен совпадать с книгой продаж. И состоять из двух сумм: в корреспонденции со сч.90.2 (или 76.Н.1, если по оплате) — стр.020 декларации и в корреспонденци со сч.76.АВ (стр.280). Это если у Вас экзотики нет, просто реализация ТРУ

В дебете Вы увидите 3 суммы: в корреспонденции с 51 (уплачено в бюджет) в корреспонденции с 19 (стр.310) в корреспонденции с 76.АВ (стр.340) 2 последние в сумме должны совпадать с книгой покупок.

3. Сумму к уплате (по декларации) вы получите, если из кредитового оборота вычтете дебетовый без учета уплаты в бюджет, т.е. не весь дебет.

4. Реальное сальдо расчетов с бюджетом должно совпадать с сальдо на конец отчетного месяца.

Как проверить НДС — по оборотно-сальдовой ведомости, расчет, правильность

Проверку для НДС с авансов выполненных автоматизировать «затруднительно», т.к. не со всех выданных авансов можно взять НДС к вычету (необходимо, чтобы с поставщиком был соответствующий договор, получить счет-фактуру и т.д.). Обработка предназначена для проверки и исправления (путем перепроведения проблемных документов) оборотов и остатков по счетам 60 и 62, корректность начисления и вычета НДС с авансов полученных, а также соответствие оборотов книги покупок/продаж счету 68.02. Можно проверить наличие не помеченных на удаление не проведенных документов (Закладка «Непроведенные реализации»). Документы просто выводятся в отчет, автоматического проведения не предусмотрено. В обработке реализовано семь видов проверок:

1. «Бабочки» позволяют проверить наличие одновременных остатков на конец выбранного периода по счетам 60.1 и 60.02 или 62.01 и 62.02 соответственно. 2. «Проверка расчетов» — наличие отрицательного сальдо по субсчетам 60.01 или 62.01. 3. «Проверка авансов» — наличие отрицательного сальдо по субсчетам 60.02 или 62.02. 4. «НДС с авансов» — проверка начисления НДС с авансов полученных. Анализируется кредитовый оборот счета 62.02 и дебетовый 76.АВ. 5. «Зачет НДС с авансов» — Проверка вычета НДС с авансов по зачтенным авансам. Анализируется кредитовый оборот 76.АВ и дебетовый 62.02. 6. «Соответствие 68 книге покупок» — Проверка оборотов регистра «Книга покупок» и счета 68.02. 7. «Соответствие 68 книге продаж» — Проверка оборотов регистра «Книга продаж» и счета 68.02. Обработка может выполняться за любой период, кратный месяцу:

Кнопки 1 – 3 открывают подменю выбора проверки (по счету 60 или 62), результат проверки выводится в отчет, причем, если найдены одновременные остатки, становится видимой кнопка «Проведение документов»:

Во всех случаях, когда эта кнопка доступна, нажатие на неё приведен к перепроведению только документов, которые привели к такому результату. В 80% случаев этого достаточно, чтобы ошибка «ушла». Точно к такому же результату приведет и групповое проведение документов, но, по времени гораздо быстрее провести только «проблемные» документы. Последняя выбранная проверка выделяется в подменю флажком:

Когда проверка выполнена – вариант отображен в заголовке (аналогично работают остальные кнопки, имеющие подменю). Пример «бабочек» по 62 счету:

Проверка «минусов» по 60.01:

В случае, если по выбранной проверки ошибки учета не найдены, в отчет выводится соответствующее сообщение:

Проверка зачета НДС с авансов:

Проверку учета рекомендуется выполнять последовательно (слева на право) по пунктам с первого по седьмой, но можно проверять и в любом порядке. Кнопки проверок «выстроены» в такой последовательности потому, что это позволяет сократить время проверки. Например, после перепроведения обнаруженных «бабочек» могут исправиться отрицательные сальдо. Если после проведения в таблице останутся строки исправление следует сделать «вручную». Такие ошибки учета связаны не с нарушением последовательности проведения документов, а с движениями, в первую очередь сделанными «ручными операциями» или «ручной корректировкой» документов, во вторую – некорректно заполненными документами «Корректировка долга». Для анализа ситуации используется кнопка «Анализ субконто», которая выводит одноименный отчет, с установленной настройкой для поиска ошибки. При проверках с первой по третью отчет формируется по 3 субконто: — Контрагенты; — Договоры; — Документы расчетов с контрагентами. Если в списке большое количество строк, анализ субконто может получиться слишком сложным для рассмотрения. В этом случае можно ограничить список конкретным контрагентом (или группой контрагентов), введя его в поле отбора «Контрагент». Для проверок НДС имеет значение флаг «Только различные» — при его установке в отчет выводятся только строки с разницей. Анализ субконто при проверках НДС формируется только по контрагентам, т.к. аналитику «Договоры» и «Документы расчетов с контрагентами», использовать нельзя — на 76.АВ таких субконто нет. Проверки 1-3 актуальны как для организаций на УСН так и для ОСНО, начиная с четвертой – для организаций, плательщиков НДС (изначально для них и создавалось).

Что такое «Отражение начисления НДС» в программе 1С Бухгалтерия 8.3?

Данный документ служит для отражения начисления НДС в 1С 8.3 Бухгалтерия для ряда случаев:

- если по каким либо причинам реализация товаров или услуг была отображена операциями, введенными вручную

- для корректировки операций, связанных с НДС

- если ведется упрощенный учет НДС

Данный документ в основном создан для отражения начислений по регистру учета НДС, но может и сформировать проводки.

Как рассчитать сумму НДС к уплате по ОСВ

Разрешите «вставить свои пять копеек». Сальдо (остаток на конец периода), действительно, аккумулируется на счете 68.02, но этого недостаточно, чтобы получить полную уверенность — эту ли сумму предстоит уплатить. Прежде всего смотрим обороты счета 90.01 — закрыт ли период? Если у Вас одна ставка НДС — сравните оборот по кредиту 90.01 с оборотом по дебету 90.03 в разрезе ставок — совпадёт ли (120/20, 110/10) Реализация могла быть отражена и на счёте 91.01 по кредиту (например, выручка от продажи ОС и прочего имущества). Сравните по ставке оборот по кредиту 91.01 и дебету 91.02. Приобретая товары/ работы/ услуги с НДС от поставщиков, «входящий» НДС накапливается на счёте 19 разных субсчетов. Эти суммы при наличии документальных подтверждений (счетов-фактур, либо таможенных деклараций при ввозе товаров из-за рубежа) Вы имеете право поставить к вычету, уменьшив НДС с реализации. Проверьте — не остались ли у Вас остатки на 19 счете? Возможно, что-то Вы преднамеренно перенесли на следующие периоды, имеете на это право, но проверить себя никогда не помешает. Кроме того, за период вы могли получить предоплату от покупателей, с которой начисляется НДС, равно как и зачесть авансы, полученные в предыдущих периодах. Сверяем кредитовое сальдо 62.02 с дебетовым сальдо 76.АВ, поделив на ставку полученного аванса (118/18). Есть вероятность, что у Вас имеется дебиторская задолженность в виде предоплат поставщикам, равно как и зачтённые авансы. Сверяем сальдо по дебету 60.02 с сальдо по кредиту 76.АВ (аналогично сч. 62). Итого, налог к уплате будет таким:

Оборот 90.03-68.02 плюс Оборот 91.02-68.02 плюс Оборот 76.АВ- 68.02 плюс Оборот 76.ВА-68.02 минус Оборот 68.02-19 минус Оборот 68.02-76.АВ минус Оборот 68.02-76.ВА

Возможно, выглядит страшно и как китайская грамота, но если есть возможность — считайте не по ОСВ, а по анализу счета 68.02. Я всегда так делаю, мне так удобно.

Полученную сумму Вы имеете право заплатить не всю целиком, а частями, но не позднее 25 числа каждого месяца, следующего за отчётным, и не менее 1/3 части.

Иван Петрович, сформируйте анализ 68.02 по субсчетам. Для расчёта необходимы только обороты, без остатков на начало и конец (САЛЬДО).

Обороты по кредиту — это начисленный налог, всё, что я выше Вам «плюсовала». Обороты по дебету — это вычеты и уплаченный НДС в текущем периоде (Это корреспонденция со счётом 51).

НАЛОГ к уплате = Оборот кредитовый — (Оборот дебетовый — Налог уплаченный).

Т.е., из оборота по дебету 68.02 вычитаем оборот с 51 счётом.

Сальдо конечное может не сойтись по разным причинам, но Вы задавали вопрос по сумме налога к уплате за период — поэтому в расчёте фигурируют лишь обороты.