Признаки банкротства физического лица

Содержание:

- Пошаговая процедура банкротства физического лица

- Признание банкротом физического лица

- Последствия банкротства физического лица при прохождении процедуры

- Негативные последствия процедуры несостоятельности для родственников

- Последствия банкротства через МФЦ

- Закон о банкротстве граждан и индивидуальных предпринимателей

- Внутренние признаки, приводящие компанию к неплатежеспособности

- Банкротство физического лица

- Понятие формальных и неформальных признаков и критериев банкротства

- Требования к долгу

- Тонкости

- Примеры из судебной практики

- Что может помешать списанию долгов через банкротство

Пошаговая процедура банкротства физического лица

Чтобы понять, в чем заключается несостоятельность, банкротство физического лица необходимо подробно рассмотреть процедуру и каждый отдельный ее этап. Если ориентироваться на действующий Закон, то процедура банкротства разделяется на следующие этапы, которые выполняются последовательно:

- Сбор документов, написание и подача заявления в суд – требуется собрать все кредитные договора, документы на принадлежащее имущество, справки о семейном и финансовом состоянии. К договору и другим бумагам требуется приложить квитанцию об оплате государственной пошлины.

- Согласно действующему ФЗ №127, все собранные бумаги требуется передать в арбитражный суд по месту жительства гражданина. Требуется указать в заявлении СРО и финансового управляющего, который будет нанят для решения всех вопросов.

- После наступает момент первого судебного заседания – на нем судья рассматривает предоставленные документы и выносит вердикт, основываясь на признаках несостоятельности.

- В будущем судья выбирает одну из установленных законом процедур – реализацию имущества или реструктуризацию долга. Понятие реструктуризации – это восстанавливающая процедура, помогающая решить проблему с долговыми обязательствами. При возможном варианте расплатиться без получения статуса банкрота, суд отдаст предпочтение именно ей.

- В тех случаях, когда реструктуризация долга помогла, процесс, согласно ФЗ, объявляется оконченным и статус банкрота гражданин не получает. Но если такая процедура не помогла, то финансовый управляющий составляет перечень имущества, и начинаются торги.

- Конкурсное производство является крайней мерой и назначается в те моменты, когда другого выхода нет – все денежные средства от продажи имущества идут на покрытие долговых обязательств в порядке очереди.

- Завершается процедура тем, что все вырученные деньги отдаются кредиторам, а оставшиеся долги списываются – именно в этот момент происходит полное банкротство и несостоятельность гражданина физического лица.

Перед тем как общие процедуры будут приведены в жизнь, и гражданин будет признан банкротом, у него есть возможность на любом существующем этапе заключить с кредиторами мировое соглашение и завершить судебное разбирательство досрочно. Процесс в таком случае прекращается в момент предоставления суду нотариальной заверенной копии заключенного соглашения, все права возвращаются к должнику, а статус банкрота ему не присваивается.

Признание банкротом физического лица

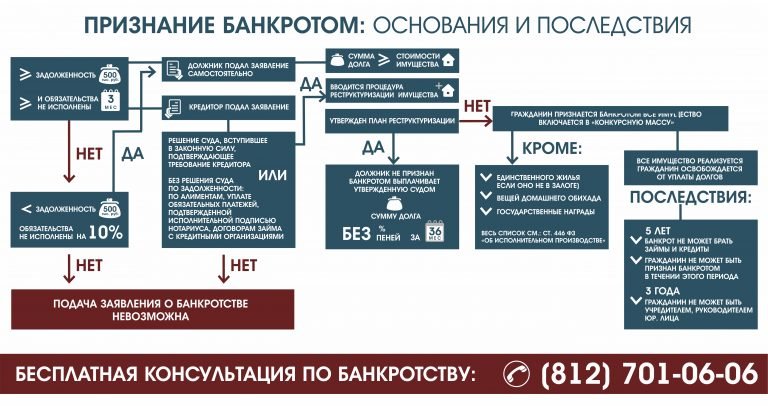

Процесс признания несостоятельности может быть проведен не только в отношении юридического лица, но и в отношении простых граждан. Каковы признаки несостоятельности (банкротства) физлиц, можно узнать, заглянув в статью 8 Федерального закона.

- Наличие у физического лица задолженности не менее полумиллиона рублей в общей совокупности перед всеми кредиторами, бюджетными организациями и внебюджетными фондами.

- Отсутствие платежей по обязательствам более 90 дней.

- Недостаточность собственности должника, способной покрыть долги перед заемщиками и государством.

- Невозможность выплат денежных обязательств в ближайшее время.

Определяющие признаки банкротства, внесенные в ФЗ о несостоятельности гражданина, также рассматривает Арбитражный суд. Право подать заявление может как сам субъект, так и другие заинтересованные стороны — банк, налоговая, прокуратура и так далее. Подтверждением признаков банкротства являются соответствующие документы:

- выписки из банков об отсутствии платежей по кредитам сроком более трех месяцев;

- справка о заработной плате, подтверждающая недостаточность её размеров для погашения долгов;

- выписка из госреестра собственности, подтверждающая наличие или отсутствие принадлежащего должнику имущества;

- справка о состоянии здоровья, свидетельствующая о нетрудоспособности гражданина;

- документ об утрате имущества, вследствие форс-мажорной ситуации.

В процессе рассмотрения дела о несостоятельности физического лица судом назначается управляющий, который следит за сохранностью имущества должника, я выясняет, не является ли процедура банкротства фиктивной, чтобы банально уйти от необходимости выплачивать кредиты.

Банкротство — это крайний шаг, пойти на который можно, только предварительно использовав все доступные методы для сохранения платежеспособности. Однако, если такой шаг неизбежен, нужно соблюсти все тонкости процедуры и выйти из ситуации с наименьшими потерями, хотя и не без последствий.

Последствия банкротства физического лица при прохождении процедуры

Первые неприятные последствия будут чувствоваться уже на стадии прохождения процедуры. Гражданин самостоятельно или через представителя направляет заявление в арбитраж, с просьбой признать его несостоятельным. Прошение принимают, рассматривают и выносят решение.

Дальше процедура идет по одному из трех направлений:

- Мирное урегулирование вопроса между должником и взыскателями;

- Реструктуризация финансовых обязанностей;

- Продажа ценного имущества.

Каждый из представленных вариантов имеет свои положительные и негативные последствия для физика. Однако имеются общие отрицательные моменты, возникающие в двух из трех представленных случаев. Исключением является мировое соглашение.

Последствия банкротства физического лица:

- Оплата работы финансового управляющего. Стоимость от 50 до 70 тысяч рублей.

- С момента введения реализации или реструктуризации, все финансовое положение гражданина переходит под наблюдение управляющего.

- Человек передает ФУ кредитные карты, сведения о счетах. Получает часть заработной платы, установленную судебной инстанцией. Обычно эта часть равняется прожиточному минимуму, при наличии на содержании несовершеннолетнего ребенка, выплата также назначается и на него.

- Вся деятельность, связанная с имуществом также переходит под контроль управляющего. Гражданин не имеет права самостоятельно покупать и продавать ценности.

- Нельзя выступать поручителем.

- Нельзя приобретать ценные бумаги.

- Нельзя самостоятельно открывать и закрывать счета в финансовых организациях.

- Наложение запрета судом на выезд с территории России. Данная мера применяется в исключительных случаях, на усмотрения судью.

Негативные последствия банкротства физического лица при реструктуризации долга

Что такое реструктуризация – это постепенное погашение долговых обязательств перед взыскателями. У процедуры есть несомненные положительные стороны, но и не менее неприятные результаты для физика.

- Формально считается, что срок исполнения финансовых обязанностей наступил. Совокупность всех долговых расчетов фиксируется и больше не растет, не накладываются штрафные взыскания, пени и прочее.

- Направленные ранее заявления взыскателей по финансовым обязанностям остаются без рассмотрения.

- Снимаются ограничительные меры, наложенные судебным приставом-исполнителем. В частности: аресты наложенные на банковские счета, движимое или недвижимое имущество.

- Прекращаются возбужденные исполнительные производства. Исключение составляют дела о взыскании алиментов, по ущербу причиненному здоровью.

- Запрет на проведение сделок с ценностями безвозмездного характера.

Последствия при введении реализации имущества

Реализация – продажа ценностей физ. лица на открытых торгах. Полученные финансовые средства переходят в конкурсную массу, которая предназначена для удовлетворения выставленных требований. Основным плюсом реализации является то, что после ее завершения оставшиеся долги физика будут списаны. К негативным же относится следующее:

- Продажа ценного имущества, находящегося в собственности должника.

- Продаже залогового имущества, даже если это единственное жилье.

- Если банкротом становится один из супругов, то реализуется все совместно нажитое ценное имущество. Половина от полученных с продажи денежных средств переходит в конкурсную массу, другая передается супругу.

- Не все долги могут быть списаны после завершения процедуры реализации.

Мировое соглашение

Под данным вариантом развития банкротства подразумевается нахождение взаимовыгодного решения между должником и кредиторами. Это может быть снижение процентов, увеличение срока возврата долга, списание неустойки, пени.

Положительным моментом является то, что при заключении соглашения процедура банкротства прекращается. С должника снимаются обеспечительные меры, возвращается возможность распоряжаться счетами, ценностями. Услуги управляющего больше не требуются.

Негативные последствия банкротства физического лица на данном этапе следующие:

- Финансовые обязательства не списываются. Гражданин будет обязан выплачивать задолженности по новому установленному порядку. В случае не исполнения обязательств, кредиторы направляют заявление о принудительном взыскании.

- После заключения соглашения физ. лицо в течение 5 лет не может повторно направлять прошение о введении процедуры несостоятельности.

Негативные последствия процедуры несостоятельности для родственников

Казалось бы, какие последствия после банкротства физического лица могут быть для ближайших родственников или супругов. Однако они имеются.

Негативные последствия для мужа или жены банкрота

Разберем более подробно последствия для супруга при прохождении реструктуризации и реализации имущества.

- Реструктуризация задолженности. В данном случае, страдает семейный бюджет, поскольку на протяжении длительного времени супруг-банкрот обязан будет выплачивать задолженность, согласно установленному графику.

- Реализация имущества. Здесь вопрос напрямую коснется не только физ. лица, которое признается банкротом, но и его жену или мужа, даже в том случае если они развелись. Эти моменты установлены Федеральным законом «О банкротстве». Что может произойти:

- Совместно нажитое имущество изымается и продается на торгах. Пример, супруги (даже бывшие) приобрели в период брака транспортное средство. Оно может быть записано на одно или обоих, в данном случае это не имеет значения. Имущество будет выставлено на продажу, однако половина положенной доли будет возвращена жене или мужу банкрота в денежном эквиваленте.

- Оспаривание сделок, которые имели место быть в предыдущие три года, до направления заявления о признании физического лица несостоятельным. Другими словами, когда финансовый управляющий начинает свою работу он в первую очередь проверяет все сделки, которые осуществлял банкрот или оба супруга за предшествующие три года. При обнаружении подозрительной (продажа или дарения ценного имущества родственникам, сделка с сильно заниженной стоимостью), она может быть оспорена, имущество возвращено в собственность банкрота и выставлена на торги.

Последствия для других родственником в случае банкротства физического лица

Негативные последствия банкротства физического лица могут коснуться не только супругов, но иных ближайших родственников.

- Долевая собственность родственника и банкрота. Как и в случае с супругом, при наличии доли физического лица-банкрота в общем имуществе родственников, оно будет принудительно реализовано. Полученные денежные средства в долевом соотношении направляются в конкурсную массу, оставшаяся часть возвращается родственнику.

- Оспаривание сделок, проводимых между родственниками.

Последствия банкротства через МФЦ

С 1 сентября 2020 года вступил в действие закон № 127-ФЗ

Он дает физлицам и индивидуальных предпринимателей возможность пройти процесс упрошенного банкротства — без обращения в арбитраж, без найма финуправляющего и — что важно — бесплатно

Подать на банкротство через МФЦ можно с просроченной задолженностью на относительно небольшую сумму — от 50 до 500 тыс. рублей. В ходе упрощенки списываются все те же долги, которые списываются в арбитражных судах — кредиты, займы, долги по распискам и ЖКХ. И не списываются те, которые вам не простят и в суде — например, алименты.

Последствия у внесудебки такие же, как и у стандартного арбитражного процесса — это полное списание указанных в заявлении на банкротство долгов. Правда, в этом случае процесс пройдет без реализации имущества, так как упрощенное банкротство через МФЦ возможно только для тех лиц, в отношении которых судебные приставы уже закрыли исполнительное производство в связи с невозможностью погашения долга.

То есть приставы должны установить, что имущества, которое можно было бы реализовать, у человека нет. Логично, что и арестовывать ваши счета и карты тоже никто не будет, так как если бы у вас были средства, чтобы гасить долг, то приставы бы их нашли и списали.

Есть еще один минус бесплатного банкротства — на него нельзя подать в том случае, если ваш долг превышает 500 тыс. рублей. Даже если кредитор с вами уже судился, вы признаны безнадежным должником, и пристав не смог найти ваше имущество.

Есть еще один минус — время, отведенное на процедуру банкротства через МФЦ, дается кредиторам для того, чтобы оспорить ваше право идти «по упрощенке». Они будут искать ваше имущество и следить за тем, не улучшилось ли ваше благосостояние, например, не получили ли вы наследство или работу с высоким окладом.

Остальные же последствия при банкротстве через МФЦ аналогичны тем, которые ждут должника при судебном варианте банкротства. Это возможный запрет на выезд за рубеж, обязанность информировать о статусе банкрота при обращении за кредитом. Запрет на занятие руководящих должностей одинаков для судебной и внесудебной процедуры.

Повторно пройти внесудебное банкротство можно будет только через 10 лет (в отличие от классической процедуры — через суд можно подавать иск о банкротстве раз в 5 лет).

Есть еще один минус процедуры, проведенной через МФЦ — вам не спишут те долги, указать которые вы забыли в заявлении, так как сотрудник МФЦ просто принимает из ваших рук заявление, но он не обязан искать ваших кредиторов.

Несмотря на то, что заявленный срок внесудебной процедуры — всего 6 месяцев, в ряде случаев этот процесс может оказаться дольше, чем стандартная процедура, так как сейчас велик процент возвратов заявлений — они составляются должниками не верно, и подать повторное заявление можно лишь через месяц.

Узнать, как в вашем случае подготовиться к банкротству

Самое главное преимущество прохождения банкротства — это избавление от долгов

Даже если через месяц после признания банкротом вы устроитесь на высокооплачиваемую работу или получите наследство, никто из бывших кредиторов и коллекторов не посмеет требовать у вас возврат долга.

Закон о банкротстве граждан и индивидуальных предпринимателей

Закон о банкротстве граждан и индивидуальных предпринимателей описывает основные положения по соблюдению прав физических и юридических лиц на реструктуризацию и списание долга через процедуру банкротства. Многие положения в законе о банкротстве для граждан и предприятий идентичны. Включают рассмотрение заявления в суде на основании документов, подтверждающих сумму долга (от 500 тыс. р.), имущественные права и справок, доход по которым свидетельствует о невозможности восстановления кредитоспособности. В случае признания лица банкротом проходящее по описи имущество реализуют на торгах для частичного погашения кредита.

Внутренние признаки, приводящие компанию к неплатежеспособности

Среди внутренних факторов главным можно назвать неграмотное управление предприятием, а все остальные признаки не более, чем последствия неэффективного руководства. Ярким примером громкого дела о признании банкротом можно назвать крах всемирно известной компании по производству плёнки, фотобумаги и фотоаппаратов «Кодак».

Фирма просуществовала на рынке более 130 лет, занимала лидирующие позиции в мире. С приходом цифровых технологий потребность в продукции «Кодака» резко снизилась, а руководители не отреагировали на изменения должным образом.

В итоге после попытки возрождения предприятие было вынуждено заявить о неплатежеспособности, так как его безнадёжно опередили конкуренты.

Бывают случаи, когда компанией управляет человек, привыкший действовать по старинке. Он всеми способами пытается сохранить классическую, аутентичную продукцию предприятия не понимая, что ни ее цена, ни качество, ни другие признаки не смогут конкурировать с аналогами. Такая стратегия рано или поздно приводит к краху компании.

Еще одним основанием для потери финансовой устойчивости фирмы является нежелание владельцев вкладывать деньги в обучение персонала и привлечение новых, современных специалистов. От этого страдают практически все сферы деятельности:

- из-за использования устаревших технологий и низкой квалификации персонала падают производственные мощности одновременно с ростом себестоимости продукта;

- из-за неэффективной работы маркетингового отдела компания теряет рынки сбыта.

Поняв свою ошибку, руководители, существенно отставшие от конкурентов, начинают брать займы. Но время уже упущено, технологии идут вперед и не всегда удается их догнать. Тогда впервые наряду с критериями появляется понятие банкротство.

О внутреннем конфликте в управленческом звене предприятия свидетельствуют следующие показатели:

- разлады на уровне администрации;

- чрезмерно раздутый или сильно урезанный штат сотрудников;

- неправильная постановка целей;

- запоздалая реакция на изменение конъюнктуры рынка.

Опытный специалист может спрогнозировать серьезные финансовые проблемы предприятия и на основании документальных признаков:

- низкое качество бухгалтерских отчетов;

- нарушение сроков подачи отчётности;

- внесение в документацию заведомо неправдивых данных;

- возникновение задолженности перед работниками по зарплате.

Вовремя оценив опасность разорения, грозящую субъекту, антикризисный менеджер еще до появления признаков и предложит ряд мероприятий, нацеленных на спасение бизнеса. Это могут быть как предложения по внедрению инноваций на производстве, обращение за новыми, более лояльными кредитами к третьим лицам, продажа части имущества компании, привлечение инвесторов, смена направления деятельности фирмы, введение дополнительной линии и т.

д.

Основные критерии возникновения банкротства физического лица более очевидны и понятны для его кредиторов. К возникновению признаков неплатежеспособности гражданина-должника часто приводят такие обстоятельства:

- потеря постоянного места работы;

- утрата средств, необходимых для получения дохода;

- потеря жилья;

- серьезное ухудшение состояния здоровья заемщика либо членов его семьи и так далее.

Понятие критериев и признаков банкротства существуют в экономике не просто так. Если предприятия не может самостоятельно распознать понятия, критерии и признаки банкротства, руководитель может обратиться за профессиональной помощью к антикризисным менеджерам.

Препятствовать несостоятельности физического лица несколько сложнее, особенно если у человека нет ничего за душой, кроме полного списка признаков неплатежеспособности. Если же гражданин получает стабильный доход, можно своевременно оценить критерии банкротства и прибегнуть к реструктуризации еще до момента подачи заявления в Арбитражный суд.

Банкротство физического лица

См. также Постановление Пленума Верховного Суда Российской Федерации от 13 октября 2015 года № 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан»

См. также Вебинар РШЧП — Иммунитет единственного жилья от взыскания кредиторов и его пределы

Понятие формальных и неформальных признаков и критериев банкротства

Кроме математических критериев для оценки банкротства, существуют признаки распознавания банкротства юридических лиц, среди которых различают формальные.

- Предприятие несет убытки.

- Недостаточность оборотного капитала.

- Привлечение займов и кредитов на условиях, невыгодных для заемщика.

- Нарушение сроков оплаты кредитов.

- Наличие дебиторской задолженности.

- Расторжение контрактов с постоянными партнерами.

Среди неформальных признаков несостоятельности называют.

- Текучка кадров.

- Сокращение рабочей недели.

- Уменьшение объемов продаж.

- Участившиеся проверки со стороны контролирующих организаций.

Финансовый крах предприятия может быть вызван внутренними и внешними факторами, а также их сочетанием. Так, к основным внешним факторам, провоцирующим возникновение экономических критериев банкротства, относят нестабильность в финансовой и политической сфере как внутри страны, так и на международном уровне. В таком случае кризис затрагивает практически все области производства, ведь компания оказывается один на один с очень трудными внешними условиями. К ним относят:

- инфляцию, из-за которой растёт стоимость ресурсов для производства продукции;

- потеря рынков сбыта за рубежом;

- низкий уровень доходов населения.

Требования к долгу

В судебном и внесудебном порядке можно списать долги по кредитам, займам, другим обязательствам. Максимальный и минимальный размер списанной задолженности законом не указан. Условия по сумме долга действуют только при подаче заявления в суд или МФЦ.

Банкротство через суд

Закон о банкротстве разграничивает ситуации, когда должник вправе или обязан подать заявление в арбитраж. Обязанность подать на банкротство возникает при следующих обстоятельствах:

- если совокупный размер обязательств превышает 500 тыс. руб.;

- если расчет по обязательствам перед одним или несколькими кредиторами повлечет невозможность выплат по другим обязательным платежам.

При подаче заявления на банкротство при сумме долга до 500 тыс. руб. заявитель должен доказать, что есть объективные признаки невозможности исполнения обязательств, неплатежеспособности и недостаточности имущества.

Неплатежеспособность подтверждается, если:

- гражданин перестал платить по обязательствам, для которых наступил срок исполнения (например, не внесен очередной платеж по кредитному графику);

- по 10% от всех обязательств (кредитов, займов, налоговых платежей и т.д.) есть просрочка более одного месяца;

- сумма долгов превышает стоимость имущества гражданина;

- вынесено постановление пристава об окончании производства, где подтверждено отсутствие имущества для реализации.

Не обязательно подтверждать все из перечисленных условий. Даже один их этих признаков означает неплатежеспособность должника. Подтверждать условия наступления банкротства нужно документами, а проверять их будет арбитраж, управляющий. Также свои доводы и возражения будут подавать кредиторы, которые намерены добиться возврата своих денег.

Внесудебное банкротство

Поправки в закон о банкротстве 2020 года упростили процедуру, сделали ее доступной для основной массы должников. Требования к долгу и должнику указаны в ст. 223.2 Закона № 127-ФЗ:

- наличие долгов на сумму от 50 тыс. руб. до 500 тыс. руб. по любым видам обязательств, кроме финансовых и штрафных санкций за просрочку;

- окончание исполнительного производства у приставов по п.4 ч.1 ст. 46 Закона № 229-ФЗ (отсутствие имущества для реализации и расчета с взыскателями).

При подаче заявления должник подтверждает соответствие этим условиям. Проверку будут проводить специалисты МФЦ. У кредиторов есть возможность подать возражения, требовать передачи дела в суд. Например, основанием для возражений может быть выявление у должника имущества, ранее не найденного приставами. Для этого кредиторам дано специальное право запрашивать Росреестр и МВД о правах на недвижимость, транспорт.

Какие долги можно списать через банкротство?

В судебном и внесудебном порядке можно списать задолженности:

- по кредитам перед банками и МФО;

- по налогам и сборам, пеням, штрафам перед бюджетом;

- по административным штрафам;

- по долгам от предпринимательской деятельности;

- перед кредиторами-физическими лицами;

- по договорам с юридическими лицами;

- по договорам поручительства;

- по жилищно-коммунальным услугам.

Нельзя списать следующие виды обязательств:

- по алиментам;

- о возмещении вреда здоровью и жизни;

- о возмещении морального вреда;

- о выплате задолженности по зарплате, выходного пособия (это актуально для предпринимателей);

- о возмещении вреда (ущерба) после преступления;

- иные виды обязательств, связанных с личностью кредитора.

При расчете суммы долгов на внесудебное банкротство можно учесть все обязательства, даже если они не будут впоследствии списаны. Например, выплаты по алиментам можно включить в список таких обязательств, но с банкрота их не спишут.

Тонкости

Должнику желательно знать особенности банкротства гражданина. Закон несовершенен и имеет множество спорных деталей.

Оспариванию может подлежать минимальный размер задолженности перед кредиторами. В момент анализа платежеспособности и благосостояния должника последний может передавать права на пользование имуществом. Для предпринимателей невозможность займа денежных средств может являться своеобразным запретом для осуществления своей деятельности. Однако ситуация поправима, поскольку сейчас функционируют предприятия, предоставляющие финансы и после данных процедур.

Получение статуса банкрота дает мало преимуществ для граждан, хотя и дает дополнительные возможности. Сама процедура занимает много времени. Закон может улучшить положение тех лиц, которые задолжали крупные суммы денег и не имеют возможности погасить долги. Банкротство не всегда становится спасением для должника.

Банкротство умершего гражданина

Подобное исключено по определению. С умершего автоматически списываются все финансовые обязательства. Если у умершего физического лица имелось имущество для наследственной массы, то налагать на него взыскание можно только в том случае, если оно перейдет по наследству. В этом случае уже наследники будут отвечать по обязательствам умершего должника, но только в части и в размерах полученного ранее имущества.

Ответственность за фиктивное банкротство

Законодательством предусмотрена административная ответственность в отношении лиц, которые намеренно (фиктивно) признают себя банкротами, то есть объявляют себя несостоятельными, заведомо обманывая судебные органы – часть 1 статьи 14.12 КоАП РФ. Подобное правонарушение влечет за собой штраф от 1 до 3 тысяч рублей.

Аналогичное наказание предусмотрено ч. 2 ст. 14.12 КоАП РФ и за ряд намеренных действий, которые привели к преднамеренному банкротству, то есть к невозможности выполнения требований кредиторов.

Уголовная ответственность

Уголовная ответственность предусмотрено в случаях сокрытие имущества, имущественных прав или имущественных обязанностей, сведений об имуществе, о его размере, местонахождении либо иной информации об имуществе, имущественных правах или имущественных обязанностях, передача имущества во владение иным лицам, отчуждение или уничтожение имущества должника — юридического лица, гражданина, в том числе индивидуального предпринимателя, если эти действия совершены при наличии признаков банкротства и причинили ущерб в сумме более 1,5 миллиона рублей (статья 195 УК РФ). Данное деяние наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо ограничением свободы на срок до двух лет, либо принудительными работами на срок до трех лет, либо арестом на срок до шести месяцев, либо лишением свободы на срок до трех лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев либо без такового.

За совершение гражданином, в том числе индивидуальным предпринимателем, действий (бездействия), заведомо влекущих неспособность гражданин (индивидуального предпринимателя) в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если эти действия (бездействие) причинили ущерб более 1,5 миллиона рублей наступает ответственность по ст. 196 УК РФ (преднамеренное банкротство) и наказывается штрафом в размере от 200 до 500 тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет, либо лишением свободы на срок до шести лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев либо без такового.

За объявление гражданина заведомо ложное публичное объявление гражданином, в том числе индивидуальным предпринимателем, о своей несостоятельности, если это деяние причинило ущерб более 1,5 миллиона рублей наступает ответственность по ст. 197 УК РФ (фиктивное банкротство), наказывается вплоть до лишения лишением свободы на срок до шести лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Примеры из судебной практики

Несмотря на то что подать заявление в суд о банкротстве физического лица, можно с 2015 года, прецедентов по признанию преднамеренной финансовой несостоятельности должника пока немного. Рассмотрим несколько самых ярких.

Пример 1

По делу № А48-7405/2015 о банкротстве гражданина Зиборова Ю. Н. неоднократно подавались апелляции и кассационные жалобы. В 2018 году Верховный суд вынес окончательное решение о невозможности освобождении банкрота от исполнения обязательств перед кредиторами. Такое решение основано на недобросовестности должника, а именно:

- На факте искажения запрашиваемых судом сведений о месте работы и доходах должника (п. 4 ст. 213.28 ФЗ №127). Г-н Зиборов Ю. Н. скрыл, что работает по совместительству сразу в нескольких коммерческих организациях и получает заработную плату в обеих организациях.

- На решении районного суда Орловской области о привлечении Зиборова Ю. Н. к административной ответственности в виде штрафа в 350 тысяч рублей за совершение экономического преступления — сокрытие доходов перед ИФНС.

Судебная коллегия по экономическим спорам посчитала перечисленные факты достаточными, чтобы признать поведение должника недобросовестным и применить пункт 4 ст.213.28 ФЗ №127 о невозможности списания долгов по завершении процедуры реализации имущества.

Пример 2

Определение Арбитражного суда по Новосибирской области по делу № А45-24580/2015 содержит указание на неприменение правила об освобождении ответчика Овсянникова В. А. от исполнения кредитных обстоятельств. В своем решении суд ссылается на недобросовестность действий должника. Согласно материалам дела г-н Овсянников В. А. оформил на свое имя два кредита, сумма ежемесячных платежей по которым превышала его официальную заработную плату. Такие действия суд посчитал свидетельством недобросовестности поведения должника. Доводы о том, что на момент оформления каждого кредитного договора ответчик имел дополнительный неподтвержденный заработок, судом учтены не были.

Мне нравитсяНе нравится

Что может помешать списанию долгов через банкротство

Суд откажет в списании задолженности, если:

- должника привлекли к ответственности по УК РФ или КоАП РФ за фиктивное или преднамеренное банкротство, либо за иные противоправные действия при проведении процедуры;

- должник не представил обязательные сведения, либо представил заведомо недостоверные данные, что подтверждено судебным актом;

- при оформлении кредитов гражданин совершил мошенничество, злостно уклонялся от погашения долгов или налогов, представил ложную информацию в заявлении, скрывал или уничтожал имущество.

Эти основания будет проверять суд по своей инициативе, по отчету управляющего, по возражениям и документам кредиторов.

Для внесудебного банкротства действуют другие основания для отказа в списании долгов. МФЦ откажет в списании задолженности, если:

- отсутствуют сведения об окончании производства, либо оно было возобновлено по заявлению кредитора;

- если по заявлению кредиторов банкротное дело было передано для рассмотрения в арбитражный суд (в том числе при обнаружении имущества или оспаривании сделок должника);

- если заявление подано ранее 10 лет после прекращения или завершения внесудебного дела о банкротстве.

Особенности банкротства через МФЦ заключаются в отсутствии такой стадии, как реализация имущества. Управляющий в упрощенной процедуре не привлекается. Проверять, что у должника нет имущества для погашения долгов будут по постановлению приставов об окончании производства.

Подразумевается, что при совершении исполнительных действий приставы сделают необходимые запросы, проведут розыск имущества должника. Поэтому специалисты МФЦ запросят информацию из Банка данных исполнительных производств, проверят основания для окончания дела.

Частые вопросы

-

Как признать внесудебное банкротство, если есть открытое исполнительное производство?

Признать себя банкротом во внесудебном порядке не получится, если есть открытые исполнительные производства. Закон четко устанавливает обстоятельства, при которых должники могут обращаться за внесудебной процедурой: долг в пределах 50-500 тысяч рублей и закрытые исполнительные производства ввиду отсутствия имущества для взыскания. У должника не должно быть дополнительных незавершённых дел в ФССП.

-

Признают ли банкротом пенсионера?

Возможностями банкротства может воспользоваться любой гражданин РФ, вне зависимости от его возраста (если его ситуация соответствует критериям банкротства). Соответственно, если у пенсионера достаточная сумма долгов, он не привлекался к уголовной ответственности, и не признавал банкротство в течение последних 5 лет, то он может смело обращаться с заявлением.

-

Можно ли стать банкротом, если нет имущества?

За признанием банкротства могут обратиться граждане РФ, которые не в силах выплачивать долги по своим обязательствам. Не имеет значения наличие или отсутствие имущества. Если собственность есть, и она не подлежит исключению из конкурсной массы, она будет реализована с целью удовлетворения требований кредиторов. Если ее нет, процедура будет проведена без электронных торгов, ввиду отсутствия конкурсной массы.

-

Может ли стать банкротом не гражданин РФ, если у него есть кредиты в России?

К сожалению, это невозможно. Признать несостоятельность в судебном и внесудебном порядке могут только граждане РФ. В процессе возбуждения банкротной процедуры заявитель должен представить паспорт, ИНН, СНИЛС — набор личных документов, стандартных для граждан РФ. Процедура недоступна для иностранцев, по крайней мере — в текущей редакции законодательства.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц