Назначение накопительной части пенсии

Содержание:

- Как получить единовременную выплату?

- Особенности накопительных выплат

- Как получить накопительную пенсию единовременно?

- Как формируются начисления

- Как получить социальный вычет?

- Видео-подсказка, как получить единовременную выплату

- Максимальный размер отчислений

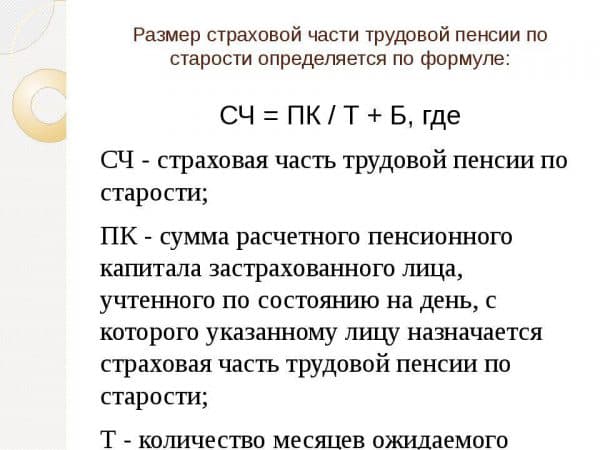

- Формула для расчета прибавки

- Как проверить сумму накоплений

- Способы получения средств

- Основные модели пенсионных выплат

- Выплаты, которые могут получить работающие граждане

- Разновидности выплат средств пенсионных накоплений

- Плюсы и минусы

- Если мои накопления в НПФ

Как получить единовременную выплату?

Для получения единовременной НЧ, нужно обратиться в ПФР с заявкой и основным перечнем документов, таких как:

- Заявление.

- Паспортные данные.

- Свидетельство или справка пенсионера.

- Реквизиты банковского счета.

- Документ о дополнительных льготах (например, инвалидность).

- Страховое свидетельство (СНИЛС).

- Трудовая книжка (для пенсионеров по инвалидности, потере кормильца).

- Нотариальная доверенность и паспортные данные доверителя (если документацию сдает представитель пенсионера).

- Иные документы по Постановлению Правительства No 1047 от 21.12.2009.

Срок рассмотрения и принятия решения – 1 месяц. Выплата производится в течение 2 месяцев после получения положительного ответа от ПФР. В случае отрицательного результата, заявителю направляется письменное уведомление в течение 5 рабочих дней.

Особенности накопительных выплат

Правовые основания для распоряжения дополнительными средствами будущих пенсионеров регламентированы Законом № 360-ФЗ. В качестве одного из направления для распоряжения указанными средствами предусмотрена возможность субъектов обратиться за получением выплаты срочного характера.

Назначение срочной пенсионной выплаты из средств пенсионных накоплений характеризуется следующими особенностями:

- основания для ее получения возникают одновременно с обращением за пенсией;

- срочная пенсионная выплата устанавливается на период, указанный самим субъектом, но не менее 10 лет;

- расчет указанного платежа может осуществляться только исходя из накопительных взносов, не связанных с обязательным пенсионным страхованием.

Обратите внимание! При обращении за пенсией граждане вправе самостоятельно решать, каким образом будет осуществляться распоряжение накопленными взносами. Объем пенсионных накоплений может быть больше, если обратиться за фактическим назначением пенсии позже юридического приобретения пенсионных правомочий

Помимо срочной выплаты, есть возможность установить доплату к ежемесячному пенсионному платежу.

За счет чего формируются накопления

При обращении граждан должностными лицами ПФР осуществляется проверка состояния индивидуального лицевого счета. Возможность распоряжения средствами лицевого счета для срочной выплаты возникает, если в нем учтены следующие виды дополнительных взносов:

- добровольные перечисления, которые делал сам гражданин в рамках программы софинансирования;

- денежные средства, которые поступили на лицевой счет от государства в рамках софинансирования накопительной части пенсии;

- дополнительные перечисления за счет работодателя, у которого трудился гражданин;

- инвестиционный доход, полученный в процессе управления средствами;

- часть средств материнского капитала, направленные на увеличение накопительной части лицевого счета женщины.

Размер срочной выплаты пенсионных накоплений будет напрямую зависеть от состояния лицевого счета. Чем больше перечислений было сделано до момента обращения в органы ПФР, тем выше будет размер ежемесячного платежа в пользу получателя.

Как увеличивается сумма накоплений на лицевом счете

Пополнение индивидуального счета может осуществляться следующим образом:

- путем перечисления дополнительных взносов за счет самого гражданина или руководства его предприятия. В 2014–2021 гг. страхвзносы работодателей за своих работников полностью (все 22% от фонда оплаты труда) направляли исключительно на формирование страховых пенсий;

- софинансирование поступлений за счет федеральных бюджетных средств (данная возможность в настоящее время приостановлена, так как программа софинансирования прекратила свое действие);

- доход, полученный от управления финансами с персонального счета.

Отдельного внимания заслуживает получение инвестиционного дохода. Граждане вправе самостоятельно выбирать порядок управления своими накопительными финансами, в том числе путем перевода средств в адрес НПФ или управляющих компаний.

Важно! Государство гарантирует, что даже при неудачном инвестировании средства персонального счета не уменьшатся, а вот их увеличение произойдет только при доходности вложений

Как получить накопительную пенсию единовременно?

Только после того, как застрахованные лица достигают пенсионного возраста или становятся получателями пенсий по инвалидности или по потере кормильца, либо получателями социального обеспечения по старости, они приобретают право обратиться в пенсионный фонд за выплатой своих накоплений. Сделать это можно в любое время.

Если пенсионер обращается за установлением единовременной выплаты средств накоплений, то его заявление рассматривается в течение одного месяца со дня принятия страховщиком всех документов. Днем принятия считается день обращения, либо дата на почтовом штемпеле (если заявление было подано по почте).

После проверки всех документов пенсионный фонд выносит решение. В случае отказа в данной выплате страховщик обязан в течение пяти дней со дня принятия решения известить об этом заявителя и вернуть ему все документы, которые тот представлял ему при обращении.

Куда обращаться для получения?

Для получения средств необходимо обращаться в те учреждения, где происходило формирование накопительного обеспечения. Это может быть:

- государственный Пенсионный фонд РФ (если застрахованным лицом была выбрана управляющая компания);

- негосударственный пенсионный фонд (если обеспечение формировалось в НПФ).

Если накопления формировались в государственном фонде, подать заявление на их выплату можно несколькими способами:

Кроме заявления о назначении выплаты в фонд необходимо представить соответствующий пакет документов.

Документы, необходимые для оформления

Согласно Постановлению Правительства Российской Федерации № 1047 от 21 декабря 2009 года при оформлении единовременной выплаты необходимо представить в пенсионный фонд следующие документы:

- соответствующее заявление;

- паспорт (или другой документ, удостоверяющий личность);

- подтверждающие право на страховую или государственную пенсию по старости для определения ее размера (если данное обеспечение установлено заявителю).

В некоторых случаях могут потребоваться прочие документы, подтверждающие те или иные обстоятельства. Если заявителю установлена социальная пенсия по старости или обеспечение по инвалидности или потере кормильца, то нужно дополнительно представить документы, подтверждающие трудовой стаж.

Если пакет документов представляет не сам пенсионер, а его законный представитель, то дополнительно ему нужно предъявить свой паспорт и нотариально заверенную доверенность, дающую право на совершение данных действий.

Вместо оригиналов документов Законодательством РФ разрешается представить их копии. Однако они обязательно должны быть заверены у нотариуса. В случае направления заявления по почте прилагаются только нотариально заверенные копии.

После принятия заявления, в подтверждение данной операции сотрудники уполномоченного органа обязаны выдать на руки заявителю расписку-уведомление о регистрации заявления, которое должно содержать перечень принятых документов, а также иные сведения (личные данные гражданина, дата принятия и т.д.).

Заявление о единовременной выплате средств пенсионных накоплений в НПФ

Если накопительная пенсия формировалась в государственном фонде, то при ее оформлении в ПФР нужно представить заявление, согласно Приложению № 1 Приказа Министерства труда и социальной защиты РФ № 11н от 3 июля 2012 года.

Если средства формировались в негосударственном фонде, то для их получения в НПФ нужно представить заявление о единовременной выплате средств накоплений. Форма данного документа также строго регламентируется Законодательством РФ, а именно Приложением № 1 Приказа Министерства труда и социальной защиты РФ № 12н от 3 июля 2012 года.

Заявление должно содержать следующую информацию:

- наименование НПФ;

- сведения о заявителе (ФИО, дату и место рождения, пол, гражданство, адрес);

- паспортные данные;

- номер пенсионного счета накопительного обеспечения (заполняет сотрудник фонда);

- СНИЛС;

- контактные данные (телефон);

- сведения об уже установленных пенсиях;

- желаемый способ получения средств и реквизиты счета;

- дата заполнения;

- подпись заявителя.

Если заявление подает законный представитель (это может быть как физическое, так юридическое лицо), то в документе также должны быть отражены и сведения о нем (ФИО или наименование организации, адрес, паспортные данные представителя, контактный телефон).

Как формируются начисления

После того как была проведена реформа, процедура формирования пособия немного изменилась. В текущем году отчисления осуществляются по желанию человека. К примеру, лица, которые появились на свет после 1967 года и являются моложе 2016 года, должны решить сохранять или отказываться от собранных финансов. Существует несколько вариантов использования денежных перечислений:

- Взносы используются на перечисление начислений для тех лиц, которые уже завершили трудовую деятельность.

- Средства передаются на счета компаний, которые занимаются доставкой финансов, или частных ПФ, а те инвестируют их на финансовых рынках.

В 2021 взносы уплачиваются в размере 22%, из которых:

- 6% расходуется на фиксированные перечисления;

- остальные средства расходуются в зависимости от того, отказался или сохранил накопительное пособие гражданин.

При сохранении пособия все 16% формируют страховую пенсию. Если лицо отказалось от данной выплаты, накопительная пенсия составляет 6%, а страховое пособие — 10%.

Как получить социальный вычет?

Если гражданин за свой счет выплачивает дополнительные взносы на финансирование накопительной пенсии, он имеет право на социальный вычет. Порядок и правила его предоставления устанавливаются п. 5 ст. 219 НК РФ. Разберемся, как оформить вычет и сколько денег вернет государство.

Размер вычета

В соответствии с НК РФ, один раз в год гражданин может получить вычет в размере фактически понесенных расходов, но не более 120 000 рублей. В эту сумму входят не только дополнительные затраты на накопительную пенсию, но и другие расходы, например на обучение, покупку лекарства, ДМС и пр. Если в одном периоде налогоплательщик понес несколько видов расходов, которые в совокупности превышают установленный лимит, ему компенсируют сумму в соответствии с установленным лимитом.

Условия получения

Во-первых, социальный вычет представляет собой возврат части уплаченного ранее подоходного налога, а потому воспользоваться льготой может не каждый гражданин. Не откажут в возмещении только тем, кто имеет официальное место работы и доход, облагаемый по ставке 13 %. Если одно из этих условий не соблюдается – налоговая откажется предоставить вычет.

Во-вторых, налогоплательщик должен уплатить взнос за счет собственных средств. Подтверждением являются платежные поручения с указанием Ф. И. О. застрахованного лица либо квитанции об уплате наличными. Эти документы налоговая инспекция может запросить в ходе выборочной проверки декларации и при возникновении сомнений. Также необходимо по первому требованию представить в ИФНС заверенную копию договора с НПФ.

Пошаговый алгоритм действий для получения вычета

Если застрахованное лицо самостоятельно осуществляет выплаты, за получением вычета следует обращаться в налоговую инспекцию по месту жительства. Подать документы можно электронно (через сайт ФНС, «Госуслуги»), по почте или лично. В пошаговая инструкция:

Шаг 1. Взять у работодателя справку по форме НДФЛ-2 о суммах начисленных и удержанных налоговых платежей и справку о размере удержанных и перечисленных по поручению застрахованного лица дополнительных взносов.

Шаг 2. Подготовить копии документов, подтверждающих факт уплаты гражданином дополнительных взносов. Это могут быть чеки ККМ, платежные поручения с отметкой банка «Исполнено», приходно-кассовый ордер, копия договора с НПФ.

Шаг 3. Заполнить декларацию 3-НДФЛ за год, в котором были понесены затраты. Подать в налоговую инспекцию по месту жительства вместе с пакетом документов и реквизитами банковского счета.

Шаг 4. В течение 3 месяцев налоговая инспекция проверяет представленные документы, затем уведомляет гражданина о принятом решении.

Если сотрудник поручил работодателю осуществлять выплаты, то оформление вычета происходит иначе. До конца года, в котором производились отчисления, застрахованное лицо должно подать в бухгалтерию заявление о предоставлении льготы. После этого работодатель самостоятельно обратится в налоговую и представит все необходимые документы.

Видео-подсказка, как получить единовременную выплату

Если у вас остались еще какие-либо вопросы, следует посмотреть видео-урок о том, как можно получить накопительную часть пенсии одним платежом, серьезно поддержав свое материальное положение.

Максимальный размер отчислений

Размер единовременной выплаты накопительной пенсии ограничен. Государственные пенсионные фонды редко позволяют снять всю сумму накоплений. Пенсионер, согласно внутренним правилам организации, может получить от 5 до 15 тысяч. В редких случаях начисляется единовременно 20 тысяч.

Гораздо чаще начисления направляются пенсионеру в виде прибавки к страховой пенсии. Лицо имеет право на такую надбавку, если она не превышает 5% от общего размера пенсии. Правила расчета представлены ниже.

Если накопительная часть пенсии хранится в ЧПФ, условия снятия средств более мягкие.

Формула для расчета прибавки

Как уже было сказано ранее, единовременная выплата предоставляется, если ее размер не превышает 5% от общей суммы пенсии. Рассмотрим вычисления более детально:

- Накопительную часть пенсии необходимо разделить на 234. Это среднее количество месяцев, рассчитанное на перечисление средств (19,5 лет). Возьмем произвольную сумму: 200 тысяч. Месячная прибавка составит 200 000:234=855 рублей (округленно).

- Размер страховой части пенсии – 9000 рублей. Общая сумма с учетом накопительной части составит 9855 р.

- Необходимо вычислить, сколько процентов от всей суммы пенсии составляет надбавка. 855 делим на 9855 и умножаем на 100. Полученный процент – 8,7.

Так как 8,7% превышает 5%, в данном случае выплата единоразового типа не положена. А вот если бы накопленная сумма составила 100 тысяч, то пенсионер получил бы средства в виде прибавки к страховой пенсии, так как процент составил бы 4,5.

Как проверить сумму накоплений

Узнать текущее состояние лицевого счета в Пенсионном фонде можно несколькими способами. Самый простой вариант – обратиться к работодателю, если пенсионер большую часть жизни проработал на одну компанию. В бухгалтерии должны оставаться документы, в которых содержится детализация отчислений по каждому сотруднику. Если часть бухгалтерской документации утеряна, можно вычислить примерную сумму и самостоятельно: ежемесячное отчисление на накопительную часть пенсии составляет 6% от заработной платы. Однако такой способ не позволяет получить точную цифру, которая важна при определении права на единовременную выплату.

Точные сведения можно узнать, запросив детализацию счета. Обращаться необходимо в Пенсионный фонд, в котором находятся накопления. Алгоритм обращения:

- Подготовить СНИЛС и паспорт.

- Написать заявление по установленному образцу.

- Получить детализацию. В ней будет указано текущее состояние счета.

Портал госуслуг также подходит для оформления детализации. Сведения указываются те же: СНИЛС и паспорт. Время обработки до запроса – до 2 дней.

Способы получения средств

По прошествии двух месяцев с момента подачи документов заявитель должен получить запрошенную сумму. Как забрать накопительную часть пенсии единовременно:

- Через почтовый перевод. Доступна услуга доставки на дом, но чаще средства получают в филиале Почты России.

- В банке. Средства доступны в кассе ближайшего филиала или на банковском счету, указанном в заявлении.

- Через организацию доставки. Такие компании дают возможность взять перевод в отделении или дождаться его доставки на дом.

Желаемый способ получения средств указывается еще в бланке заявления в Пенсионный фонд.

После того, как средства будут получены, вновь обратиться за накоплениями можно будет не раньше, чем спустя пять лет. При этом считать нужно не с даты обращения, а с начала года. Например, пенсионер написал заявление 02.03.18, а получил деньги 03.05.18. В качестве точки отсчета будет использоваться 1 января 2018 года, и вновь обратиться за единоразовой выплатой можно будет уже с начала 2023 г.

Основные модели пенсионных выплат

В 2002 году стартовала пенсионная реформа. По ней первоначально было задумано, что пенсия должна состоять из 3-х частей:

- базовой, которая являлась основой для начислений выплат ПФР;

- страховой, зависящей от имеющегося трудового стажа;

- накопительной, которой сможет пользоваться только поколение, начиная с установленного законодательством возраста.

Такая модель начисления пенсии действовала до января 2015 года. С этого времени составляющими частями пенсионных начислений стали:

- страховая;

- накопительная.

Первая составляющая положена всем, а последняя предназначается лицам моложе определенного возраста.

Основные модели формирования пособия по старости

На данный момент существуют две модели формирования пособия по старости. Причем перечисления по каждой из них средств в ПФР с заработка составляет 22%.

1 модель. Страховая + накопительная составляющие

Основой для выплат пенсионерам считается страховая часть. Она гарантирована всему трудящемуся населению страны. На ее размер оказывает непосредственное влияние экономическое положение и инфляция. В данной модели из 22% только 16% поступают на образование страховой составляющей пенсии

Оставшиеся суммы в виде 6% поступают в накопительную часть, являющуюся основой формирования индивидуального счета в ПФР. Размер будущих выплат в старости напрямую зависит от величины собранных средств на этом счете и месте их вложений. Также любое лицо, заботясь о своем материальном положении в старости, может добровольно делать денежные перечисления на этот же счет. На него же будут поступать суммы, получаемые в результате инвестиционных вложений в выбранные ПФ как государственные, так и негосударственные.

Количество людей, выбравших накопительную пенсию

Такая «комбинированная» модель считается наиболее выгодным вариантом, так как ее составляющие образуются из суммы, предоставляемой пенсионеру из бюджета, и величины его собственных отчислений в ПФР.

2 модель. Страховая

Данная модель предлагается только для поколения, появившегося на свет до 1967 года. Все 22% отчислений идут на образование страховых пенсионных выплат.

Различия между страховой и накопительной частью

Какие различия межу страховой и накопительной пенсией

Разобраться, в чем состоит отличие между 2 составляющими частями, можно рассмотрев источники их образования, правила начисления, а также возможность наследования.

| Виды отличия | Накопительная | Страховая |

|---|---|---|

| Правила начисления | Расчет исчисляется в денежном выражении и определяется размером индивидуального счета, сумма которого составляется перечислениями работодателя (для лиц, начиная с 1967 года рождения) и добровольными взносами каждого на свой счет | Разработана сложная балльная система начислений, в зависимости от которой лицу, достигшему возраста выхода на заслуженный отдых, государство гарантировано предоставляет денежные выплаты по старости |

| Источники образования | Доходы инвестиционных фондов (государственных и негосударственных) | Отчисления в ПФР всего работающего на данный момент населения страны |

| От чего зависит повышение | Повышение основывается на доходности инвестиционных организаций | Индексация для всех одинаковая и зависит от инфляции |

| Наследование | Имеется возможность | Невозможно |

Главным отличием составляющих частей пособия по старости является правила их начисления. Суть страховой пенсии заключается в том, что денежные выплаты сегодняшним гражданам, достигшим установленного законом возраста, производятся из отчислений активного на данный момент населения страны, которые поступают в ПФР. Другими словами, работающие граждане обеспечивают деньгами сегодняшних пенсионеров. При этом для учета индивидуального вклада каждого работника на страховой счет вносится информация о баллах, которые он заслужил в соответствии с установленными критериями.

Накопительная часть весь период до наступления пенсии конкретного лица вкладывается в различные инвестиционные фонды с целью ее увеличения. Когда подойдет время, внесенные ранее суммы будут выплачиваться гражданину по выбранной им схеме. Таким образом, данная часть пенсии представляет собой более гибкую систему, в которой все зависит от величины вложений и полученного дохода от этого. Накопительная часть дает возможность получать более высокие выплаты в старости.

Основные критерии начисления пенсий

Выплаты, которые могут получить работающие граждане

Летом 2012 года вышел закон от 30.11.14 г 360-ФЗ, в нем описаны виды денежных выплат, на которые могут претендовать работающие официально:

- Единовременная выплата (единоразовая сумма всех накопленных средств);

- Выплата наследникам (выплачивается, если гражданин умер);

- Срочная выплата (выплачиваются накопленные денежные отчисления равными долями).

Если на ваш счёт в ПФР или НПФ просто перечислялись денежные взносы от работодателя, а самостоятельно вы не делали перечислений, то от государства вам положена автоматически стандартная пенсия, которая будет распределена равными частями до конца жизни.

Разновидности выплат средств пенсионных накоплений

Какую именно выплату накопительной части выбрать, зависит от желания пенсионера:

- Пожизненная оплата раз в месяц – если размер накопительной пенсии составляет 5 % и больше от общего размера страховой. Рассчитывают размер выплат делением общей накопленной суммы на 252 месяца.

- Единовременная выплата раз в 5 лет – если пенсионеру уже назначена и выплачивается пенсия по старости, а сумма накоплений меньше 5 % от страховой пенсии.

- Срочная выплата в течение определенного времени, которое пенсионер указал в своем заявлении – не меньше, чем за 120 месяцев (10 лет).

Пожизненная пенсия делится на 21 год, исходя из средней продолжительности жизни.

Плюсы и минусы

Гражданину требуется решать о переводе накопительной пенсии в НПФ после тщательного изучения деятельности компании. По этой причине нужно узнать, какие положительные и отрицательные стороны деятельности есть у фонда.

К числу плюсов данной организации отнесено:

- у граждан в любое время есть информация о вложенных средствах;

- есть возможность отслеживать состояние счета в режиме онлайн, для этого воспользоваться человек может личным кабинетом или мобильным приложением;

- быстрота оформления контракта;

- подтвержденная надежность фонда, так как все финансы являются застрахованными. Это говорит о том, что при завершении деятельности организации пенсионер получит средства от страховой компании;

- есть возможность выбора способа для получения финансов;

- обслуживание на безвозмездной основе.

Кроме того, средства находятся под защитой от третьих лиц. Если произошел развод, указанные финансы не подлежат делению между гражданами. В ситуации, когда человек не доживает до выхода на пенсию, деньги передаются правопреемникам, а не государственным органам.

Также есть право на досрочный вывод средств.

К числу основных минусов можно отнести:

- нестабильность дохода;

- задержки выплат.

Стоит учитывать, что деятельность любой организации имеет как положительные, так и отрицательные оценки. Говоря о минусах, граждане отмечают, что сотрудники четко предоставляют информацию о том, каким образом перевести средства в НПФ, при этом вопрос о выводе денег остается непотным.

Внимание! Задержки по выплатам длятся порядка несколько месяцев. Представители фонда говорят, что причиной этому служит то, что на протяжении длительного периода реализуется прием документации от граждан

После чего требуется проверить все акты и направить в нужные инстанции.

Если мои накопления в НПФ

Если ваша накопительная пенсия хранится в НПФ, то получить информацию по ней вы можете в Сбербанке и в «Лукойл Гарант». Нелишним будет узнать, как рассчитывается накопительная часть пенсионного обеспечения. Соответственно со ст. 7 федерального закона номер 424, накопительная часть рассчитывается при учете:

- взносов нанимателя;

- дополнительных страховых взносов;

- взносов на софинансирование пенсионного обеспечения;

- средств материнского капитала;

- инвестированных средств.

Величина пенсионных накоплений делится на период выплат, который каждый год определяется законодательно. Сегодня он равняется 246 месяцам. При подсчете накопительной пенсии период выплаты должен равняться минимум 168 месяцам. При срочной выплате минимальный период сокращается до 10 лет.

Изменение величины срочной выплаты осуществляется 1 августа каждого года путем суммирования текущей суммы выплаты и частного, полученного в результате деления величины пенсионных накоплений (по состоянию на 1 июля) на период выплаты.

Величина пенсионного обеспечения будет больше, если гражданин подаст заявление на назначение выплат спустя несколько лет после возникновения права на них. В таком случае период выплаты уменьшиться на год за каждые 12 месяцев, которые прошли с даты ухода на пенсию.

Справка! Плюс накопительной пенсии состоит в том, что ее возможно перевести в НПФ. При этом она не индексируется раз в год, следовательно, граждане могут не рассчитывать на ее увеличение при хранении в ПФР.

В Сбербанке и в Лукойл Гарант

Для того чтобы проверить размер пенсионных накоплений через Сбербанк, требуется посетить любое учреждение банка с паспортом и СНИЛС. Сотрудник банка предоставит вам всю необходимую информацию в течение 15 мин. Другой вариант — контролировать свои накопления через личный кабинет.

НПФ «Лукойл Гарант» не так давно был переименован в НПФ «Открытие». Если ваша накопительная пенсия хранится в этом фонде, то информацию по ней вы можете получить на сайте НПФ.

Для этого следуйте такому алгоритму:

- Переход на сайт НПФ «Открытие»

- Нажатие на клавишу «Запросить копии документов онлайн».

- Авторизация в личном кабинете. Допускается авторизация через портал государственных услуг.

После авторизации подайте заявку. Данные будут предоставлены вам в течение минуты.

Клиентам НПФ «Открытие» доступно еще 2 способа проверки накопительной пенсии. Они могут написать письмо с запросом информации и отправить его по адресу: 300013, Тульская область, город Тула, улица Радищева, дом 8. Также можно позвонить по телефонному номеру +7-800-200-59-99 и задать вопрос оператору.