Возврат налога за страхование жизни и условия его предоставления

Содержание:

- Можно ли получить вычет по страховке при оформлении ипотечного кредита?

- Письмо Минфина России от 30 апреля 2020 г. N 03-04-05/35928 О предоставлении социального налогового вычета по НДФЛ в части уплаченных налогоплательщиком страховых взносов по договору добровольного страхования жизни

- Какие документы необходимы для возврата денежных средств?

- Способы получения налогового вычета

- Сумма налогового вычета за страхование жизни

- II. Сколько вернут?

- Если договор комбинированный

- Порядок действий

- Это будет интересно

- Как оформить возврат налога

- Как получить налоговый вычет за страхование жизни при ипотеке

- Как заключать договор

Можно ли получить вычет по страховке при оформлении ипотечного кредита?

При попытке оформить договор ипотечного кредитования, одним из ключевых условий любого банковского учреждения является подписание комбинированного типа страхового полиса, включающего в себя защиту:

- здоровья;

- имущества, которое выступает в качестве залога.

Согласно ст. 219 НК РФ допускается возможность оформить возврат налога за страхование жизни по ипотеке при условии, что договор подписан на срок от 5 лет – правило актуально в общем понимании.

Одновременно с этим в Письме Минфина РФ от августа 2016 г. указано на запрет частичного возмещения денег. Объясняется данный факт тем, что непосредственным выгодоприобретателем выступает финансовое учреждение, а не заемщики, перечисляющие сборы.

Такой принцип актуален и при попытке вернуть налог за страхование жизни по кредиту другого типа, если выгодоприобретателем выступает финансовое учреждение.

В условиях подписанного документа, выгодоприобретателем выступает кредитор в части начисления компенсации при наступлении в этом оснований. По этой причине у Грибинюка М.В. отсутствует право рассчитывать на получение частичного возмещения.

Письмо Минфина России от 30 апреля 2020 г. N 03-04-05/35928 О предоставлении социального налогового вычета по НДФЛ в части уплаченных налогоплательщиком страховых взносов по договору добровольного страхования жизни

9 июня 2020

Департамент налоговой политики рассмотрел обращение о порядке предоставления социального налогового вычета по налогу на доходы физических лиц в части уплаченных налогоплательщиком страховых взносов по договору добровольного страхования жизни и сообщает, что в соответствии с регламентом Минфина России, утвержденным приказом Минфина России от 14.09.2018 N 194н, в Минфине России, если законодательством не установлено иное, не рассматриваются по существу обращения по оценке конкретных хозяйственных операций.

Вместе с тем в соответствии со статьей 342 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняем следующее.

В соответствии с пунктом 4 части 2 статьи 942 Гражданского кодекса Российской Федерации при заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение о сроке действия договора.

Таким образом, срок действия договора личного страхования является существенным условием договора. Его изменение должно осуществляться по соглашению сторон в соответствующей письменной форме.

Согласно пункту 3 статьи 210 Кодекса для доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 Кодекса, налоговая база по налогу на доходы физических лиц определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 Кодекса.

В соответствии с подпунктом 4 пункта 1 статьи 219 Кодекса при определении размера налоговой базы в соответствии с пунктом 3 статьи 210 Кодекса налогоплательщик имеет право на получение социального налогового вычета, в частности, в сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договору (договорам) добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет, заключенному (заключенным) со страховой организацией в свою пользу и (или) в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей (в том числе усыновленных, находящихся под опекой (попечительством), — в размере фактически произведенных расходов с учетом ограничения, установленного пунктом 2 статьи 219 Кодекса. Указанный в подпункте 4 пункта 1 статьи 219 Кодекса социальный налоговый вычет предоставляется при представлении налогоплательщиком документов, подтверждающих его фактические расходы по негосударственному пенсионному обеспечению и (или) добровольному пенсионному страхованию и (или) добровольному страхованию жизни;

Таким образом, право на получение социального налогового вычета по налогу на доходы физических лиц возникает у налогоплательщика, если одновременно соблюдаются следующие условия, а именно, договор добровольного страхования жизни заключен налогоплательщиком со страховой компанией на срок не менее пяти лет, застрахованным лицом (если выгодоприобретатель в договоре не указан), выгодоприобретателем по договору является сам налогоплательщик и (или) члены его семьи и близкие родственники, поименованные в подпункте 4 пункта 1 статьи 219 Кодекса (супруг, родители, дети), страховые взносы по договору уплачены налогоплательщиком за счет собственных средств, при представлении документов, подтверждающих его фактические расходы по добровольному страхованию жизни.

При этом социальный налоговый вычет предоставляется за тот налоговый период, в котором были понесены соответствующие расходы.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Какие документы необходимы для возврата денежных средств?

Для получения льготного налогообложения или использования налогового вычета понадобятся:

- Справка 2-НДФЛ, в которой указаны источник дохода, заработная плата и удержанные налоги. Её можно получить в финансовом отделе фирмы-работодателя.

- Декларация 3-НДФЛ.

- Копия договора, заключённого между налогоплательщиком и страховой компанией. При этом нужно учитывать, что договор должен быть составлен в соответствии с вышеперечисленными требованиями.

- Копия лицензии страховой компании. Этот документ необходим в случае отсутствия в страховом договоре реквизитов лицензии.

- Копия квитанций, подтверждающих уплату страховых взносов.

- Заявление на вычет.

Если предметом договора со страховой фирмой выступает страхование жизни одного из родственников, дополнительно потребуются копии документов, удостоверяющих степень родства.

Следующая

СтрахованиеМоральный ущерб при ДТП: как взыскать и рассчитать, сумма, компенсация за моральный ущерб

Способы получения налогового вычета

Возмещение оформляют либо самостоятельно, обратившись в ИФНС, либо подают заявление через работодателя.

Самостоятельное оформление вычета

Налогоплательщик должен подготовить следующие подтверждающие документы:

- Справка по форме 2-НДФЛ. Заявитель получает ее на работе в бухгалтерии.

- Копии документов о родстве с тем лицом, на кого оформлен полис (если договор оформлен на родственника).

- Налоговая декларация по форме 3-НДФЛ. Заполняется по окончании года, когда была осуществлена оплата взносов.

- Копии заключенного договора и полиса.

- Копии документов об уплате взносов. Это могут быть платежные поручения, чеки, приходные кассовые ордера.

Помимо вышеуказанных документов потребуются паспорт, ИНН, заверенная копия лицензии страховщика. Также заполняется заявление, которое содержит реквизиты банковского счета, куда необходимо перечислить вычет, дату оформления договора, размер положенной выплаты, сумму внесенных в рамках договора денег.

Подготовленные документы заявитель предоставляет в налоговый орган (строго по месту жительства) или отправляет на сайт «Госуслуги». Предоставляя копии документов, при себе заявитель должен иметь подлинники, чтобы их мог проверить налоговый инспектор. Если возврат оформляется онлайн, прикладываются сканы бумаг.

Ответ на заявление придет в течение 3 месяцев. Далее, в течение 10 дней придет уведомление о принятом решении. Зачисление средств осуществляется не позднее, чем истекут 30 дней. Одинаковые сроки соблюдаются как для лиц, лично обратившихся в налоговую службу, так и для тех, кто оформляет возврат средств онлайн.

Помимо личного обращения в налоговую службу для передачи документов, доступны такие способы отправки бумаг, как с представителем по доверенности, почтовым отправлением с описью вложений или по электронной почте.

Алгоритм подачи заявления через Госуслуги

Для начала проходим регистрацию на портале. С этой целью можно сразу обратиться в Центр обслуживания, или же начать процедуру заведения учетной записи самостоятельно. Во втором случае необходимо:

- Заполнить регистрационную форму, пароль.

- Создать Стандартную учетную запись, внести данные документа, который подтверждает личность, и СНИЛС.

- Создать Подтвержденную учетную запись. На этом этапе так же можно обратиться в Центр обслуживания. В качестве альтернативы — запрос подтверждения через почтовое отправление или использование Усиленной квалифицированной электронной подписи или Универсальной электронной карты (УЭК).

После подтверждения записи действия следующие:

- Заходим в раздел «Налоги и финансы», выбираем подраздел «Прием налоговых деклараций», где ищем услугу по налоговым декларациям 3-НДФЛ.

- Выбираем тип получения услуги – сформировать декларацию онлайн.

- Заполняем декларацию 3-НДФЛ.

- Отправляем декларацию в налоговый орган.

- По необходимости проверяем статус заявления в Личном кабинете.

Важный момент — декларацию необходимо заверить Усиленной неквалифицированной подписью. Получить ее можно в одном из удостоверяющих центров, списки которых доступны на сайте Минкомсвязи России или портале уполномоченного федерального органа в области использования электронной подписи.

Оформление вычета через работодателя

Осуществить возврат этим способом можно в том случае, если налогоплательщик действовал через работодателя, а не вносил деньги сам. Бухгалтерия вычитала необходимую сумму из зарплаты и переводила ее в страховую компанию. Оформление возврата доступно еще до окончания года.

Налогоплательщик должен предоставить работодателю:

- Заявление об удержании из заработной платы средств в счет уплаты страховых взносов.

- Заявление на получение вычета.

- Уведомление о том, что лицо имеет право на возмещение (оформляется заранее).

Если речь идет об ИП,то оформление вычета они смогут только в налоговой инспекции.

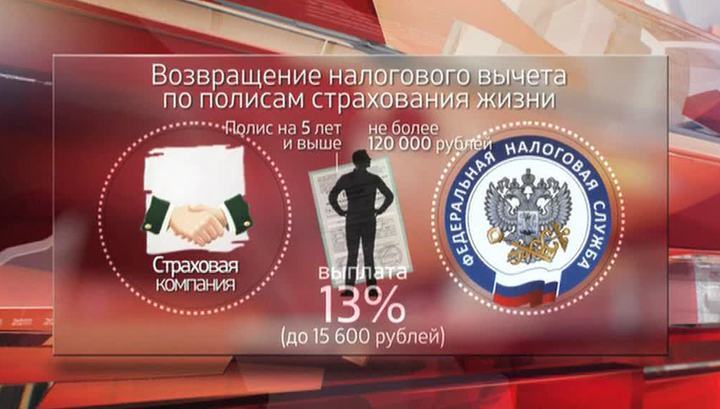

Сумма налогового вычета за страхование жизни

После изучения условий для получения вычета перейдем к вопросу о том, в каком размере можно вернуть денежные средства.

Возвратная часть с перечисленных вами средств составит 13%, но не более 15 600 руб. (120 000*13%). При учете того, что с ваших доходов, кроме дивидендов и выигрышей, был исчислен и перечислен налог в бюджет РФ. Только в одном случае налог может быть не перечислен: если декларация 3-НДФЛ подается до 30 апреля и в ней указаны доходы (не заработная плата) и расходы за декларируемый год, а с разницы налог будет оплачен или возвращен.

Вернемся к максимальному пределу вычета, который составляет 120 000 руб. и включает в себя также расходы на обучение, лечение и прочее, поименованное в п.2 ст. 219. Расходы на обучение детей и дорогостоящее медицинское лечение считаем и возмещаем отдельно от страхования жизни (п.1 ст.219 НК РФ).

II. Сколько вернут?

Налоговый вычет равен 13 % от суммы страховых взносов за календарный год. Однако есть два ограничения.

- Сумма по налоговому вычету не может превышать суммарный годовой объем подоходного налога, перечисленного в бюджет. Другими словами, вы не можете получить назад больше, чем отдали в уплату налога.

- По налоговому законодательству формула применяется для взносов до 120 тыс. рублей в год. Если сумма уплаченного вами налога больше, вы все равно получите 15 600 рублей (120 000 × 0,13).

15 600 рублей – максимальный размер налогового вычета за год.

ВАЖНО! 120 тысяч рублей – лимит не только при добровольном страховании жизни, а в целом по социальному налоговому вычету. Если у вас были в том числе другие социальные расходы (за исключением дорогостоящих медицинских

услуг и оплаты образования детей), вы сможете вернуть не более 15 600 рублей.. ИНВЕСТИЦИОННОЕ СТРАХОВАНИЕ ЖИЗНИ

Единовременный взнос в начале программы

Один налоговый вычет

НАКОПИТЕЛЬНОЕ СТРАХОВАНИЕ ЖИЗНИ

Ежегодный налоговый вычет

Например, пятилетняя накопительная программа «АльфаРезерв» принесет дополнительный доход 78 тысяч рублей (при ежегодных взносах от 120 тысяч рублей)

ИНВЕСТИЦИОННОЕ СТРАХОВАНИЕ ЖИЗНИ

Единовременный взнос в начале программы

Один налоговый вычет

НАКОПИТЕЛЬНОЕ СТРАХОВАНИЕ ЖИЗНИ

Ежегодный налоговый вычет

Например, пятилетняя накопительная программа «АльфаРезерв» принесет дополнительный доход 78 тысяч рублей (при ежегодных взносах от 120 тысяч рублей)

Если договор комбинированный

Нередко соглашение заключается не только касательно жизни, но и страхуется лицо от угрожающих происшествий или недугов. Согласно пп.4 п.1. ст.219 НК РФ вычет разрешено оформить исключительно по факту страхования жизни. Аналогичной позиции придерживается и Минфин РФ.

Если у человека есть похожее соглашение, то для определения величины взносов, направленной на страховку жизни, нужно обратиться в страховую компанию за выпиской. В ней указываются весь объем платежей и идет разделение по категориям.

Например, Савельев при оформлении кредита заключил также комбинированный договор со страховщиком. В 2017 году он обратился за вычетом и предоставил выписку из компании, по которой выходило, что мужчина на протяжении года уплатил по страховке за жизнь 30000 руб., а по иным видам – 13 тыс. К вычету полагается – 3900. Другие категории не берутся в расчет.

Порядок действий

При получении льготы у работодателя в 2020 году необходимо предпринять следующие шаги. При получении вычета на работе поступают так:

- Подготавливается нужный комплект документов.

- Наносится визит в ФНС и делается заявление о том, чтобы получить вычет.

- В течение ближайших тридцати дней налоговая инспекция рассматривает документы и принимает решение о предоставлении вычета.

- На руки заявителю выдаётся соответствующее уведомление о праве на получение компенсации.

- Уведомление вместе с заявлением передаётся в бухгалтерию предприятия. Начиная со следующего месяца вычет начнёт применяться.

Если есть намерение получить вычет от налоговой, то туда обращаться нужно только после окончания отчётного периода по НДФЛ. Здесь имеется в виду год, за который планируется получить льготу:

- Подготавливается комплект документов. Он совпадает с тем, который использовался в предыдущем случае, но к нему добавляется справка о полученных доходах 2-НДФЛ и налоговая декларация по форме 3-НДФЛ.

- Наносится визит в налоговую инспекцию и подаются документы.

- В течение четырёх месяцев данный вопрос рассматривается и принимается решение о выплате.

- После завершения срока рассмотрения происходит перечисление суммы вычета на счёт заявителя.

Необходимые документы

Для того, чтобы обосновать своё право на получение рассматриваемой компенсации, прежде всего необходимо составить необходимый пакет документов.

Он будет включать в себя следующие бумаги:

- Справку о полученных доходах 2-НДФЛ.

- Налоговую декларацию по подоходному налогу, из которой будет ясно, какая сумма подоходного налога за отчётный год была выплачена государству.

- Заявление, в котором выражается намерение получить социальный налоговый вычет.

- Необходимо подготовить копию соглашения, которое было подписано со страховой компанией. Причём данный договор должен соответствовать необходимым условиям.

- Если в договоре нет данных о лицензии, на основании которой компания занимается страховой деятельностью, потребуется копия такого документа.

- Необходимо предоставить квитанции и другие документы, если это необходимо, которые подтверждают сделанные выплаты. Причём важна как информация об их сумме, так и подтверждение того факта, что их делал именно заявитель.

Также нужно указать реквизиты счёта, на который необходимо сделать выплату, если речь идёт о получении денег от налоговой. Е

сли же вычет планируется получать на предприятии, то первые два документа (справка о доходах и налоговая декларация) включать в данный пакет документов не нужно.

Это будет интересно

Обязательно ли страховать жизнь и квартиру по ипотеке каждый год? Покупка жилья в ипотеку – ответственный шаг, к которому следует подходить взвешенно

Ипотечный кредит является долгосрочным, поэтому важно иметь четкое представление о сумме, которую предстоит выплачивать ежемесячно на протяжении многих лет. Всё о страховании жизни для ипотеки При страховании жизни для ипотеки возникает немало споров и вопросов

В статье мы разберем, что дает страхование жизни, обязательно ли оно, какие документы нужны для оформления и порядок получения страховых выплат Можно ли отказаться от страховки по ипотеке и как это сделать? При оформлении ипотеки банки стараются застраховать заемщика по максимуму, предлагая комплексную ипотечную страховку. Обязательной из всех является только страховка залоговой недвижимости. Как отказаться от остальных страховок разберемся в статье.

Возврат страховки по ипотеке При оформлении ипотечного кредита нужна страховка на залоговую недвижимость, а в некоторых случаях — страхование жизни. Но не все знают, что при досрочном погашении заема на жилье стоимость страховки можно вернуть. Обязательно ли страхование жизни при ипотеке Вопрос о том, обязательно ли страхование жизни при ипотеке, возникает у заемщиков на стадии выбора квартиры. Часто сотрудники банков настаивают на приобретении заемщиком соответствующего полиса у аккредитованного страховщика. Всё о страховании по ипотеке Покупка квартиры в ипотеку — непростая процедура, которая требует от заемщика много внимания, сил, нервов, времени. Приходится одновременно решать огромное количество задач, одна из важных — оформление страхового полиса.

Как оформить возврат налога

Через работодателя или налоговую компанию. Чтобы легче было определиться, какой способ подходит больше, необходимо иметь в виду, что в налоговых службах осуществляют возврат подоходного налога ближе к концу декабря текущего года. Наниматель сокращает размер обложения налогом на рассчитанный размер компенсации при начислении заработанной платы в календарном году. Далее эти моменты будут рассмотрены максимально подробно.

Возврат НДФЛ через налоговую организацию

Чаще всего такой метод получения компенсации предпочитают индивидуальные предприниматели, поскольку перечисляют средства для оплаты налогов самостоятельно. Предоставить финансовую годовую отчетность не позднее 30 апреля — это по закону. Получить компенсацию можно и в том случае, если декларация на налоговый вычет подана спустя 3 года исправной выплаты налогов.

По истечению ранее указанного периода налоговики получают заявление и остальную документацию. После чего занимаются проверкой достоверности предоставленных данных. Ответ заявитель получает в письменном или в электронном виде. Если после доскональной проверки выяснится, что все данные указаны верно, то через месяц поступит сумма компенсации на указанные банковские реквизиты.

Возврат НДФЛ через работодателя

Прежде чем обратиться к работодателю и истребовать возмещение НДФЛ, сначала нужно получить уведомление из налогового органа. Для этого нужно также собрать пакет документов. Спустя 30 дней с момента обращения в ФНС, придет уведомление с содержанием ответа в письменном виде по почте. В нем будет указана информация относительно компенсации, а именно: имеет ли право заявитель на возмещение уплаченных взносов по страховке. Далее, уже с полученным решением идти к работодателю и на месте написать заявление в свободном формате: оригинал отдать наймодателю, копию оставить себе. Также необходимо будет прикрепить уведомление из налоговой инспекции. Согласно закону социальный налоговый вычет должен учитываться в момент начисления заработанной платы сотруднику за тот месяц, который непосредственно указан в заявлении.

Как получить налоговый вычет за страхование жизни при ипотеке

Чтобы оформить налоговый вычет по расходам за страхование жизни, нужно обращаться непосредственно в Налоговую службу или к текущему работодателю. В обоих случаях условия возврата средств указаны в Письме МинФина от 30.09.2016 г. N 03-04-05/57201.

Закреплено и то, когда и за какой период можно получить такой налоговый вычет. Если возврат осуществляется через нанимателя, то нужно подавать заявку в течение календарного года, в котором было приобретено жильё.

Порядок получения налогового вычета

За возвратом средств, потраченных на страховку, необходимо обращаться в местное отделение ФНС, подавая туда заявление и требуемые свидетельства. При расчёте величины вычета будут учитываться страховые взносы гражданина, зафиксированные в соглашении, и величины НДФЛ, уплаченного в предыдущем году.

После проверки бумаг и одобрения прошения налоговая должна перечислить средства не позже 4 месяцев после получения заявки от гражданина. Поданные бумаги рассматриваются до 3 месяцев, а на возврат денег уйдёт ещё 1 месяц.

Плательщик получит всю сумму вычета единовременной выплатой, которую перечислят на его счёт из бюджета РФ. Сам возврат осуществляется в виде компенсации, т.е. деньги берут из НДФЛ, ранее уплаченного гражданином.

Другой вариант – обращаться к нанимателю.

Порядок оформления вычета у работодателя следующий:

- Гражданин должен посетить отделение ФНС, и запросить уведомление о наличии права на возврат средств. В прошении указывают наименование работодателя и свои данные. Заявка подаётся вместе с копиями бумаг, подтверждающих право на возврат средств.

- В течение 30 дней налоговая должна предоставить обратившемуся уведомление о возможности оформить вычет у нанимателя. ФНС должна сообщить заявителю о готовности уведомления.

- Полученный документ вместе с заявлением передаётся в финансовый отдел фирмы по месту работы. К прошению снова прикладываются копии бумаг, с помощью которых ранее подтверждалось право на соцвычет в налоговой.

В таком случае механизм возврата осуществляется в другом порядке. Деньги возвращают не в виде компенсации с перечисленного НДФЛ, а просто освобождают налогоплательщика от 13% подоходного налога в течение года.

Если вычет был оформлен у одного нанимателя, после чего плательщик перешёл на работу к другому, то оставшуюся сумму придётся оформлять уже через налоговую. Второй раз ФНС уведомление не предоставляет.

Какие документы нужны, чтобы получить вычет?

Перечень бумаг, необходимых для возврата подоходного сбора, состоит из:

- заявления;

- справки 2-НДФЛ (готовится за год, в котором была приобретена недвижимость);

- копии договора заявителя со страховой компанией;

- формы 3-НДФЛ;

- соглашения о покупки недвижимости (участия в долевом строительстве);

- документа, подтверждающего регистрацию права собственности на приобретённый объект (либо выписка из ЕГРН);

- копии лицензии, выданной страховой фирме;

- свидетельств, удостоверяющих факт оплаты за страховку (квитанции об оплате, выписки со счёта и т.п.).

В прошении необходимо указать личный счёт, на который должны вернуть запрашиваемые средства.

Если недвижимость была приобретена супружеской парой в общую совместную собственность, то оба супруга должны предоставить свидетельство о браке. Каждый из них также вправе подать заявление от своего имени, запросив распределение налогового вычета.

Если доля жилья принадлежит ребёнку младше 18 лет, потребуется предоставить свидетельства о рождении каждого из детей. Вернуть средства можно и за страховку для совершеннолетнего ребёнка, подав вместо свидетельства о рождении его паспорт.

При этом каждый из совладельцев, запрашивающий вычет, также должен заключить соглашение страхования жизни. Средства возвращаются как за одного заёмщика, так и его супруга, детей и родителей.

Итак, после оформления ипотеки вычет за расходы на страхование жизни запрашивается 2 путями – в налоговой или у работодателя. В первом случае гражданин получит необходимую сумму на счёт, во втором будет временно освобождён от уплаты НДФЛ. Сроки возврата средств практически одинаковы, налогоплательщику предстоит самому выбрать, какой вариант предоставления вычета подходит ему больше.

Как заключать договор

Покупая страховку, вы должны убедиться, что в вашем договоре присутствуют существенные условия ДСЖ:

- сведения о страхователе;

- информация о характере страховых случаев;

- срок соглашения;

- размер суммы страховки.

Оформить ДСЖ вы можете в любое удобное для вас время – даже в середине года. Главным условием для получения соответствующего вычета остается длительность договора на срок не менее пяти лет.

Для оформления страховки вы должны обратиться в удобную для вас СК, где вам предоставят перечень необходимых документов. Когда вы соберёте все бумаги, агент оформит с вами страховой полис

Обратите внимание, что при страховании третьего лица (супруга или родителя) потребуется согласие и подпись этого человека