Возврат налогов при покупке жилья — инструкция

Содержание:

Стандартный налоговый вычет на детей налогоплательщика

Родители ребенка, на обеспечении которых он находится, имеют право ежемесячно получать стандартный налоговый вычет по НДФЛ (вычет на детей).

Налоговый вычет позволяет уменьшить доход, облагаемый НДФЛ по ставке 13% (за исключением доходов от долевого участия в организации), на определенную сумму.

То есть НДФЛ будет заплачен с меньшей суммы.

Чтобы воспользоваться вычетом, родители должны иметь статус налогового резидента и доходы, которые облагаются НДФЛ по ставке 13%, например, получать заработную плату (п. 3 ст. 210, пп. 4 п. 1 ст. 218 НК РФ).

На детей какого возраста предоставляется стандартный налоговый вычет

Стандартный вычет предоставляется на каждого ребенка (пп. 4 п. 1 ст. 218 НК РФ):

— до 18 лет;

— с 18 до 24 лет, учащегося очно в РФ либо за рубежом (школьника, студента, курсанта, интерна, аспиранта, ординатора), в т.ч. при платном обучении.

Кому предоставляется стандартный налоговый вычет

Вычет по НДФЛ на ребенка можно предоставить работнику (в т.ч. по ГПД и внешнему совместителю), который:

-

является налоговым резидентом РФ;

-

имеет на обеспечении ребенка;

-

подал вам заявление о предоставлении вычета.

Размер стандартных налоговых вычетов

Размер вычета зависит от того, на какого по счету ребенка он предоставляется (пп. 4 п. 1 ст. 218 НК РФ).

Очередность рождения детей определяется по датам рождения.

При этом учитываются и те дети, вычет на которых не предоставляется, например, потому, что ребенку исполнилось 18 лет и он не учится очно.

|

На кого предоставлен вычет |

Размер вычета (руб.) |

|

На первого или второго ребенка |

1 400 |

|

На третьего и каждого следующего ребенка |

3 000 |

Размер вычета на ребенка-инвалида зависит от того, кому предоставляется вычет, и суммируется с вычетом, зависящим от очередности рождения ребенка.

|

Кому предоставлен вычет |

Размер вычета (руб.) |

|

|

На первого или второго ребенка |

На третьего и каждого следующего ребенка |

|

|

Родителю, его супруге (супругу), усыновителю |

13 400 (12 000 + 1 400) |

15 000 (12 000 + 3 000) |

|

Опекуну, попечителю, приемному родителю, его супруге (супругу) |

7 400 (6 000 + 1 400) |

9 000 (6 000 + 3 000) |

Таким образом, налоговый вычет предоставляется на каждого ребенка в размере, который зависит от количества детей в семье, а именно:

1 400 руб. – на первого ребенка;

1 400 руб. – на второго ребенка;

3 000 руб. – на третьего и каждого последующего ребенка.

12 000 руб. – на ребенка-инвалида для родителя, супруга (супруги) родителя, усыновителя и 6 000 руб. для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя, вне зависимости от очередности рождения такого ребенка.

Предоставление стандартного налогового вычета в двойном размере

Вычет на ребенка в двойном размере предоставляется (пп. 4 п. 1 ст. 218 НК РФ):

-

единственному родителю (в том числе приемному), усыновителю, опекуну, попечителю;

-

родителю (в том числе приемному), когда второй приемный родитель отказался от вычета.

Ограничения по предоставлению стандартного налогового вычета

При предоставлении вычета учитываются (абз. 11, 16, 17 пп. 4 п. 1 ст. 218 НК РФ):

1. Размер дохода родителя: вычет предоставляется ежемесячно до тех пор, пока доход (зарплата) родителя, исчисленный с начала года, не достигнет 350 000 руб. С месяца, в котором доход превысит эту сумму, вычет не предоставляется.

2. Возраст ребенка: по общему правилу можно получать вычет на детей в возрасте до 18 лет включительно. Однако срок получения вычета продлевается до достижения ребенком 24 лет, если он является учащимся очной формы обучения, студентом, аспирантом, ординатором или интерном.

Пример.

Организация-налоговый агент выплатила налогоплательщику, являющемуся налоговым резидентом РФ, следующие доходы:

-

заработную плату по 40 000 руб. в следующие месяцы январь — июль и октябрь — декабрь;

-

в августе: заработную плату — 25 000 руб. и пособие по временной нетрудоспособности – 5 000 руб.;

-

в сентябре: заработную плату – 5 000 руб., отпускные выплаты — 25 000 руб.

Работнику положены стандартные налоговые вычеты на двоих детей в размере 1400 руб. на первого ребенка и 1400 руб. – на второго ребенка.

Начиная с месяца, в котором указанный доход превысил 350 000 руб., налоговый вычет не применяется (в нашем примере стандартные налоговые вычеты применяются по сентябрь месяц включительно).

Таким образом, работник за 2017 г. получит стандартный вычет на первого ребенка в размере 12 600 руб. (1400 руб. x 9 мес.) и на второго – 12 600 руб. (1400 руб. x 8 мес.).

Общая сумма дохода за год составит 460 000 руб. (40 000 руб. x 10 мес. + 25 000 + 5 000 + 5 000 + 25 000).

Налоговая база равна 434 800 руб. (460 000 — 12 600 — 12 600).

Сумма налога исчисленная составит 56 524 руб. (434 800 руб. x 13%).

Социальные налоговые вычеты

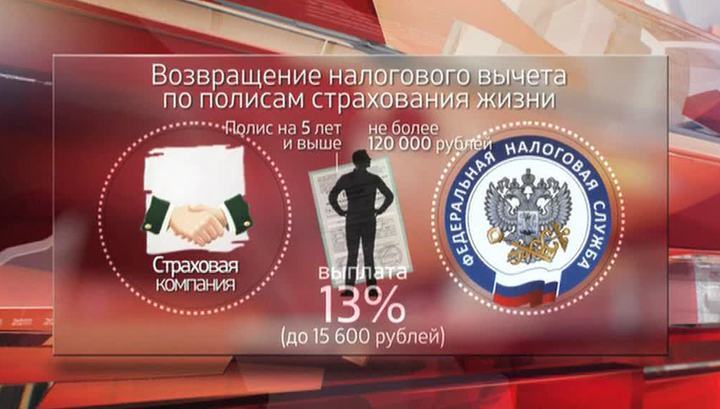

Если вы лечились или учились, вы тоже сможете вернуть часть потраченных денег. Максимальная сумма этого вычета — 120 000 рублей.

Обратите внимание, вы можете вернуть не все 120 000, а 13% от этой суммы, то есть 15 600 рублей.

120 000 — совокупная сумма для всех социальных вычетов: обучение, лечение, пенсионное страхование, полис страхования жизни от 5 лет, благотворительность. Максимум, который вы можете вернуть в сумме и за лечение, и за обучение, и за другие расходы, подпадающие под социальный вычет, — это 15 600 рублей.

Однако есть список дорогостоящих медицинских услуг, на которые ограничение в 15 600 рублей не действует. Если ваше лечение входит в этот список, вы можете вернуть все 13% расходов с его полной стоимости (в дополнение ко всем остальным социальным вычетам).

В каких случаях можно получить налоговый вычет на лечение?

Вы можете вернуть часть денег:

- за лечение, если вы лечились сами или оплачивали лечение супруга, родителей или детей в возрасте до 18 лет в лицензированном медицинском учреждении. При этом надо учитывать, что вычет можно получить не за все медицинские услуги. К примеру, за хирургическую операцию деньги вернуть можно, а за услуги натуропата, гомеопата или ароматерапевта нет;

- за лекарства, но лишь в случае, если врач выписал на них рецепт;

- за полис ДМС, купленный для себя или ближайших родственников: супруга, родителей или детей до 18 лет. Но тоже лишь в случае, если страховая организация имеет соответствующую лицензию.

Какие документы нужны, чтобы оформить вычет на лечение?

- декларация 3-НДФЛ;

- договор с медицинским учреждением;

- справка об оплате медицинских услуг;

- документы, подтверждающие ваши расходы;

- справка 2-НДФЛ из бухгалтерии с места работы.

В каких случаях можно получить налоговый вычет на обучение?

Вы можете вернуть часть денег:

за собственное обучение (форма обучения неважна, она может быть дневная, вечерняя, заочная);

за обучение детей в возрасте до 24 лет, но форма обучения может быть только очная. Речь идёт необязательно о вузе, это может быть оплата за детский сад, школы, различные кружки и секции

Важно только, чтобы образовательное учреждение было лицензированным — и государственное, и частное;

за обучение своего брата или сестры в возрасте до 24 лет — также по очной форме обучения.

120 000 рублей — максимальная сумма для вычета на собственное обучение (опять же совокупная с другими социальными вычетами, кроме дорогостоящего лечения и благотворительности). На каждого из детей полагается по 50 000 рублей. Максимум, который вы можете вернуть в сумме за год и за лечение, и за обучение, и за другие расходы, попадающие под социальный вычет, — это 13% от 120 000 рублей, то есть 15 600 рублей.

Какие нужны документы, чтобы оформить вычет на обучение?

- декларация 3-НДФЛ;

- договор с учебным учреждением об оказании образовательных услуг (он должен быть составлен на имя получателя вычета);

- квитанции об оплате образовательных услуг (они также должны быть на имя получателя вычета);

- справка 2-НДФЛ из бухгалтерии с места работы.

Имущественные вычеты

Имущественные налоговые льготы пользуются большой популярностью у налогоплательщиков. Воспользоваться правом могут как покупатели, так и продавцы недвижимости. Основное отличие этой категории выплат – возможность переносить остаток на следующий налоговый период.

Вычет предоставляется на полную стоимость расходов, но не более 2 млн рублей, при покупке или строительстве жилья на собственные средства. Если недвижимость была приобретена по программе ипотечного кредитования, к расчету принимаются фактические расходы при погашении процентов на сумму не более 3 млн рублей. Участниками договора купли-продажи не могут быть родственники или супруги.

Расчет суммы налоговых вычетов при покупке или строительстве недвижимость также имеет особенность: учесть можно не только стоимость квартиры или дома, но и затраты на строительные, отделочные материалы и оплату работ.

Порядок применения налоговых вычетов отличается при покупке и продаже. Так, в случае реализации движимого или недвижимого имущества заявитель получает не возврат от государства, а возможность уменьшить налогооблагаемую базу (доход от продажи).

При продаже недвижимости (квартиры, земельного участка, дачи, садового или жилого дома) налогоплательщик может представить документы и уменьшить свой доход от реализации на сумму расходов, которые он понес при ее приобретении. Если финансовые документы были утеряны или имущество находилось в собственности меньше предусмотренного законодательство срока, можно получить вычет в размере 1 000 000 рублей.

При продаже автомобиля, гаража, нежилого помещения и другого имущества собственник также может уменьшить свой доход на сумму подтвержденных расходов. Если документы не сохранились или минимальный срок владения не превышен, предоставляется имущественный вычет в размере 250 000 рублей.

При определении минимального срока владения следует учитывать тип имущества, способ и дату оформления собственности:

- если имущество было оформлено в собственность до 01.01.2016, минимальный срок – 3 года;

- если имущество было получено по договору дарения от близкого родственника, в качестве наследства, по договору ренты или в результате приватизации после 01.01.2016, минимальный срок – 3 года;

- в остальных случаях для получения права на имущественный вычет минимальный срок – 5 лет.

Пример

Пример

Если квартира была оформлена в долевую собственность и продана по одному договору как единый объект, имущественный вычет разделится между супругами пропорционально размеру долей. Если будет оформлено 2 договора, каждый из владельцев сможет воспользоваться льготой в размере 1 млн. рублей.

Имущественный вычет: покупка жилья и ипотека

Этот вычет касается трат на покупку жилья, земельного участка или строительства собственного жилого дома.

Тут есть несколько исключений. Вычет не получится получить, если вы купили жильё у «взаимозависимого лица» — ими налоговая считает вашего супруга, родителей, братьев и сестёр. Также не дадут вычет, если вы оплатили покупку материнским капиталом, бюджетными средствами или средствами работодателя. А если жильё было куплено за счёт материнского капитала частично, то вычет дадут только на ту сумму, которую вы внесли сами.

Если квартира покупается по договору долевого участия, то претендовать на вычет можно, когда вы получите акт передачи квартиры. Пока нет акта, нет и права на вычет, даже если вы уже выплачиваете ипотеку. В любой другой ситуации — например, строительство дома или покупка квартиры на вторичном рынке — понадобится выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП).

Сколько платят

13% от стоимости жилья, но не больше 260 тысяч ₽. Право на такой вычет даётся один раз в жизни, но при этом остаток вычета можно перенести на другие объекты. Срока давности для возврата налогов нет — подать на вычет можно, даже если вы купили квартиру 10 лет назад.

Если вы покупали жильё в кредит, то дополнительно можете вернуть 13% от суммы процентов по ипотеке, но не больше 390 тысяч ₽. Право на такой вычет также даётся один раз в жизни, а остаток не переносится на другие объекты.

Выгодно рефинансировать ипотеку

Калькулятор Сравни.ру

За год вам могут вернуть столько налогов в виде вычета, сколько вы перевели в бюджет в виде 13% НДФЛ. Если эта сумма меньше положенного имущественного вычета, то он переносится на следующий год — придётся заново подавать декларацию. Если вы подаёте одновременно на социальные, инвестиционные и имущественный вычеты, то налоговая будет высчитывать имущественный в последнюю очередь.

Пример. Вы купили квартиру на собственные деньги за 4 миллиона ₽. Государство может вернуть вам 260 тысяч ₽ (4 000 000 ₽ * 13% — это 520 тысяч ₽, но у вычета есть лимит в 260 тысяч ₽). Ваша зарплата — 50 тысяч ₽ (600 тысяч ₽ в год), с неё вы заплатите 78 тысяч ₽ в виде налогов. Значит, за год вам могут вернуть максимум 78 тысяч ₽. Выходит, получать налоговый вычет вы будете 4 года (260 000 : 78 000) подряд, если при этом не будете использовать другие виды вычетов.

Ещё пример. Вы купили комнату за 1 миллион ₽ и заявили вычет. Государство вернуло вам 130 тысяч ₽ (1 000 000 * 13%). В праве на вычет у вас осталось ещё 130 тысяч ₽ (260 000 ₽ (максимальный вычет за всю жизнь) – 130 000 ₽). Эти деньги вы можете вернуть, когда купите ещё одно жильё.

И ещё пример. Вы купили жильё в ипотеку. Квартира стоила 5 миллионов ₽, а переплата по жилищному кредиту составила 2,5 миллиона ₽. Вы сможете вернуть 260 тысяч ₽ как вычет за покупку жилья и 325 тысяч ₽ как вычет за ипотеку (2 500 000 ₽ * 13%).

Если вы покупали квартиру вместе с супругом или супругой, то каждый из вас может получить отдельный вычет пропорционально своей доли в собственности — то есть по 13% от стоимости жилья (максимум по 260 тысяч ₽) и по 13% от переплаты по ипотеке (максимум по 390 тысяч ₽). Это правило работает, даже если жильё формально принадлежит кому-то одному из супругов.

Какие нужны документы

-

договор о приобретении жилья, акт о передаче жилья или выписка из ЕГРП;

-

документы, которые подтверждают расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки, акты о закупке материалов у физлиц с указанием в них адресных и паспортных данных продавца и др.);

-

если покупали жильё в браке: свидетельство о браке; письменное заявление о договорённости сторон — участников сделки о распределении размера имущественного налогового вычета между супругами.

Если брали ипотеку, то дополнительно:

-

договор ипотеки, график погашения кредита и уплаты процентов за пользование заёмными средствами;

-

документы, подтверждающие уплату процентов по ипотечному договору (кассовые чеки, выписки из лицевых счетов налогоплательщика, справки банка об уплаченных процентах за пользование кредитом).

Порядок получения вычетов

При получении возврата налога следует учитывать несколько нюансов:

- документы для оформления стандартных вычетов (на ребенка, на себя) необходимо предоставить работодателю. При первом же расчете заработной платы сумма удерживаемого НДФЛ будет меньше;

- остатки по имущественным и инвестиционным вычетам переносятся на следующий год, в отношении социальных и профессиональных выплат это правило не действует;

- для получения всех видов вычетов нужно заполнить декларацию 3-НДФЛ и подготовить пакет подтверждающих документов для передачи в налоговую инспекцию. Исключение – стандартные вычеты;

- получить выплаты можно только при наличии официального источника дохода, с которого удерживается НДФЛ;

- при работе по совместительству налогоплательщик может использовать справку 2-НДФЛ только от одного работодателя по собственному усмотрению.

После подачи документов в ФНС каждый налоговый резидент может воспользоваться двумя вариантами получения возврата НДФЛ:

- предоставив в налоговую службу банковские реквизиты для перечисления из бюджета государства;

- получив в ФНС уведомление о праве применения вычета, и далее передав его работодателю.

Каждый вариант имеет свои преимущества. В первом случае, после проверки документов налоговым инспектором и принятия решения о выплате, заявитель получит всю сумму на указанные банковские реквизиты. Этот способ наиболее выгоден, если предстоят крупные покупки или расходы. Во втором случае работодатель будет возвращать сумму вычетов ежемесячно вместе с заработной платой до окончания налогового периода. Такой способ предпочтительней для тех работников, которые предпочитают стабильность.

Применение налоговых вычетов ежегодно позволит даже среднестатистической семье сэкономить значительные суммы. В качестве завершающего примера предлагаем рассмотреть следующую ситуацию:

В семье двое несовершеннолетних детей: один ходит в школу, второму – 19 лет, получает образование в университете. Ежегодное обучение старшего обходится родителям в 70 000 рублей. В течение года семья тратит на стоматолога, платное лечение 90 000 рублей. Налоговые вычеты в этом случае составят:

- стандартные: ежемесячно 1 400 рублей на каждого ребенка. Оформить его могут оба родителя. Итого за год: (1400 + 1400) × 12 × 2 = 67200 рублей.

- социальные: 70000 + 90000 = 160000 рублей. Если о праве на вычет заявит частично каждый родитель, можно вернуть всю сумму.

- имущественные: продав в течение года старое жилье и купив новую квартиру за 3 млн рублей, у супружеской пары появляется возможность претендовать на имущественный вычет в размере полной стоимости жилья – 3 млн рублей.

Суммарно семья по всем категориям выплат имеет право вернуть 419 536 рублей, если соберет и представит в ФНС все подтверждающие документы:

(67 200 + 160 000 + 3 000 000) × 13 % = 419 536 руб

★ ★ ★

Возврат налога

Прежде, чем перейти к более детальному разбору разновидностей вычета, опишем, что он являет собой. Фактически, вычет – возвращенная гражданину часть налоговых выплат, вынесенных им в государственную казну.

Объясним, о каких выплатах идет речь. Каждый гражданин Российской Федерации, получающий средства в источнике за пределами ее границ и внутри ее границ, обязан делиться частью поступившего к нему дохода. Эта обязанность реализуется в виде выплат по налогу на доходы физического лица.

Сразу следует сказать, что отчисления по подоходному налогу производятся с множества разновидностей денежных поступлений гражданина, классифицирующихся в главном своде правил и норм в области налогообложения (Налоговом Кодексе Российской Федерации) в качестве доходов. Ими могут быть средства:

- зарплатные, получаемые сотрудником непосредственно на рабочем месте, в виде ежемесячных выплат;

- полученные в качестве выручки от продажи собственного имущества, такого как: личная жилая недвижимость, средство передвижения и прочие наименования;

- в виде премии и материальной помощи, выдающихся сотрудникам организаций;

- в виде подарков, сумма которых превышает 4 тысячи рублей в годичный период;

- в виде иных денежных поступлений, упомянутых в законодательных актах в виде доходов гражданина.

Выплаты по налоговым вычетам образуются как раз из отчислений по заработной плате сотрудника

Хотим обратить ваше внимание на следующий факт: ставки по подоходному налогу некоторых категорий налогоплательщиков могут разниться. Это обстоятельство связано с обладанием ими следующих статусов:

- резидентского;

- нерезидентского.

Первая группа представлена людьми, находящимися на территории нашей родины не менее минимального количества дней, определенного правительством. Это количество составляет 183 полных дня. Поскольку нерезиденты не находятся указанное количество времени на территории страны, их выплаты по обсуждаемому подоходному налогу составляют 30% от полученной суммы.

Резиденты же пребывают на территории страны более указанного минимального срока, поэтому, имеют право на осуществление выплат по ставке почти в два с половиной раза уменьшенной, составляющей всего 13%.

Чтобы было понятнее, приведем пример. Представьте, что у вас есть два друга – Михаил и Александр. Они оба являются владельцами однокомнатных квартир и решают реализовать их одновременно. По закону, если не был выждан минимальный срок владения жильем, продавец обязан поделиться с государственной казной частью дохода. Сроки эти разняться:

- для приобретенного до конца 2015 года жилья период владения для освобождения от налога составляет 3 полных года, отсчет которых ведется с момента подписания договора о приеме жилья в эксплуатацию или о приобретении жилья у предыдущего владельца;

- после наступления 2016 года искомый срок увеличился на целых два года, и теперь составляет пять лет.

Допустим, Михаил и Александр продают в текущем 2017 году квартиры, купленные в прошедшем 2016 году. Значит, до окончания искомого срока они должны были ждать еще четыре года. Следовательно, оба они должны передать в государственную казну часть средств, заплаченных покупателями. Однако, если Михаил находился на территории страны 250 дней в году, а Александр только 170, ставки для них будут разные.

Представим, что оба друга продали жилье за миллион российских рублей. Михаил отдаст государству 130 тысяч, а Александр – все 300 тысяч.

Самое главное, что нужно знать о налоговых вычетах — это то, что претендовать на них может гражданин Российской Федерации, который получает доходы, облагаемые по ставке 13%.

Возврат налога представляет собой некоторую денежную сумму, которая позволяет уменьшить величину финансовой базы, играющей роль основания для расчета величины налогового отчисления в бюджет. В случае с продажей квартиры такой базой будет ее стоимость, полученная на руки владельцем, в ситуации с отчислением с заработной платы – величина оклада, и прочие нюансы.

Существует одно весьма важное правило: нельзя вернуть денежные средства в большем количестве, чем вы сами ранее выплатили в казну под видом налога на доходы физического лица. Иными словами, если в текущий налоговый период вы выплатили в казну 50 рублей, большую сумму возврата получить не выйдет

Кроме того, следует упомянуть, что с вычетом возвращается не полная сумма произведенных налогоплательщиком расходов, а только их часть, равная 13%

НАЛОГОВЫЕ ВЫЧЕТЫ ПРИ ПЕРЕНОСЕ УБЫТКОВ НА БУДУЩИЕ ПЕРИОДЫ

При переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами налоговые вычеты предоставляются:

- в размере сумм убытков, полученных от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг;

- в размере сумм убытков, полученных от операций с производными финансовыми инструментами, обращающимися на организованном рынке.

Замечания

- Налогоплательщик может учесть образовавшийся убыток в течение 10 лет, следующих за годом его получения. Если убытки были понесены более чем в одном периоде, их перенос на будущие периоды производится в той очередности, в которой они понесены.

- Для подтверждения права на налоговые вычеты при переносе убытков на будущие периоды налогоплательщик представляет документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

При переносе на будущие периоды убытков от участия в инвестиционном товариществе налоговые вычеты предоставляются в размере сумм убытков, полученных от:

- операций инвестиционных товариществ, в которых участвует налогоплательщик, с ценными бумагами, обращающимися на организованном рынке ценных бумаг;

- операций инвестиционных товариществ, в которых участвует налогоплательщик, с ценными бумагами, не обращающимися на организованном рынке ценных бумаг;

- операций инвестиционных товариществ, в которых участвует налогоплательщик, с производными финансовыми инструментами, не обращающимися на организованном рынке ценных бумаг;

- операций инвестиционных товариществ, в которых участвует налогоплательщик, с долями участия в уставном капитале организаций;

- прочих операций инвестиционных товариществ, в которых участвует налогоплательщик.

Для подтверждения права на налоговые вычеты при переносе убытков на будущие периоды налогоплательщик представляет документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

ПРИМЕР 5

Иванов А. И. по итогам 2016 г. получил убыток в размере 10 000 руб. от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг.

В 2017 году он получил прибыль в размере 50 000 руб. по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг.

С учетом убытка 2016 г. сумма НДФЛ, подлежащего уплате, в 2017 г. составит:

(50 000 руб. – 10 000 руб.) × 13 % = 5200 руб.

Стоит ли оформлять вычет через посредников

Несмотря на то, что налоговые вычеты теперь оформлять удобнее и быстрее, у некоторых возникают сложности с корректным оформлением документов. А тут еще на глаза постоянно попадается «случайная» реклама услуг посредников — как тут устоять и не заплатить за снятие головной боли. Хотя стоимость услуг таких спасателей не такая уж и маленькая: эксперты говорят о разбросе цен от 1000 до 20 000 рублей.

Иногда сэкономленные нервы и время стоят таких затрат. Если бы не одно «но»: согласно ФНС, сомнительное качество услуг посредников — юристов и бухгалтеров — зачастую ведет к отказу в выдаче положенной выплаты. В результате нервы и время все равно забирают своё, да и деньги потрачены впустую.

ФНС рекомендует всё делать самостоятельно — в этом можно разобраться, много времени не займет, да и бюджет не пострадает. Но если твердо решили обратиться за помощью, не поленитесь убедиться в том, что вам будут предоставлены качественные услуги.