Пособия по временной нетрудоспособности в 2020 году, размер, порядок выплат

Содержание:

- Обращение за назначением и выплатой больничного пособия

- Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

- Изменятся ли страховая выплата при перечислении пособия

- Как оплачивается больничный лист?

- Как рассчитать

- Сроки перечисления НДФЛ по больничному

- Ограничения выплаты пособий по временной нетрудоспособности

- Порядок выплаты пособия при временной потере трудоспособности

- Порядок исчисления налогов (формула, пример расчета)

- Облагаются ли пособия по беременности и родам или по временной нетрудоспособности налогами НДФЛ

- Облагается ли больничный алиментами

Обращение за назначением и выплатой больничного пособия

Заявление о назначении пособия подается работником по форме, приведенной в Приложении 1 к приказу ФСС РФ от 24.11.2017 № 578. В заявлении необходимо указать конкретный способ перечисления больничного пособия – на банковскую карту «Мир», на банковский счет или почтовым переводом

Обратите внимание, что в самое ближайшее время форма заявления будет изменена

Как правило, заявление с помощью учетных программ оформляет работодатель. От работника требуется только предоставление всей необходимой информации – данные больничного листка, а также реквизиты банковского счета, на который будет переведено пособие.

Обратиться за назначением больничного пособия нужно не позднее 6 месяцев со дня восстановления трудоспособности или установления инвалидности. Если пособие назначается в связи с уходом за больным членом семьи, карантином, протезированием или долечиванием, обратиться за его назначением необходимо также не позднее 6 месяцев со дня окончания соответствующего периода освобождения от работы (ст. 12 Федерального закона от 29.12.2006 № 255-ФЗ). Иными словами, больничный лист необходимо предоставить работодателю не позднее полугода с момента его оформления. В противном случае в предоставлении пособия будет отказано (п. 17 постановления Правительства РФ от 30.12.2020 № 2375).

Приняв от работника документы, работодатель направляет их в отделение ФСС для выплаты пособия. На это работодателю отводится 5 дней. Данный срок отсчитывается с момента поступления всех необходимых документов в бухгалтерию предприятия.

С 1 января 2022 года заявление на оплату больничного упразднят. Для выплаты пособия достаточно будет предъявить только электронный листок временной нетрудоспособности (одобренный Госдумой законопроект № 1062568-7 п).

Первая часть пособия (за первые три дня больничного) работодатель выплатит на карту работника при выплате ближайшей зарплаты. Вторая часть пособия поступит сотруднику в течение 10 дней с момента поступления документов в отделение фонда (п. 11 Постановления Правительства РФ от 30.12.2020 № 2375).

Кто сдает 2-НДФЛ «Справку о доходах и суммах налога физического лица» в налоговую

Эта форма нужна для предоставления сведений о доходах работников и удержанных с них сумм НДФЛ в ИФНС. Дополнительно работодатель должен выдать справку по запросу работника. Справка 2-НДФЛ составляется на каждое физлицо, которое получало зарплату, доходы или иные выплаты от организации или предпринимателя. Ее сдают организации, которые выплачивают доходы физическим лицам. Работодатель в данном случае является налоговым агентом — удерживает и перечисляет НДФЛ в налоговую.

Из этого правила есть три исключения:

- Вы выплачивали физлицу только доходы, которые не облагаются НДФЛ. Например, вручили подарок стоимостью до 4 000 рублей и больше ничего не платили;

- Вы выплачивали доходы физлицам, не являясь при этом налоговым агентом. Например, покупали у граждан машину или гараж или оплачивали работы ИП, самозанятого, частнопрактикующего нотариуса и пр.

Нулевую справку к 6-НДФЛ подавать не нужно. Например, их не представляют организации, которые не вели деятельность и не выплачивали работникам вознаграждение или выплачивали только необлагаемые НДФЛ суммы. Это связано с тем, что справку сдают только налоговые агенты, а вышеперечисленные категории к ним не относятся.

Изменятся ли страховая выплата при перечислении пособия

Руководители компаний экономят, если размер выплаты не превышает установленного лимита. Если же сумма превышает этот показатель, то придется перечислять с превышения страховые взносы.

По ст. 430 НК ФСС компенсирует руководителям предприятий суммы, потраченные на перечисление работникам денег по больничному листку.

Но существуют исключения, при которых невозможно снизить страховые перечисления работодателем.

К ним относятся ситуации:

- листок нетрудоспособности оформляется на основании травмы, полученной гражданином во время исполнения трудовых обязанностей;

- пособие выплачивается на основании заболевания, полученного во время работы в опасных или вредных условиях;

- компания функционирует с использованием ОСНО, а сотрудник работает по двум направлениям, причем по одному такому направлению требуется платить налог по ЕНВД.

Поэтому при получении компенсации учитывается выбранный режим налогообложения и причины появления заболевания у работника.

Как оплачивается больничный лист?

При расчете выплат временной нетрудоспособности учитываются следующие факторы:

- продолжительность больничного листа;

- средняя заработная плата работника за два последних календарных года;

- страховой стаж работника.

К содержанию

Продолжительность больничного листа

Больничный лист должен быть выписан на весь период болезни, при этом врач самостоятельно имеет право выписывать его лишь на срок до тридцати дней. Если же болезнь требует более продолжительного лечения, создается врачебная комиссия, работника осматривают и в случае положительного трудового прогноза могут продлить больничный лист на срок даже до года (но при этом работнику придется ежемесячно повторно проходить обследование у врачебной комиссии). Положительный трудовой прогноз в данном случае означает, что у работника есть шанс в результате лечения вернуться к своим рабочим обязанностям. Если же трудовой прогноз отрицательный, работника направляют на медико-санитарную экспертизу, которая по результатам обследования может присвоить ему инвалидность.

Разумеется, это все крайние случаи, чаще же всего больничный лист в среднем выдают на срок от десяти дней до пятнадцати. При этом больничный за счет средств работодателя оплачивается не целиком, а только первые три дня. Остальные дни временной нетрудоспособности оплачиваются из средств Фонда социального страхования.

Больничный лист по уходу за взрослым родственником дают только на три дня, и то при условии, что родственник не является хроническим больным и речь не идет об обострении этой самой хронической болезни. Этот больничный лист полностью оплачивается за счет средств работодателя.

Больничный лист по уходу за ребенком выдают в зависимости от возраста ребенка:

- на весь период болезни, если ребенку меньше семи лет;

- на пятнадцать дней, если ребенку от семи до пятнадцати лет.

Если речь идет о серьезном тяжелом заболевании, например, требующем пребывания в стационаре, больничный лист по уходу за ребенком до пятнадцати лет выдается на весь период лечения. Если речь идет о последствиях радиационного облучения родителей, больничный лист выдается на весь период лечения ребенка до восемнадцати лет. Разумеется, перечисленные разновидности больничных листов оплачиваются в общем порядке.

Самый, пожалуй, продолжительный больничный лист – по беременности и родам. В общем случае его выдают на сто сорок дней. Если же речь идет об ожидании более чем одного ребенка или осложнениях, возникших при родах, срок больничного еще увеличивают. И хотя оплата такого больничного идет за счет Фонда социального страхования, расчеты все равно производят на предприятии, где работала забеременевшая сотрудница.

К содержанию

Средняя заработная плата

Для этого учитывают:

- все, произведенные работнику выплаты: заработную плату, премии, надбавки, коэффициенты и так далее;

- количество отработанных рабочих дней – не учитываются дни временной нетрудоспособности и отпуск за свой счет.

Все произведенные расчеты, согласно требованиям законодательства, указываются в специальных графах в больничном листе.

К содержанию

Страховой стаж

Для расчета выплат по больничному листу также очень важен страховой стаж. Под страховым стажем понимают трудовой стаж работника, период, в который производились отчисления в Фонд социального страхования и иные предусмотренные законом выплаты.

В зависимости от продолжительности страхового стажа выплачивают:

- сто процентов от средней заработной платы, если стаж составляет более восьми лет;

- восемьдесят процентов от средней заработной платы, если стаж составляет более пяти лет, но менее восьми;

- шестьдесят процентов от средней заработной платы, если стаж составляет менее пяти лет.

Если же работник успел проработать меньше шести месяцев, до того как заболел, начисление пособия по временной нетрудоспособности ему начисляют исходя из минимального размера оплаты труда, который установлен для данного региона.

Вне зависимости от страхового стажа минимальный размер оплаты труда выплачивается также в том случае, если было установлено, что болезнь или травма наступили вследствие алкогольного или наркотического опьянения. Также минимальный размер оплаты труда применяется для расчета в том случае, если работник допустил нарушение лечебного режима, и врач зафиксировал это нарушение в больничном листе – с этой даты расчет идет по минимальному значению. Скрыть факт нарушения никак не удастся, ведь по незакрытому больничному пособие не выплачивается, а неявка на работу вообще без больничного грозит увольнением за прогулы.

К содержанию

Как рассчитать

Размер выплаты по листкам нетрудоспособности зависит от страхового стажа сотрудника:

- 60% при стаже менее 5 лет.

- 80 % при общем стаже до 8 лет.

- 100% при стаже больше чем 8 лет.

Минимальный размер оплаты труда с учетом районного коэффициента, который действует в регионе — если трудовой стаж составляет меньше полугода.

Процент компенсации выплачивается из расчета средней заработной платы за предшествующие пару лет.

Важно! Не берутся в базовый расчет выплаты по беременности и родом, а также сумма пособий по уходу за ребенком. Для исчисления пособия можно для расчета выбрать другой период, если эти годы помогают увеличить размер выплаты

Расчету могут подвергаться лишь те выплаты, за которые начислялись взносы в страховой фонд.

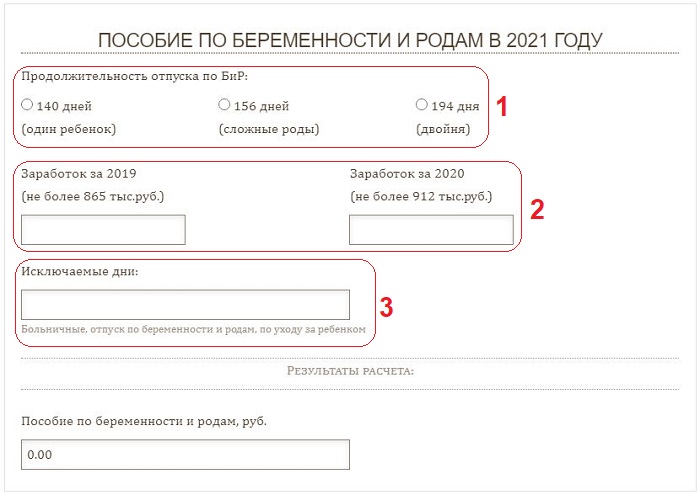

Существует максимальная сумма для расчета, в 2021 году она составляет 1 777 000 рублей (865 000 рублей за 2021 год, 912 000 рублей за предыдущий год).

Если в расчетном периоде средняя зарплата работника получилась меньше МРОТ, тогда расчет осуществляется от минимальной суммы оплаты труда в 2021 году — 12792 рублей (эта сумма с учётом районного коэффициента). Сумма за два года по расчету минимального размера оплаты труда составит 307 800 рублей.

При нарушении больничного режима без уважительной причины и в случае травмы, которая была получена в алкогольном опьянении, компенсация исчисляется от МРОТ. Таким образом происходит наказание работника.

Оплата за дни болезни происходит за все календарные дни, включая выходные.

Внимание! Если сотрудник уволился из организации, но в течение месяца человек утратил трудоспособность, организация обязана выплатить 60% от его среднего заработка. Период времени, за который не начисляются больничные:

Период времени, за который не начисляются больничные:

- Когда человек отстранен от выполнения трудовых обязанностей с выплатой заработной платы или без выплаты, но в соответствии с положением законодательства Российской Федерации.

- Во время отстранения от занимаемой должности без оплаты труда.

- За период когда человек задержан правоохранительными органами и заключен под стражу.

- Во время простоя производства.

Работодатель и ФСС могут отказать в выплате денежной компенсации по больничному листу, если установлено, что был причинен умышленно вред себе или событие произошло во время совершения преступления.

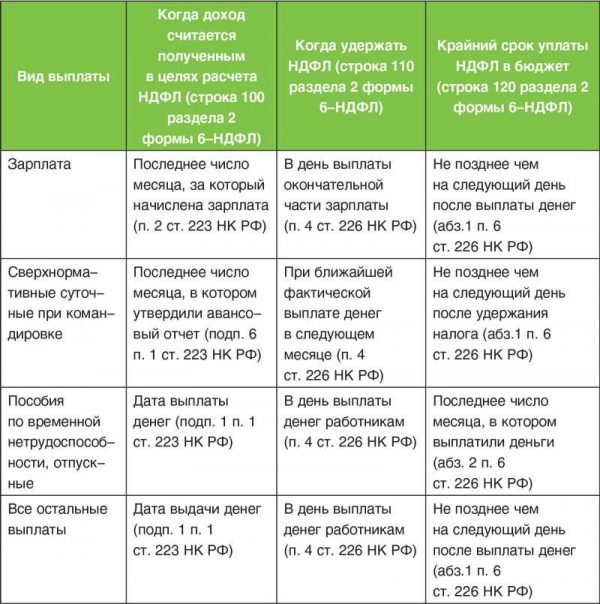

Сроки перечисления НДФЛ по больничному

Вплоть до недавнего времени (до начала 2021 года) платить подоходный налог следовало в обозначенные сроки:

- до дня, когда средства будут перечислены на счет лица, предоставившего больничный листок;

- в некоторых ситуациях (например, когда деньги выплачиваются из выручки) – не позже дня, следующего после получения дохода.

2 мая 2015 года был принят Федеральный Закон № 113, изменивший этот порядок. Теперь перечисление НДФЛ не привязано к дню фактических выплат, значение имеют календарные даты. Фискальные органы должны получить налоговый платеж по НДФЛ до конца месяца, в который была произведена выплата компенсации (ст. 226 НК РФ).

Ограничения выплаты пособий по временной нетрудоспособности

1. Максимальная сумма учитываемых начислений. За каждый из расчетных годов заработок учитывается в сумме, не превышающей предельную величину базы для начисления страховых взносов в ФСС (ст. 14 п. 3.2 255-ФЗ). Напомним, что эта величина в 2021 году составила 815 тысяч рублей, в 2021 году — 865 тысяч рублей, в 2020 году — 912 тысяч рублей, а в 2021 году — 966 тысяч рублей. Значение 2021 года не применяется по больничным листам, выданным в 2021 году, так как расчетный период — 2019–2020 год.

Исходя из этих ограничений можно рассчитать максимальный средний заработок за день по пособию, полученному в 2021 году: (865 000 рублей + 912 000 рублей) / 730 дней = 2 434,25 рубля.

Если пособия выплачиваются одному сотруднику несколькими страхователями, каждый из страхователей может учесть за каждый год заработок в сумме, не превышающей указанную предельную величину.

2. Ограничение при нарушении режима. Если в листе нетрудоспособности есть отметка о нарушении режима, то с даты нарушения пособие выплачивается в размере, не превышающем МРОТ за полный календарный месяц. В местностях, где применяется районный коэффициент, МРОТ берется с учетом этого коэффициента.

Нарушением режима считается нарушение предписаний врача, пропуск медосмотров и экспертиз. Если травма получена в результате алкогольного или наркотического опьянения, то пособие рассчитывается по МРОТ за весь период нетрудоспособности.

3. Влияние страхового стажа на сумму больничного.

Страховой стаж — суммарная продолжительность времени уплаты страховых взносов и (или) налогов. Сюда включается период работы по трудовому договору, государственной службы, военной службы и иной деятельности. В зависимости от продолжительности страхового стажа пособие по причинам собственного заболевания, травмы, карантина, протезирования и долечивания выплачивается в процентах от среднего заработка:

- страховой стаж 8 лет и более — 100%;

- страховой стаж от 5 до 8 лет — 80 %;

- страховой стаж от полугода до 5 лет — 60 %;

- страховой стаж менее полугода — пособие выплачивается в размере, не превышающем МРОТ за полный календарный месяц. В районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, — в размере, не превышающем минимального размера оплаты труда с учетом этих коэффициентов.

При профессиональном заболевании или производственной травме пособие выплачивается в размере 100% среднего заработка.

Если речь идет об амбулаторном уходе за больным ребенком, то выплаты в процентах от среднего заработка, которые зависят от стажа, начисляются только за первые 10 дней. За все последующие дни нетрудоспособности выплачивается 50 %.

Обратите внимание, что сумма пособия в расчете за полный месяц не может быть меньше МРОТ. Если пособие за полный месяц, рассчитанное по фактическому среднему дневному заработку, будет меньше установленного МРОТ, его надо будет исчислить исходя из минимального размера

Даже если снижение произошло из-за учета стажа.

4. Пособие по временной нетрудоспособности выплачивается сотрудникам, работавшим в организации и уволенным, в случае наступления заболевания или травмы в течение 30 календарных дней после расторжения трудового договора. В этом случае пособие вне зависимости от стажа выплачивается в размере 60 % (п. 2 ст. 7 255-ФЗ).

5. Ограничения пособий по уходу за больным членом семьи. В случае осуществления ухода за больным членом семьи существует ряд дополнительных ограничений. Ограничивается количество оплачиваемых дней по каждому случаю нетрудоспособности и количество оплачиваемых дней в году, в зависимости от возраста больного, а также от наличия особых заболеваний (п. 5 ст. 6 255-ФЗ).

| За кем уход | Кол-во оплачиваемых дней по одному больничному | Кол-во оплачиваемых дней в календарном году |

| Ребенок до 7 лет | Не ограничено | 60 |

| До 7 лет, заболевание из спец. перечня | Не ограничено | 90 |

| Ребенок от 7 до 15 лет | 15 | 45 |

| Ребенок-инвалид до 18 лет | Не ограничено | 120 |

| Ребенок до 18 лет (ВИЧ и заболевания в пп 4,5 п. 5 ст. 6 255-ФЗ) | Не ограничено | Не ограничено |

| Ребенок до 18 лет (болезни в связи с поствакцинальным осложнением, при злокачественных новообразованиях) | Не ограничено | Не ограничено |

| Другой член семьи | 7 | 30 |

Кроме ограничений по количеству оплачиваемых дней, пособие по уходу за больным ребенком при амбулаторном лечении ограничено и по сумме выплаты, начиная с 11 дня нетрудоспособности:

- за первые 10 календарных дней пособие выплачивается в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица;

- за последующие дни — в размере 50 процентов среднего заработка (п. 3 ст. 7 255-ФЗ).

При лечении ребенка в стационаре все выплаты рассчитываются по страховому стажу.

Порядок выплаты пособия при временной потере трудоспособности

Пособие, выплачиваемое на основании больничного листка, имеет целью компенсацию заработка работника, имеющего определенный страховой стаж. Оно представляет собой сумму, сформированную в основном за счет средств ФСС. Выплату пособия осуществляет непосредственный работодатель сотрудника. Ответственность за правильное начисление средств государственного ФСС несет руководитель, а также главный бухгалтер предприятия.

Документ за весь лечебный период, выданный медучреждением, работник должен предъявить в бухгалтерию своего предприятия, где ему обязаны рассчитать и выплатить сумму пособия в десятидневный срок после предоставления документа. В связи с последними изменениями законодательства предъявить документ можно также посредством сайта страхователя в электронном варианте.

Комментарий специалиста

Каменский Юрий

Юрист

В соответствии с законодательством пособие по больничному документу выплачивается, если за ним обращаются в срок, не позднее шести месяцев с момента его закрытия. Пособие за прошлый период выплачивается за срок не более 12 месяцев с момента обращения за выплатой пособия.

Выплата обычно приурочивается к ближайшему платежу зарплаты. Она производится вместе с выплатой расчета или аванса. Платеж осуществляется за весь период болезни, начиная с первого дня заболевания работника. Расходы за первые 3 дня нахождения работника на больничном листе несет работодатель, а остальной период оплачивается ФСС.

Оплата пособий по больничным в связи с уходом за ребенком несовершеннолетнего возраста или взрослым подопечным родственником, находящимся на иждивении работника, а также пособий в связи с беременностью и родами начисляется и выплачивается полностью из средств ФСС.

- С января 2013 года стали использоваться обновленные бланки больничных листов, к оформлению которых стали применяться более высокие требования. Это связано с тем, что ранее выплата больничного пособия осуществлялась непосредственно бухгалтерией того предприятия, в котором трудился заболевший сотрудник, а ФСС компенсировал затраты, понесенные в связи с выплатами пособий только после получения отчетов предприятия.

- С 2021 года стали действовать изменения законодательства, в соответствии с которыми оплата больничного стала наиболее упрощенной.

- В 2021 году во многих регионах запущен «пилотный» проект, согласно которому оплата пособия производится напрямую из ФСС, обходя работодателя. При таком пути осуществления выплат работнику предприятие или организация производит оплату из собственных средств лишь сумму пособия за первые 3 дня пребывания на больничном. В дальнейшем обязанностью бухгалтерии предприятия является только передача в страховой фонд, расположенный территориально поблизости к предприятию, только самого больничного листа и справки о размере заработка сотрудника за два предыдущих года. На основании полученных документов ФСС осуществляет оплату пособия непосредственно работнику, выбранным им способом (на карту, банковский счет или лично).

Порядок исчисления налогов (формула, пример расчета)

Размер подходного налога с больничного равен 13 процентов и не отличается от общеустановленной величины. Поскольку компенсация по листу нетрудоспособности производится за счет двух источников – из бюджета соцстраха и с фонда оплаты труда организации, то ее размер состоит из двух величин. С каждой из этих частей удерживается НДФЛ, но соцстрах направляет свою долю на предприятие, которое в дальнейшем перечисляет налог в бюджет в полном объеме.

Для понимания того, как с больничного удерживается НДФЛ, рассмотрим конкретный пример.

Сотрудник Петров В.В. по выходу на работу представил лист нетрудоспособности продолжительностью на 10 дней. В соответствии с размером заработка, ему начислена компенсация по больничному в 6000 рублей, которая распределена следующим образом:

- 1800 руб. оплачивает предприятие (за три рабочих дня);

- 4200 руб. возмещает Фонд социального страхования (за семь рабочих дней).

На руки человек получит за больничный лист 5220 рублей (за минусом НДФЛ 13%).

Фонд соцстраха вернет предприятию 234 рубля, то есть 13 % от 1800 рублей. Работодатель перечислит в бюджет уже полную сумму налога в размере 780 рублей (13% от 6000 рублей).

С 2011 года в ряде регионов России проводится пилотный проект, в котором на 2021 год принимают участие 39 субъектов российской Федерации. В рамках данной программы предусмотрено, что все выплаты по больничному осуществляется только фондом соцстраха, который и начисляет удержание налога и его направление в казну.

Облагаются ли пособия по беременности и родам или по временной нетрудоспособности налогами НДФЛ

НДФЛ является самым распространенным налогом, который уплачивается физическими лицами каждый месяц. Этот налог также является очень важным для государства. Чаще всего налогоплательщику не нужно самостоятельно рассчитывать данный налог, как правило, за него это делает налоговый агент или работодатель. Избежать уплаты налога можно только определенным гражданам, которые имеют льготы или при конкретных условиях.

В наше время, когда доходы у людей не так уж и велики, каждый беспокоится о своем. Студентов, например, интересует, облагается ли налогом стипендия, молодых мам – облагается ли налогом пособие по беременности и родам, пенсионеров беспокоят налоги по пенсиям и т. д. Стипендии, пенсии, алименты, пособия по беременности и родам не облагаются налогом, так как это неправильно с точки зрения социального государства. Облагается ли НДФЛ пособие по временной не трудоспособности в связи с болезнью или уходом за больным ребенком? – Да. Также облагаются налогом НДФЛ различные подарки от физических лиц, не считающихся близкими родственниками, в виде дорогостоящей недвижимости, транспорта, акции, денежной суммы и т. д.

В каких случаях продажа квартиры облагается налогом и что облагается взносами в ФСС

Решив продать квартиру или другую недвижимость, необходимо знать, облагается ли налогом продажа квартиры в собственности более 3 лет. Сумма от продажи квартиры облагается налогом в 13% от вырученной суммы. В случае, если продажа имущества требовала дополнительных затрат, то эту сумму можно вычесть из суммы стоимости квартиры и не облагать ее налогом. Если же продавец владел квартирой более трех лет, налог уплачивать не требуется. Причем в данном случае не имеет даже значение, как он приобрел данную квартиру. Отсчитывая период владения, налоговая инспекция будет отталкиваться от даты регистрации в ЕГРП. Квартира может облагаться налогом при продаже, если ее стоимость превышает 1 миллион рублей. В таком случае налог рассчитывается, исходя из фактической стоимости, вычитывая 1 миллион рублей.

Не зависимо от того, облагается налогом сумма от продажи квартиры или нет, продавец все равно должен подать налоговую декларацию. Декларацию обязательно нужно предоставить до 30 апреля следующего года после продажи имущества. Облагаются ли взносами в ФСС договора ГПХ? – Нет, они облагаются только налогом НДФЛ. В случае возникновения непонимания и других вопросов, всегда можно обратиться за помощью к налоговому агенту.

Облагается ли больничный алиментами

Материальная поддержка ребёнку необходима всегда, вне зависимости от того, более родитель или нет. Так как, выплаты по больничному листку являются доходом гражданина, то алименты с них удерживаются.

Но есть важный нюанс! Алименты в пользу ребёнка или иного родственника взыскиваются с «больничных» выплат только в том случае, если есть решение суда или судебный приказ, то есть открыто исполнительное дело и выдан исполнительный лист. Он может быть выдан на основании:

- алиментного соглашения, которое супруги заключают между собой, но один решил его не исполнять;

- исполнительный лист, выданный на основании решения суда или судебного приказа.

Поэтому никакой другой документ не может являться основанием для удержания алиментов. Например, родитель передаёт деньги другому родителю на содержание их общего ребёнка. Никаких документов они не подписывали и не составляли. Таким образом, уплата производится на основании устной договорённости. Один родитель заболевает, а второй пишет ему на работу письмо с требованием о выплате ему некой суммы в качестве алиментов. На основании этого письма удержание не должно быть произведено. Это незаконно!

Чтобы удержание с выплат по листку нетрудоспособности было законным, необходимо предпринять следующие шаги:

- заключить алиментное соглашение или подать исковое заявление в суд с требованием о взыскании;

- дождаться решения суда по делу;

- передать это решение или судебный приказ в службу судебных приставов;

- получить на руки исполнительный документ;

- передать этот документ в бухгалтерию предприятия, на котором трудится алиментоплательщик.

Если предпринять такие действия, то алименты будут отчисляться каждый месяц в день выплаты заработной платы вне зависимости от того, болел ли алиментоплательщик в текущем месяце или нет.

Временная нетрудоспособность может повлиять только на размер получаемых алиментов. Например, работник по больничному получает лишь 60% от своего среднего заработка. Проболел он почти месяц, следовательно, получил намного меньшую заработную плату, чем за целый месяц работы. Если алименты взыскиваются в процентном соотношении к доходу, то получатель получит намного меньшую сумму.